新旧清结算基础设施

传统金融体系通过法律合同链接凭证(金融交易所中的账户余额)和底层资产的关系,通过清算和结算机构来确认资产所有权的转移。

证券登记和清算机构是资本市场的重要基础设施,主要负责证券交易的登记、结算和清算等后台服务,确保交易的顺利完成和证券所有权的正确转移。全球主要金融市场都设有证券登记和清算机构,如美国的存托信托清算公司(DTCC)、中国的中国证券登记结算有限责任公司等。它们为市场参与者提供关键服务,支持资本市场的日常运作。

随着数百年发展,金融市场中的问题逐渐凸显:结算时间长、资本成本高、流转效率低。而以公开账本为记账基础的区块链技术,可实现清算结算的实时、同步、可信执行,基于公链技术的 Web3 资产吸引大量投资者参与,但 Web3 链的 Token 和主流金融体系中运作的资产之间存在巨大鸿沟。

不论是 Token 还是在主流交易所中发行和交易的资产,本质上都是“凭证”,通过法律合同来将“凭证”和投资人所应该持有的权益关联起来。对于 Web3 世界之外的资产(链下资产),目前还没有完善的法律结构能够让“Token”作为凭证来直接代表所有人的权益,并且让结算和清算由链上合约直接实现。

此前我们有过分析,若希望让 Token 代表链下资产的权益,有两种方式:

· 直接发行模型(Direct Issuance Model),仍处于探索阶段

· 资产抵押模型(Asset Backed Model),通过 SPV 发行

关于这两种发行模型的更多细节可以查看 DigiFT 此前的研究文章。

由于 Web3 资产的存量相对有限,对于大型公司而言,直接发行需付出大量成本,包括法务、合规、技术等等,而收益却非常有限;因此直接发行以 Web3 机构和一些小型机构为主,体量小,风险高,此前也由于各种原因出现过违约现象。

对于更大规模的传统资产,比如 Web3 投资人希望在链上购买美国国债或是高质量的公司债券,在目前市场情况下,通过主要的投资方式只能购买通过资产抵押模型发行的代币。而从风险评估的角度来看,这类资产增加了对手方风险,比如通过该结构发行的美国国债产品的代币,由于无法找到美国财政部直接在链上发行,因此采用资产抵押模型发行代币,实际上发行的是该项目的一个 SPV (Special Purpose Vehicle,特殊目的实体) 以美债资产为抵押的债务。

这样的结构,会让购买的 AA+ 级别的美国国债资产,被评级为 BBB 级别的 SPV 的债务。对于投资者而言,增加了巨大的信任成本:我只有相信这个代币项目方不会倒闭,我才愿意购买。

存托凭证发行模式:桥接 Web2 和 Web3 的可信代币发行模式

尽目前加密市场遇到的资产发行结构不兼容的问题,在金融历史上也不是第一次出现。不同地区的金融市场发展不一致,以及各种地缘性差异,导致本地投资人难以获得海外投资标的的投资机会,其中一些痛点包括:

· 不同市场的清算结算系统不兼容

· 外汇问题

· 不同地区对本地投资人的保护,导致市场宣传的限制

· 资产发行地区和投资者地区的税务需求

在这样的背景下,金融系统中衍生出“存托凭证” (Depository receipt,DR)的法律结构,这也是当今全球化的金融市场的常见资产发行结构。

简单来说,“存托凭证”(DR)是一种金融工具,代表着外国公司的股份,并在当地证券交易所交易。 存托凭证的目的是允许一个国家的投资者投资于外国公司的股份,而无需直接在外国证券交易所购买股份。

目前常见的存托凭证(DR) 有美国存托凭证(American Depository Receipt,ADR) 和全球存托凭证(Global Depository Receipt,GDR),以 ADR 为例,一个 ADR 包括:

· ADR(美国存托凭证)是专门在美国发行的,代表着非美国公司的股份

· 它们在美国证券交易所上交易,如纽约证券交易所(NYSE)或纳斯达克(NASDAQ)

· ADR 是以美元计价的,这使得美国投资者更容易获取

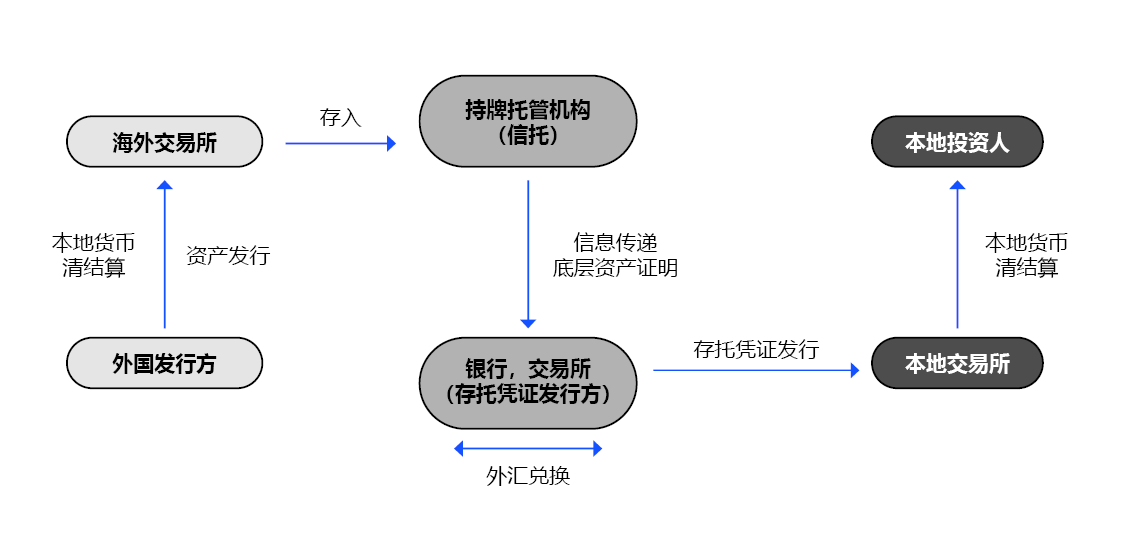

结构图如下:

图 1:传统存托凭证发行结构

存托凭证(DR)的发行模式通过银行和交易所体系,将海外交易和清算的资产引入本土市场,通过该结构可信地在当地发行和交易,为当地资金和投资人打通通过本地货币直接触达海外资产的渠道。

· 优势:

o 安全:可以看到,该发行结构是一种高度可信的破产隔离结构,投资人持有的凭证权益几乎等同于底层资产的权益

o 便捷:投资人可以通过本地的券商和渠道,使用本地货币触达海外资产

o 高效:投资者交易存托凭证的清算和结算在本地发生,缩短清结算时长;是一种传递(Pass Through)的结构,资产的收益、税务问题更加简单

· 缺陷:

o 流动性问题,存托凭证二级市场交易的流动性由本地市场提供。和资产原本所属的交易所流动性是割裂的

引介:DigiFT 存托凭证(DR)模型

代币与传统金融体系不兼容,无法接入 Web2 的交易体系。在 Web2 和 Web3 融合的过程中,在金融体系全球化过程中遇到的类似的问题出现了:

· 完全不同的清结算流程:链上清算结算通过区块链直接完成,交易和转账在不同地址之间发生,公开账本(公链)的区块确认就代表清算和结算过程完成

· 完全不同的货币:链上使用的稳定币、加密货币和广泛使用的银行体系不兼容,甚至相对法币有很大的价格波动

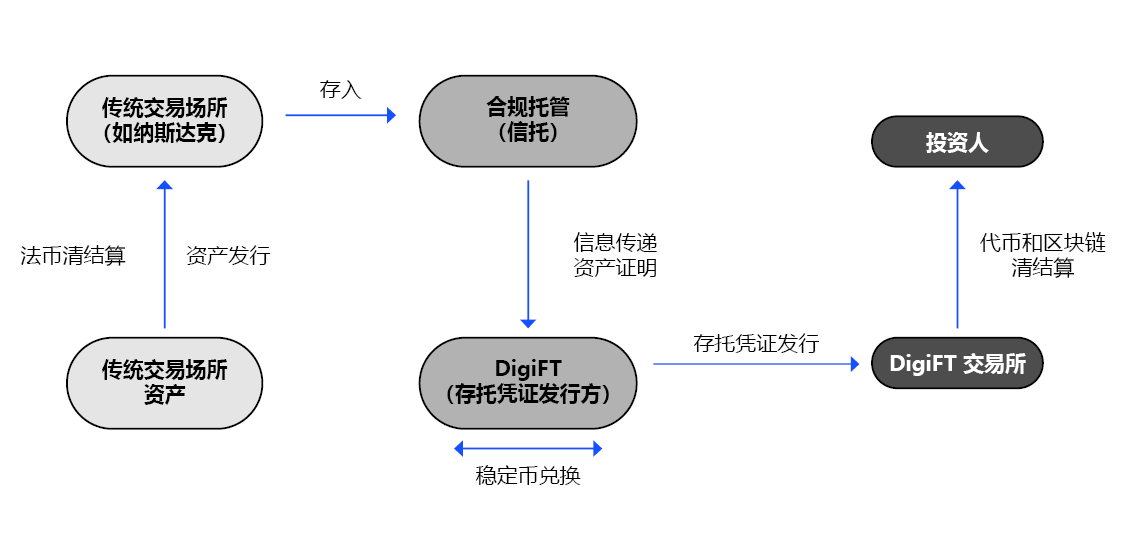

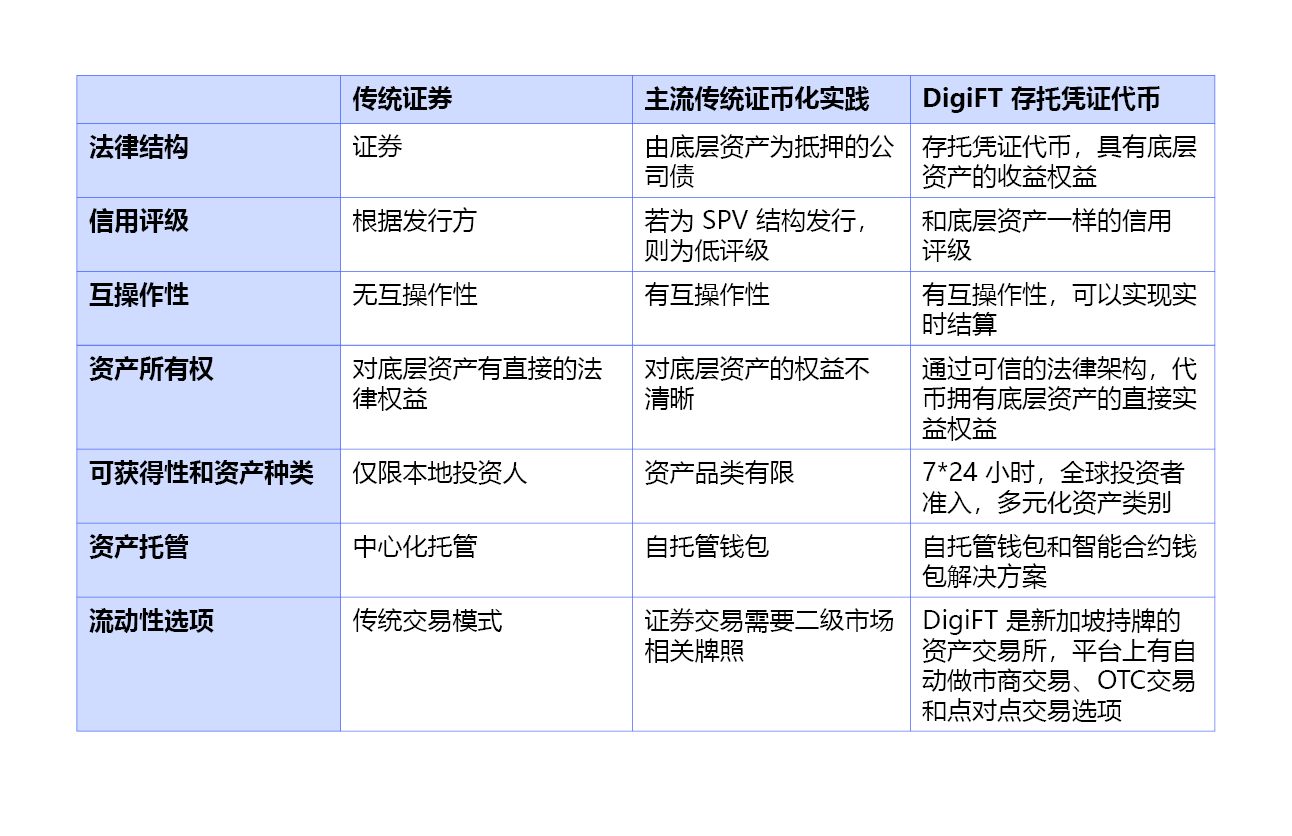

目前法律框架下,主要市场参与者的公链代币发行结构并不能直接代表底层资产,特别是对证券型代币,需要新的合约和框架来理解和认识代币。从资产确权的角度,存托凭证(DR)模型是解决当下问题的可行方案。DigiFT 作为链上资产交易所的领先探索者,通过近一年时间的设计和打磨,发布了创新 DigiFT DR 模型,其结构如下:

图 2:DigiFT 存托凭证代币发行结构

通过 DigiFT 存托凭证(DR)模型,我们能够实现:

· DigiFT 的存托凭证(DR)代币,直接代表着存托人代理代币持有人持有的资产

· DigiFT 的存托凭证代表对底层资产的直接实益权益,投资者能直接享有底层资产产生的经济效益

· 这些代币化证券具有与底层证券相同的金融特征

历史上存托凭证模式的出现,是为了满足不同地域投资者的需求,解决金融市场地域性差异问题。DigiFT 设计的创新存托凭证模型,解决了当前 RWA 市场的一大痛点,赋予投资者对底层资产和回报的直接所有权。未来,DigiFT 将通过存托凭证这种可信的发行结构把更广泛的系列资产引入 Web3 领域,提供更高的结算效率及交易透明度,深入探索创新机会。

免责声明

本文及其内容仅供信息目的使用,不替代独立的专业判断。在任何情况下,本文所包含的信息不应被视为出售或购买任何证券的要约或征求。未经 DigiFT Tech (Singapore) Pte. Ltd.(称为“公司”)事先书面同意,任何部分均不得复制或重新分发。本文包含的公开信息仅截至指定日期,并可能在此后过时。对于文中和其中所包含的信息的公正性、准确性或完整性,不作任何明示或暗示的陈述或保证,不应依赖于此。公司、其顾问、关联人员或任何其他人对于由于本文或其内容而直接或间接引起的任何损失概不承担任何责任。本文中所包含的所有信息、观点和估计均截至本日期,并且可能随时变动,恕不另行通知。本材料不应被视为关于资产配置或任何特定投资的建议或推荐。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。