本文综合分析了交易数据和链上数据,对代币价格、公链、DeFi、NFT、DApp 几个板块进行了盘点,有哪些 TOP 项目值得关注?

撰文:Carol,PANews

2023 年加密市场在经历了长时间的震荡调整后于年末迎来了大涨,随着行情的起起伏伏,这一年市场中的热门叙事也在不断变化,不同细分领域都面临着新的发展。公链受到铭文热潮的影响再次引发关注;DeFi 市场平稳发展,锁仓量在 500 亿美元上下浮动;NFT 市值缩水 31%,多个蓝筹项目成交价腰斩;Friend.tech 带动 SocialFi 成一时风尚……在这些细分市场中,有哪些 TOP 项目值得关注?PAData 综合分析了交易数据和链上数据,对代币价格、公链、DeFi、NFT、DApp 几个板块进行了盘点:

二级交易市场:

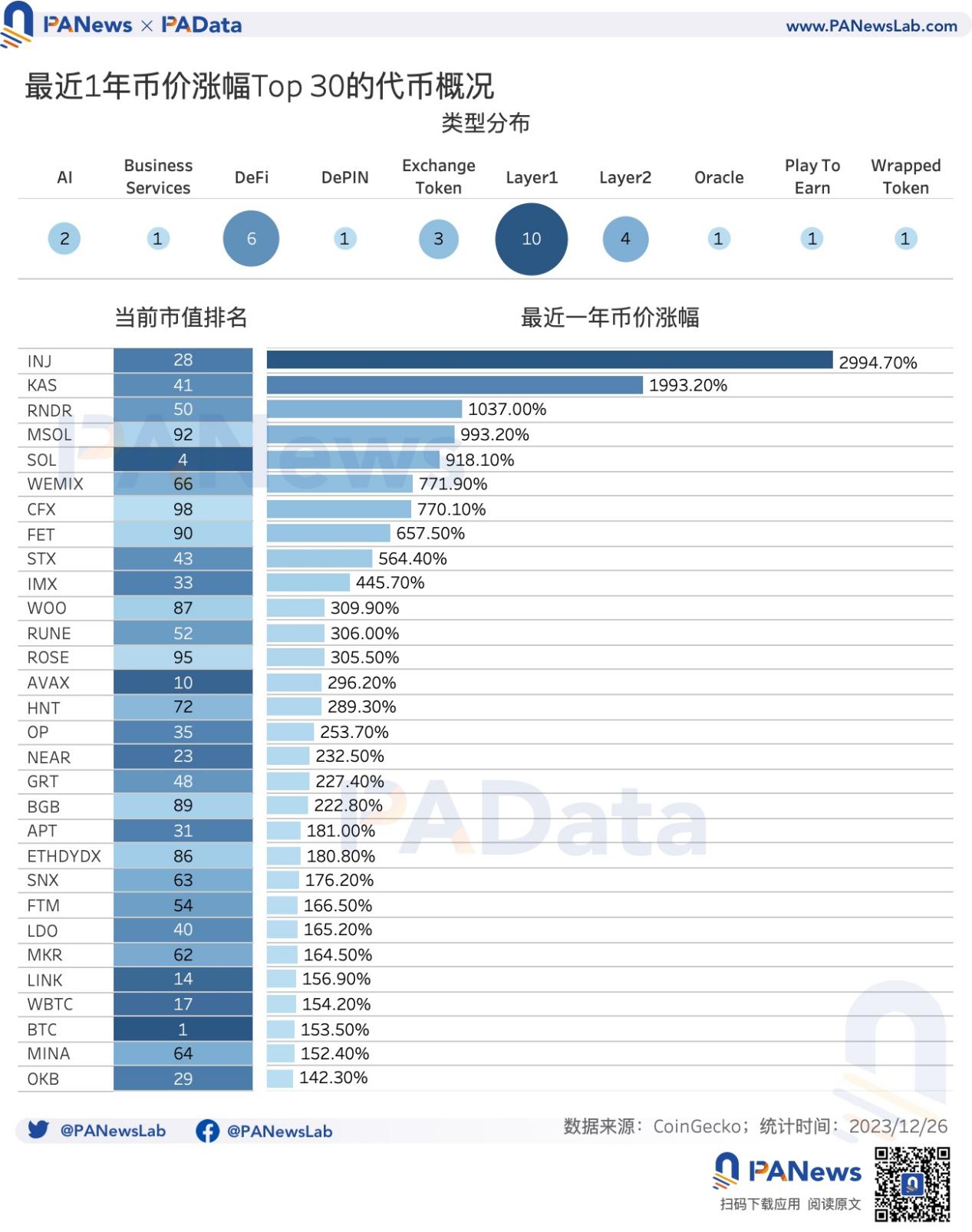

- 在市值前 100 的主流代币中,币价涨幅 Top 30 的代币平均涨幅达到 512.75%。其中,INJ 涨幅最高,超过了 2994%,KAS 和 RNDR 的涨幅超过 1000%。BTC 涨幅 153% 居第 28 位。

- 币价涨幅 Top 30 的代币的市值排名多数在市值排名 30-50。涨幅 Top 30 中有 10 个属于 Layer1 概念,4 个属于 Layer2 概念,6 个属于 DeFi 概念。

公链:

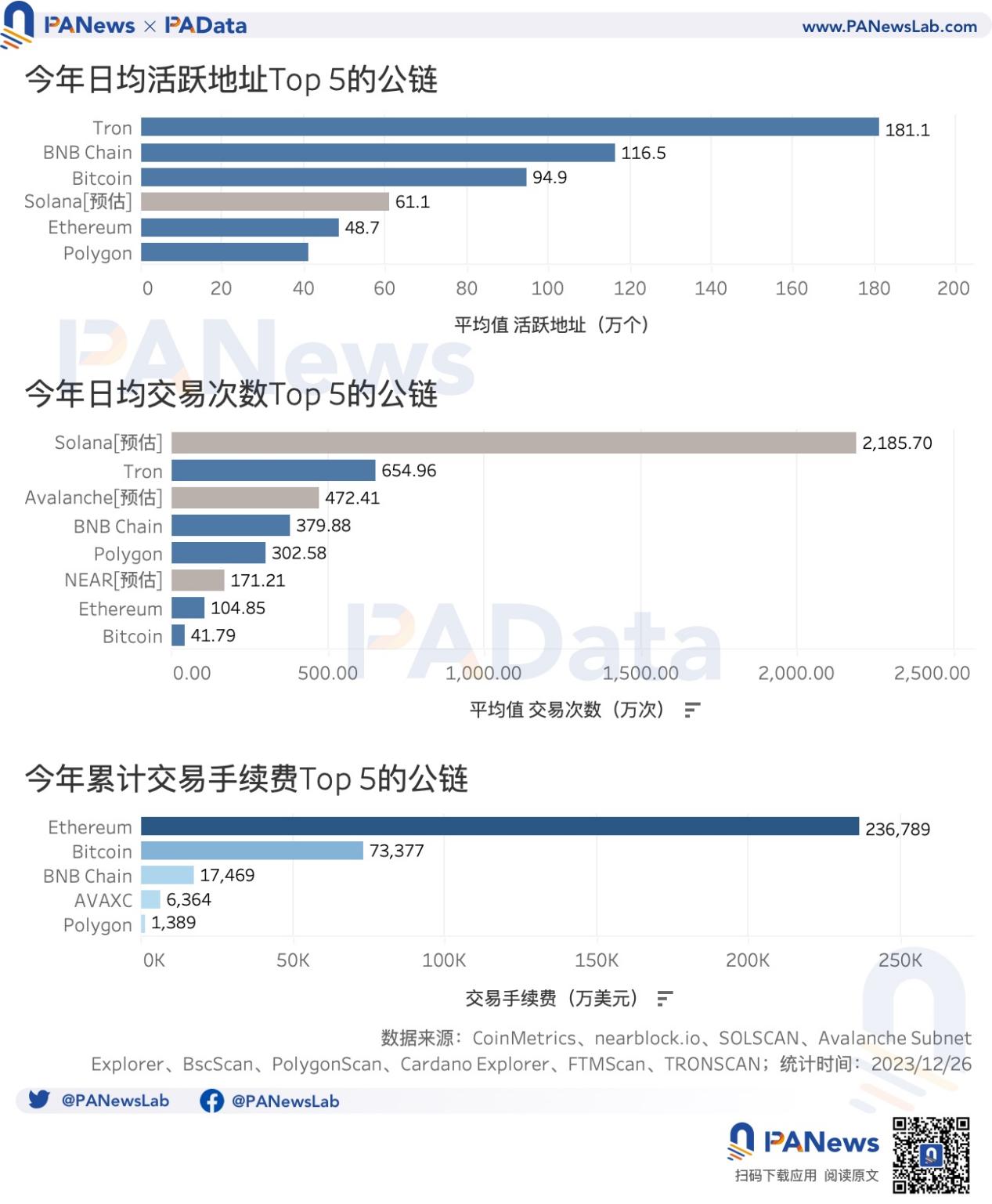

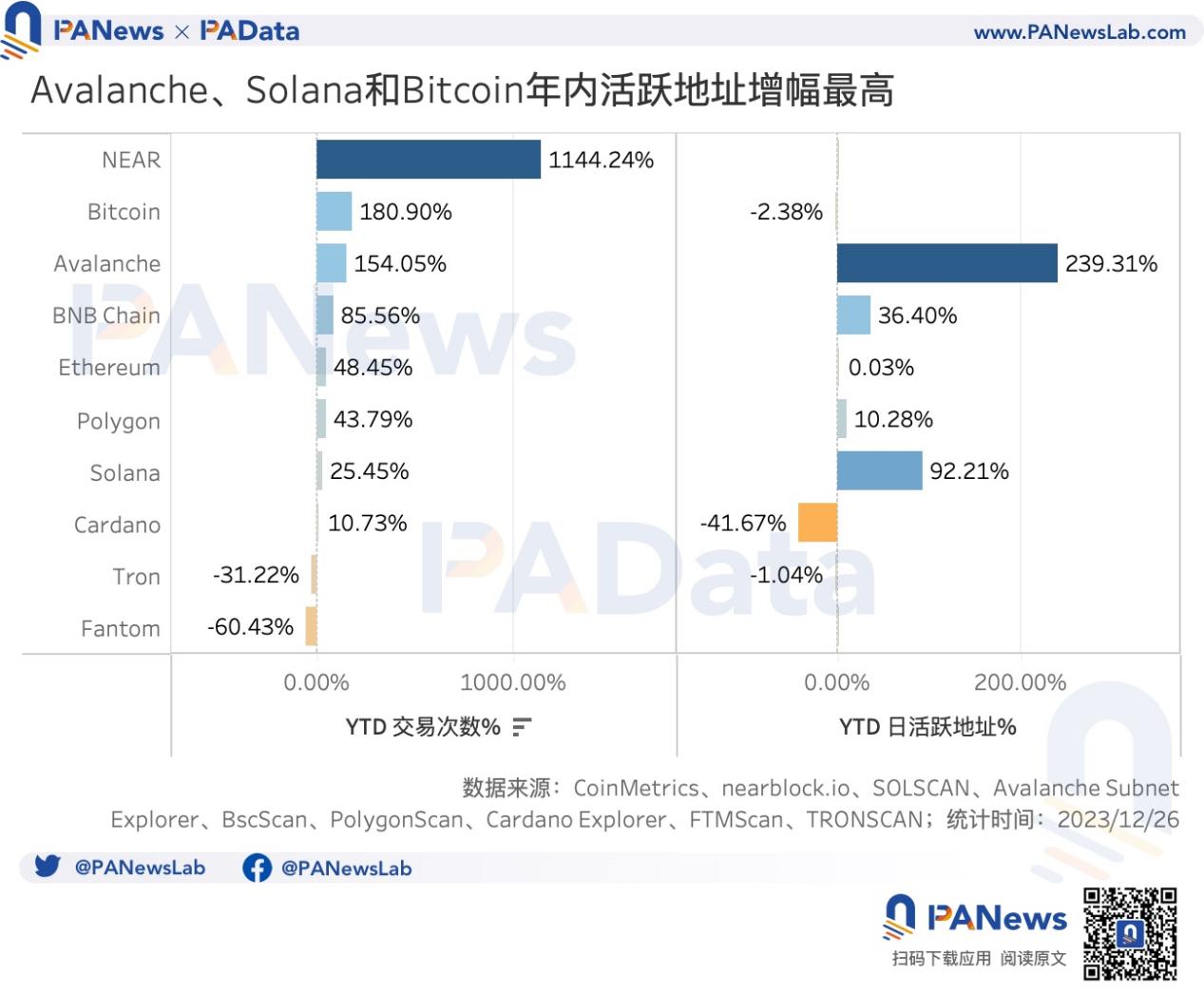

- 日均活跃地址数最多的是 Tron、BNB Chain 和 Bitcoin;日均交易次数最多的是 Solana[预估]、Tron 和 Avalanche[预估]。年活跃地址增幅最高的是 Avalanche,其次是 Solana;年交易次数增幅最高的是 NEAR,其次是 Bitcoin 和 Avalanche。

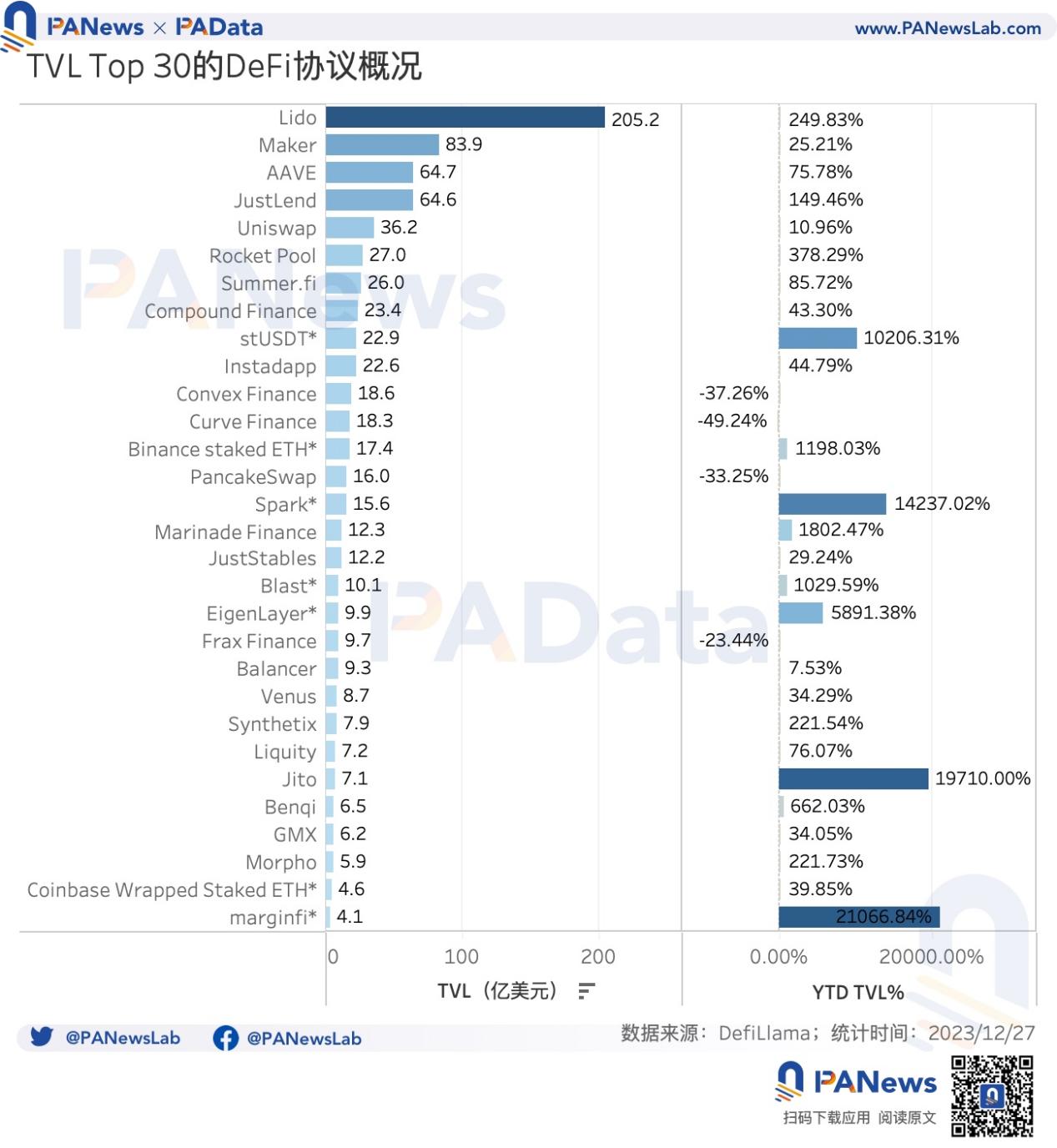

DeFi:

- TVL Top 30 的协议中,Lido 的 TVL 约为 205.2 亿美元居首。其次是 Maker、AAVE 和 JustLend。

- TVL 涨幅较高的协议包括 Spark、Blast、EigenLayer、Jito、Marginfi、Marinade Finance、Benqi、Rocket Pool、Lido、Morpho 和 Synthetix。Solana 和 Avalanche 也在头部项目中占据了一席之地。

NFT:

- NFT 交易总额 Top 30 中,最高的 BAYC 超过了 17 亿美元,其次的 MAYC 超过了 12 亿美元,Azuki 超过了 9 亿额美元。

- NFT 成交价涨幅 Top 30 的项目中,Opepen Edition、OnChainShiba、Checks 的涨幅都在 5000% 以上,其他还有 20 个项目涨幅超过 100%。

- NFT 成交价跌幅 Top 30 的项目中出现多个知名蓝筹项目,比如,Doodles 的跌幅超过 74%、Beanz 超过 70%、cool cats 超过 64%、MAYC 超过 63%、BAYC 超过 61%、Azuki 超过 52%、Otherdeed 超过 50%。

游戏和社交 DApp:

- 高活跃度的游戏和社交应用有两个共同特征,一是缺乏持续性,几乎有所项目都只能在较短的一段时间保持较高的活跃度;二是爆发性,绝大多数项目都是在年末完成了爆发式的冷启动,因此年活跃地址增幅和年交易次数增幅都特别高。

01、公链概念代币领涨,INJ、KAS 和 RNDR 涨幅前三

2023 年,在市值前 100 的主流代币中,涨幅 Top 30 的代币平均涨幅达到 512.75%。其中,INJ 涨幅最高,超过了 2994%,KAS 和 RNDR 的涨幅也超过 1000%,分别约为 1993% 和 1037%。其他涨幅超过平均水平的代币还包括 MSOL、SOL、WEMIX、CFX、FET 和 STX。BTC 的涨幅为 153% 居第 28 位。

从市值排名来看,这些涨幅最高的代币多数是分布在市值排名 30-50 的腰部资产,其次主要分布在市值排名 50 以后的尾部资产。市值排名前 10 的资产中,只有 BTC、SOL 和 AVAX 这 3 种代币的涨幅较高。

从代币所属的类别(以 CoinGecko 的分类为基础,并进行了小幅人工校正)来看,涨幅 Top 30 的代币中有 10 个都属于 Layer1 概念,还有 4 个属于 Layer2 概念,两者合计几乎占据了最高涨幅代币的半壁江山。此外,虽然 DeFi 领域今年不温不火,但仍然有 6 个进入了涨幅 Top 30。其他超过 1 种代币的类别还有 AI 和平台币(Exchange Token)。

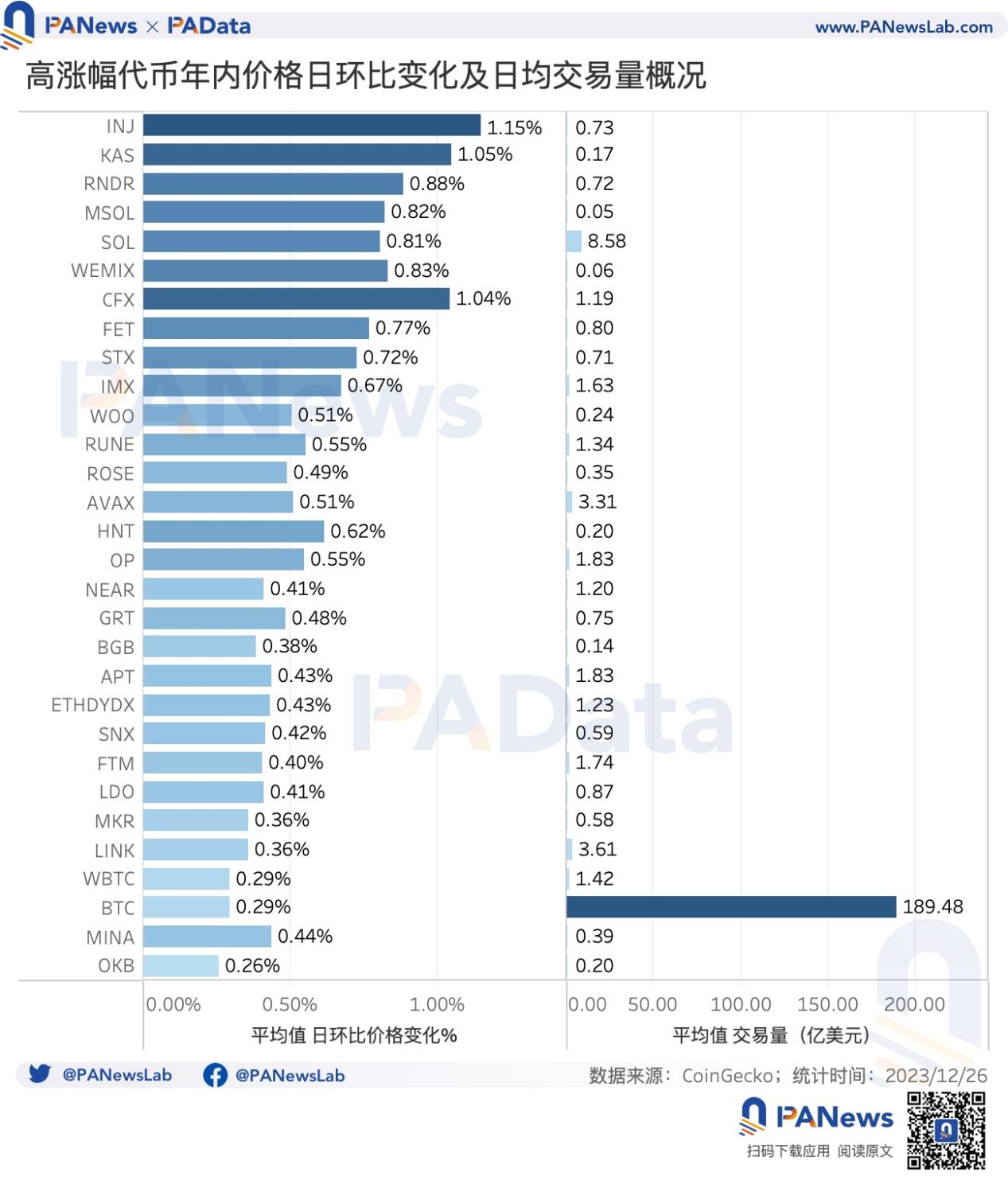

最近一年涨幅越高的代币通常日间币价变化也较大,Top 30 种涨幅最高的 INJ 的日均日间振幅达到了 1.15%,Top 30 种涨幅最低的 OKB 的日均日间振幅只有 0.36%。但总体而言,这些代币在最近一年内的上涨趋势都是比较明确的,日均日间振幅的均值只有 0.58%。

除了 BTC 的日均交易量能达到 189.5 亿美元以外,其他多数涨幅 Top 30 代币的日均交易量都不超过 1 亿美元。涨幅接近 3000% 的 KAS 日均交易量只有 1700 万美元,涨幅接近 700% 以上的的 MSOL 和 WEMIX 的日均交易量都不到 1000 万美元。总的来说,这些代币的交易规模并不大。

02、Avalanche 和 Solana 年活跃地址增幅明显,Ethereum 年交易手续费仍然最高

综合交易活跃度和市场声量,PAData 选择了 Polygon、BNBchain、Ethereum、Avalanche、Fanton、Bitcoin、Solana、NEAR、Cardano、Tron 这 10 条公链作为该领域的分析样本。由于各条链官方浏览器提供的数据维度不完全一致,以下分析只能基于有限的对比。

从用户角度看,最活跃的公链是 Tron,其次是 BNB Chain 和 Bitcoin,日均活跃地址数分别达到了 181.1 万个、116.5 万个和 94.9 万个,远远高于 Ethereum 和 Polygon 的 40 多万个。

Solana 在年末(12 月 26 日)的日活跃地址数为 80.37 万个,而年初只有 41.83 万个,粗略估计全年日均活跃地址数大约在 60 万个,可能介于 Bitcoin 和 Ethereum 之间。另一条年末备受关注的公链是 Avalanche(含所有子网),其年末的日活跃地址数为 15.50 万个,而年初只有 4.57 万个,粗略估计全年日均活跃地址数可能还低于 Polygon 不少。

从交易次数来看,日均交易次数最高的是 Tron,超过了 654 万次。但 Solana 年末的交易次数(非投票)已经超过了 2432 万次,年初也有 1939 万次,按这个水平预估,Solana 可能是交易最活跃的一条公链。其次,Avalanche 的预估日均交易次数也较高,超过了 472 万次,BNB Chain 和 Polygon 的日均交易次数都在 300 万次以上。

从交易手续费来看,Ethereum 依然是全年产生手续费最高的公链,达到了 23.68 亿美元,其次是 Bitcoin,全年手续费达到了 7.34 亿美元。BNB Chain 的手续费也超过了 1.7 亿美元。

从增幅来看,Avalanche 的日活跃地址增幅最高,超过了 239%,其次是 Solana,超过了 92%。其他增幅比较明显的还有 BNB Chain 和 Polygon,而 Bitcoin 和 Ethereum 的日活跃地址数量则保持基本平稳。

日交易次数增幅最高的则是 NEAR,超过了 1144%。其次,Bitcoin 和 Avalanche 的日交易次数增幅也超过了 100%,这或都受到年末铭文热潮的影响。另外,Ethereum 今年的日交易次数增长了 48% 以上,Solana 的日交易次数增长了 25% 以上。总体而言,大多数公链的日交易次数都呈现增长趋势。

03、Lido 的 TVL 超 205 亿美元居首,7 个新协议的 TVL 闯入 Top 30

DeFi 在 2023 年的发展不温不火,TVL(锁仓量)从年初的 380 亿美元上涨至年末(12 月 28 日)的 545 亿美元,年内涨幅约为 43%,现在基本回到了 2022 年 6 月中的水平,同时也与 DeFi Summer 开始前的 2021 年 3 月下旬的水平相当。

目前 TVL Top 30 的协议中,Lido 的 TVL 约为 205.2 亿美元,一骑绝尘,遥遥领先。其次,Maker、AAVE 和 JustLend 的 TVL 在 64 亿美元至 84 亿美元之间,紧随其后。另外,Uniswap、Rocket Pool、Summer.fi 等 14 个协议的 TVL 都超过了 10 亿美元。

在 TVL Top 30 的协议中,有 7 个新协议(带 * 的协议)完成了从 0 到 1 的冷启动,包括热度较高的 Blast、EigenLayer、Spark 等。除去这些新协议以外,Top 30 的协议中 TVL 涨幅最高的 Jito,达到了 19710%,但实际上该协议上线于 2022 年 11 月底,今年 TVL 的积累相当于新项目冷启动,所以增幅较高。其他涨幅较高的还有 Marinade Finance、Benqi、Rocket Pool、Lido、Morpho 和 Synthetix,涨幅分别超过了 1802%、662%、378%、249%、222% 和 221%。

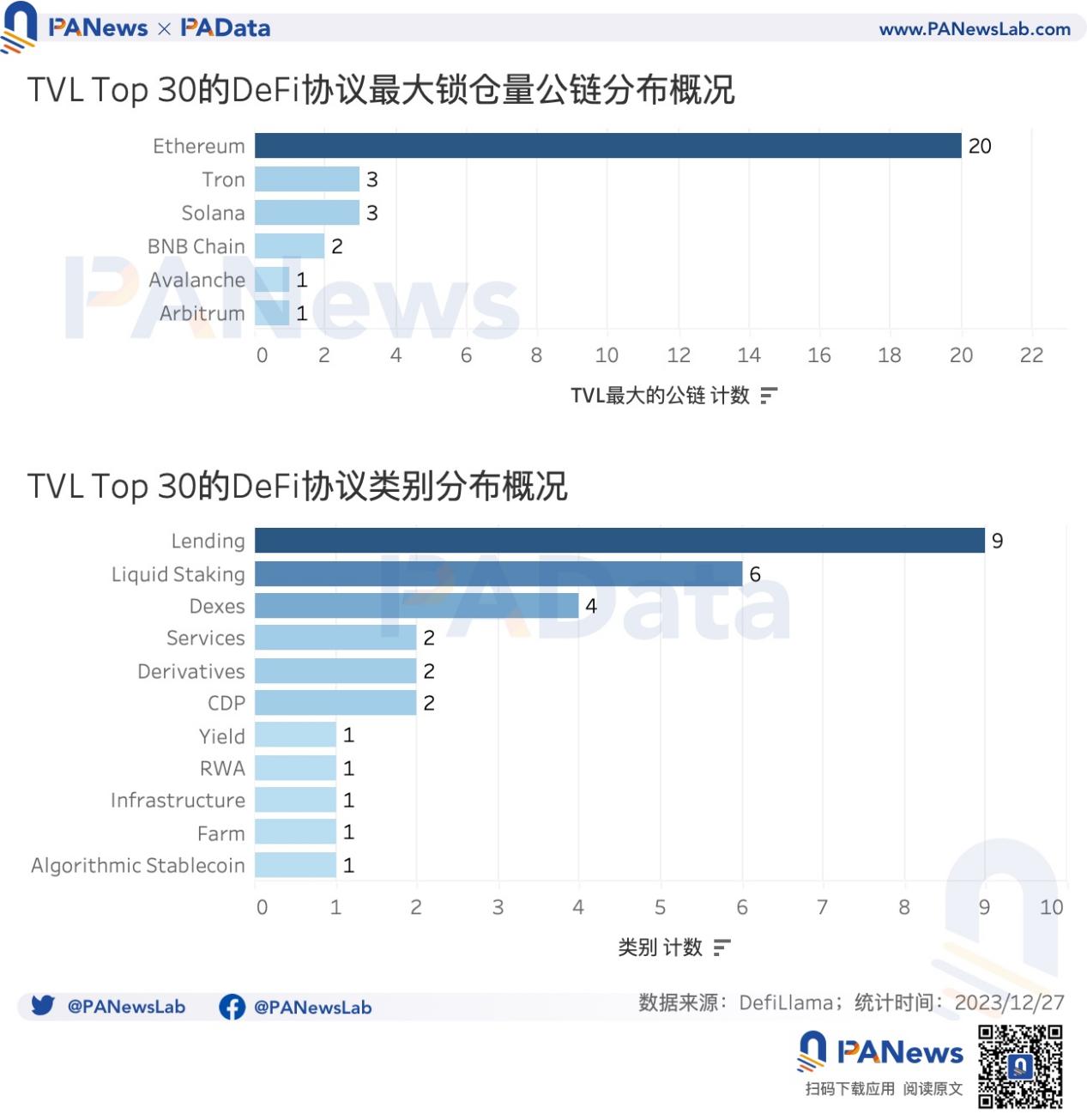

值得注意的是 TVL 涨幅较高的 Jito 和 Marinade Finance 都部署在 Solana 上,而 Benqi 则部署在 Avalanche 上。尽管目前这些 TVL Top 30 的协议多数都部署在 Ethereum 上,但 Solana 和 Avalanche 今年也在头部项目中占据了一席之地,且发展迅速。

从类别来看,TVL Top 30 种有 9 个项目属于 Lending(借贷),有 6 个属于流动性质押(Liquid Staking),还有 4 个属于 Dexes。这三个类型是主流的 DeFi 类别,其他类别中,今年值得关注的是 Derivatives(衍生品)和 RWA,尽管这两个类别只有一两个协议的 TVL 进入了 Top 30,但市场对这两个类别的协议有着较高的期待。

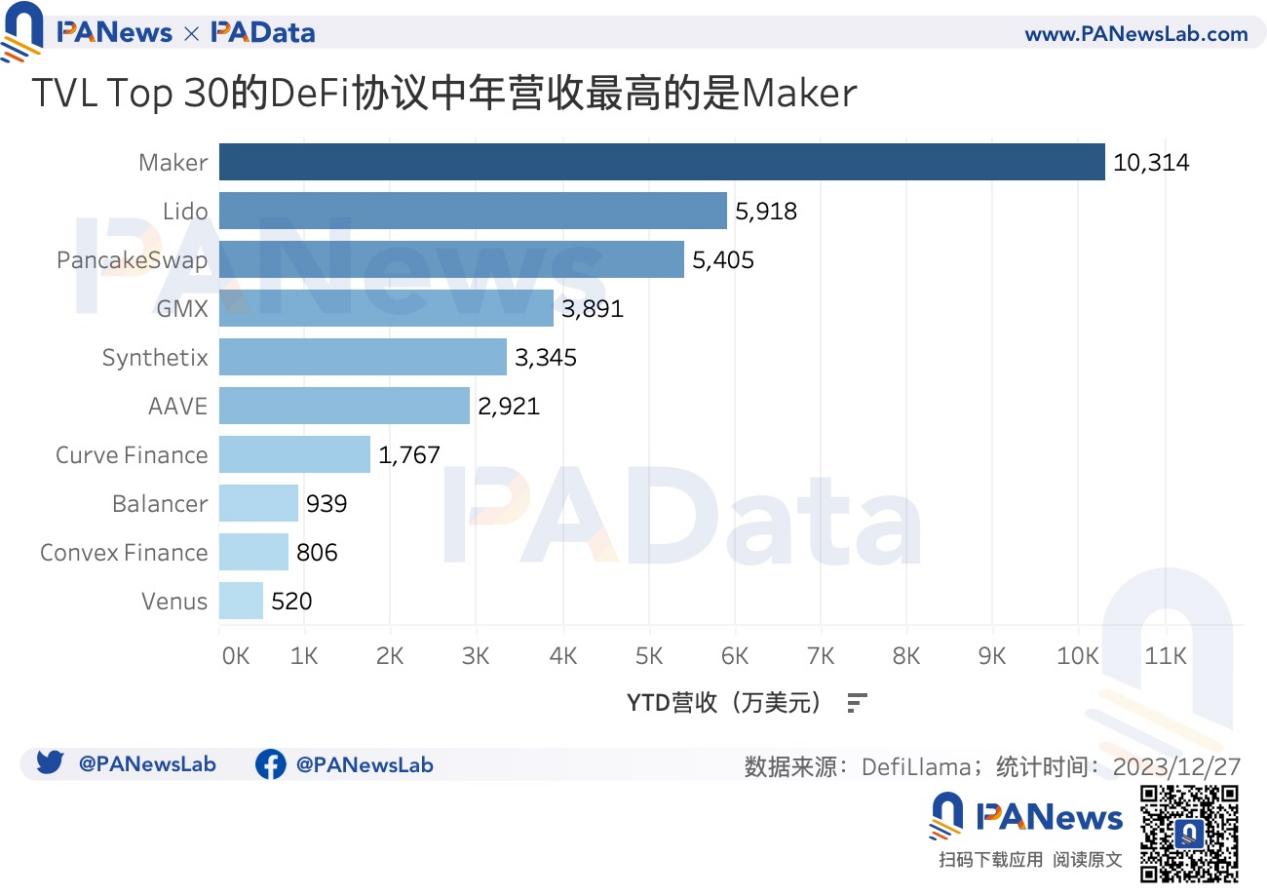

从营收(Revenue)来看,在 TVL Top 30 的协议中,Maker 的年营收最高,达到了 1.03 亿美元,其次是 Lido 和 PancakeSwap,都超过了 5000 万美元。另外,GMX、Synthetix 和 AAVE 的营收也都超过了 1500 万美元。

04、NFT 市值缩水但交易总额增长 28%,BAYC 等多个大蓝筹成交价跌幅超 50%

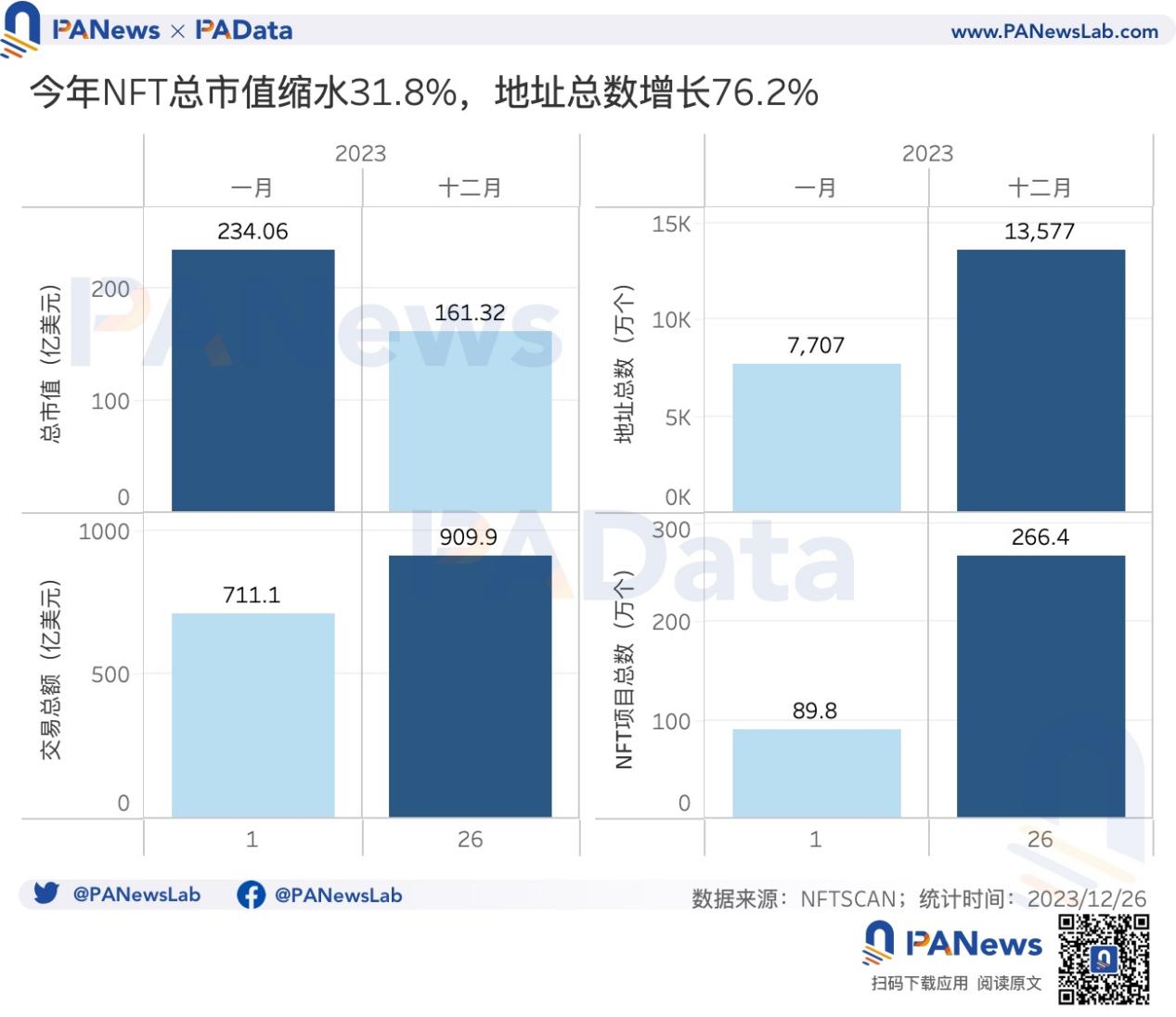

2023 年 NFT 市场遇冷,根据 NFTSCAN 的数据,Ethereum、Solana、Polygon 和 BNB Chain 四条链上的 NFT 的总市值从 234 亿美元缩水至 161 亿美元,跌幅约为 31.08%。

但数据显示 NFT 市场的交易活动更活跃了。NFT 的交易量增长了 27.95%,地址数量增长了 76.16%,NFT 项目总数大幅大幅增长了 196.76%。今年更多 NFT 项目上线了,更多人持有 NFT 了。

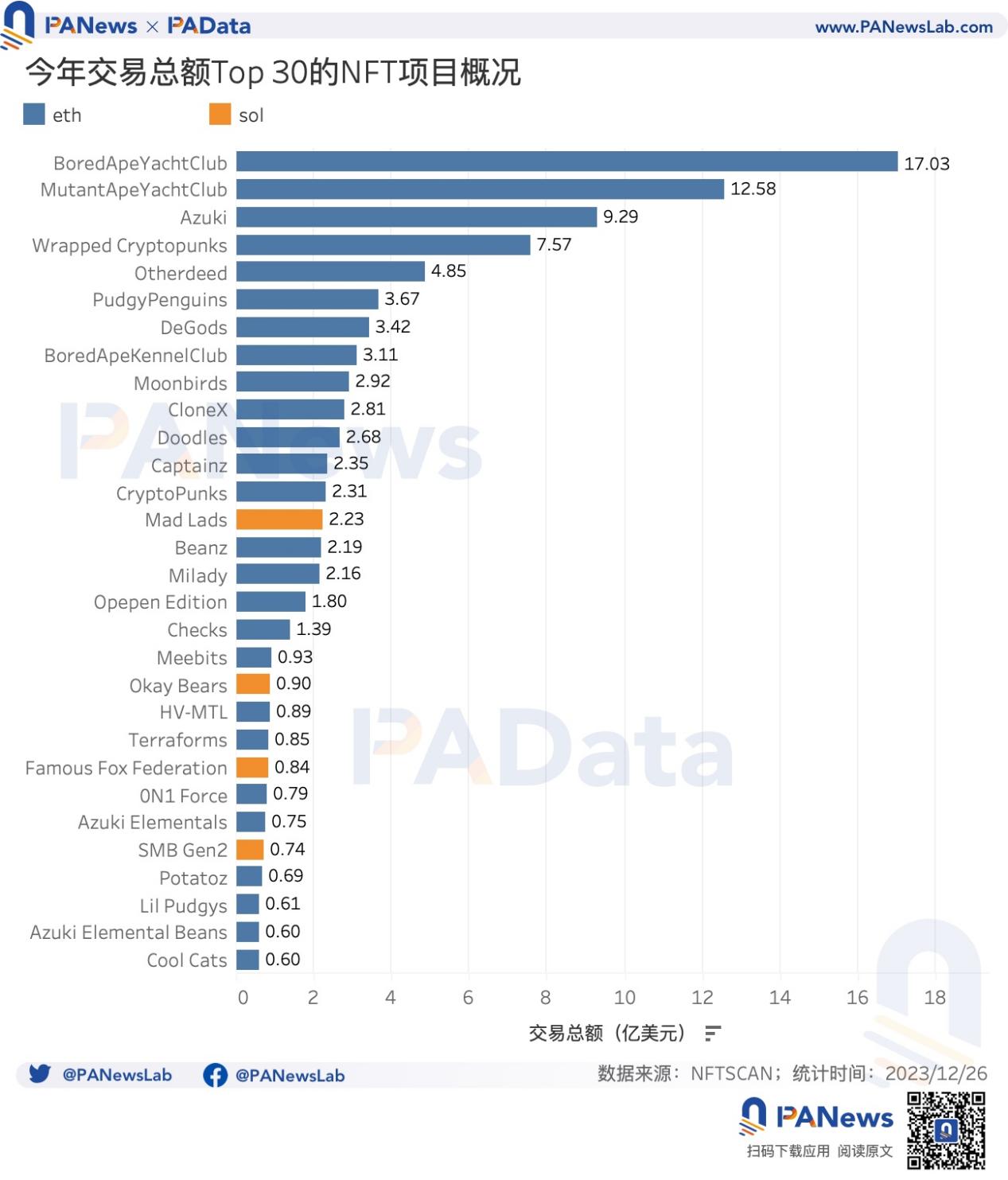

在市值排名前 100 的 NFT 项目中,今年 BAYC 是交易总额 Top 30(按 12 月 26 日的代币价格折算美元价格)最高的 NFT 项目,达到了 17.03 亿美元。其次是 MAYC,达到了 12.58 亿美元。其他项目的交易总额均不过 10 亿美元大关。

交易总额比较高的还有 Azuki 和 Wrapped Cryptopunks,分别为 9.29 亿美元和 7.57 亿美元。其他还有 14 个项目的交易总额超过 1 亿美元,包括 Otherdeed、Doodles、CloneX、Moonbirds 等。

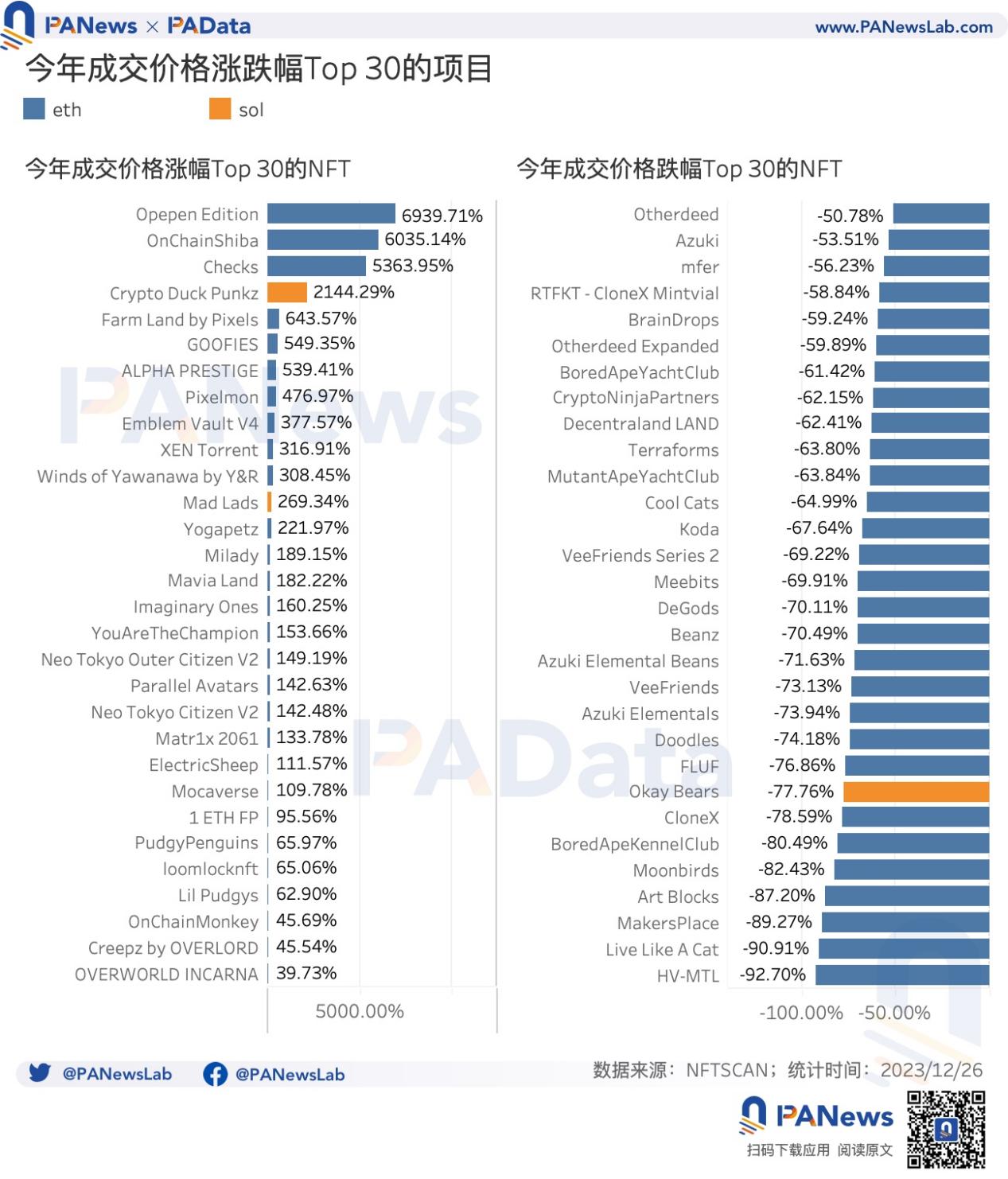

在 NFT 市值缩水的大背景下,仍然有一些项目涨势惊人。在实际成交价格涨幅 Top 30 中,Ethereum 上的 Opepen Edition、OnChainShiba、Checks 的涨幅最高,分别在 6969%、6035% 和 5363% 左右。其次,Solana 上的 Crypto Duck Punkz 也上涨较多,实际成交价涨幅超过了 2144%。

其他涨幅 Top 30 的项目中还有 19 个项目的涨幅超过 100%,包括 XEN Torrent、Mad Lads、ElectricSheep 等。

实际成交价跌幅 Top 30 中,HV-MTL 跌幅最高,超过了 92%。其他跌幅超过 80% 的还有 Live Like A Cat、MakersPlace、Art Blocks、Moonbirds、BoredApeKennelClub。

不少知名蓝筹项目的价格在今年腰斩还不止,其中 CloneX 的跌幅超过 78%、Doodles 的跌幅超过 74%、Beanz 的跌幅超过 70%、cool cats 的跌幅超过 64%、MAYC 的跌幅超过 63%、BAYC 的跌幅超过 61%、Azuki 的跌幅超过 52%、Otherdeed 的跌幅超过 50%。

05、多个游戏和社交类新应用表现活跃,Polygon、Ethereum 和 BNB Chain 上出现多个活跃应用

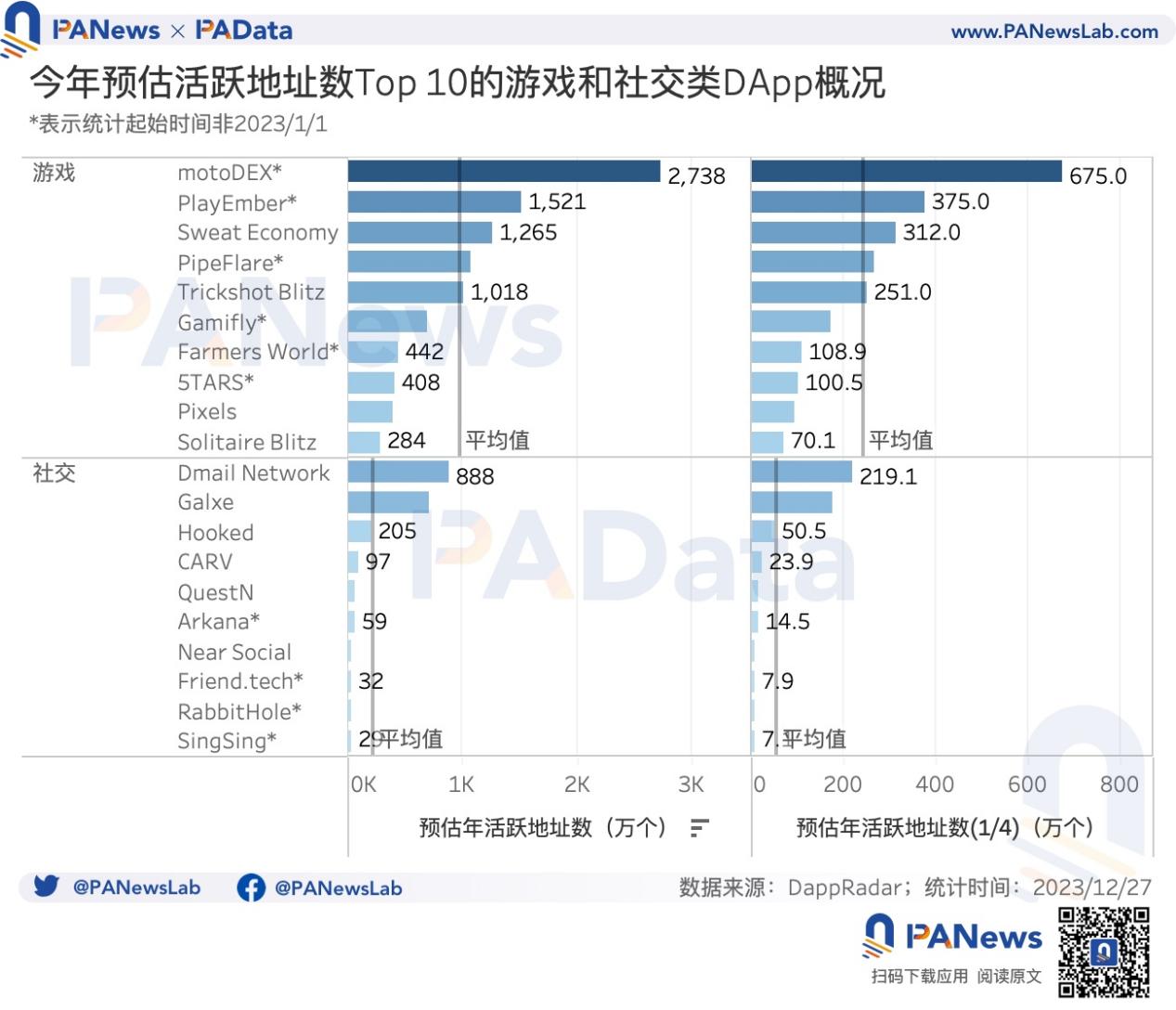

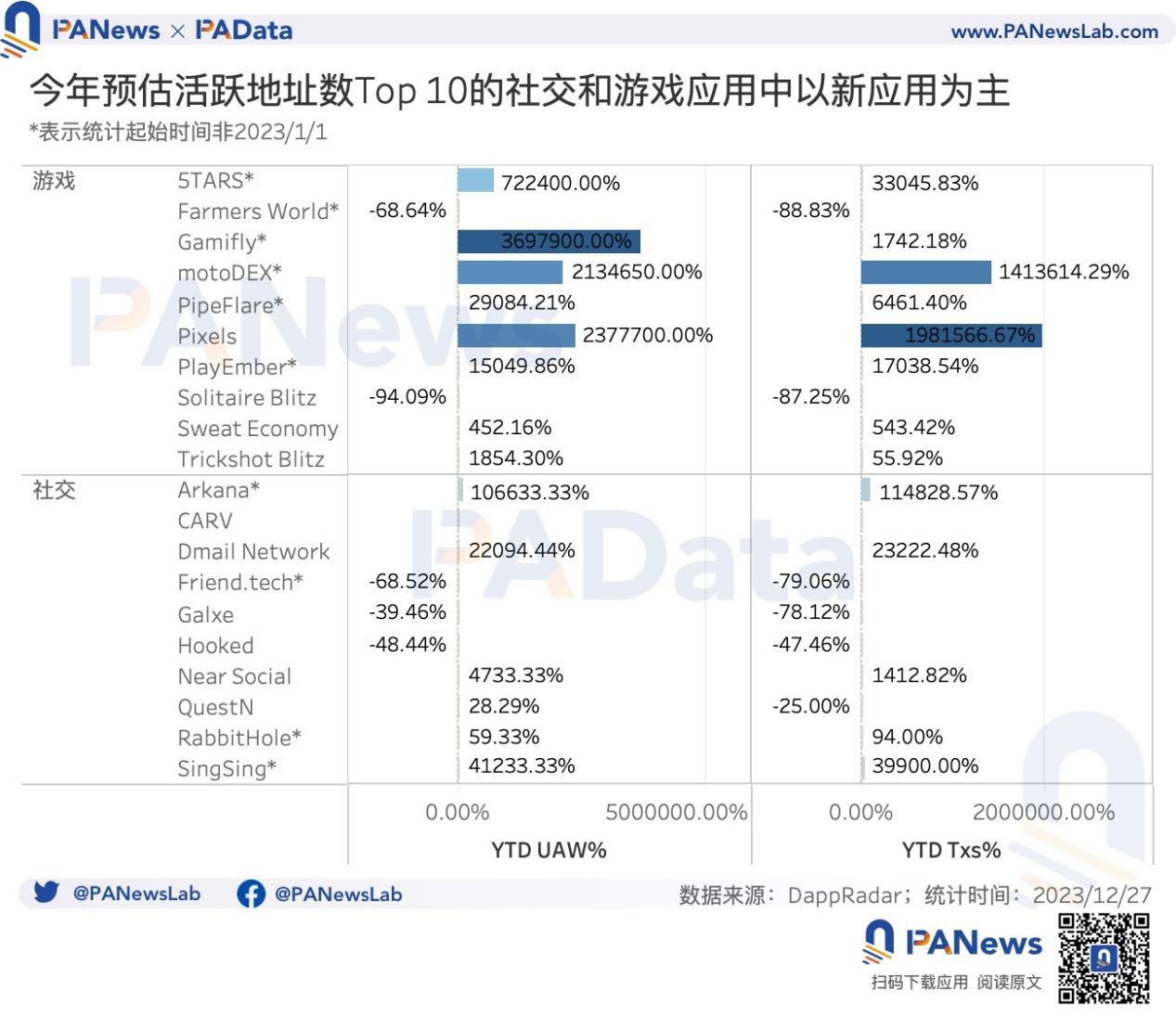

除了 DeFi 和 NFT 以外,2023 年游戏和社交领域的 DApp 也备受关注。根据 DappRadar 的数据进行预估(年预估活跃地址数=最近 30 天日均活跃地址 *365),结果显示,游戏类预估年活跃地址数 Top 10 的项目包括 motoDEX、PlayEmber、Sweat Economy、PipeFlare、Trickshot Blitz、Gamifly、Farmers World、5TARS、Pixels 和 Solitaire Blitz。社交类预估活跃地址数 Top 10 的项目包括 Dmail Network、Galxe、Hooked、CARV、QuestN、Arkana、Near Social、Friend.tech、RabbitHole 和 SingSing。

总体而言,游戏类项目的活跃地址地址数远远高于社交类项目。Top 10 游戏类项目的平均年预估活跃地址数为 983 万个,而 Top 10 社交类项目的平均年预估活跃地址数仅为 216 个。

在实际统计中,这些项目的活跃地址的变化趋势有一个明显的共同特征,即缺乏持续性。几乎有所项目都只在年内一段时间保持较高的活跃度,而后立即降低。并且大多数 DApp 的活跃度与整个市场的活跃度变化一直,因此,年末可能是这些项目较为活跃的时期,当假设年末日均活跃地址数的高活跃只能在全年内维持 3 个月的话,那么年预估活跃地址数将大幅降低,此时 Top 10 游戏类项目的平均年预估活跃地址数为 242 万个,而 Top 10 社交类项目的平均年预估活跃地址数仅为 53 个。

除了缺乏持续性以外,这些 DApp 还有一个特征,即爆发性。在游戏和社交年预估活跃地址 Top 10 的项目中,绝大多数项目都是在今年末完成了爆发式的冷启动,因此年活跃地址增幅和年交易次数增幅都特别高。比如,游戏中的 motoDEX,年活跃地址增幅能达到 2134650%,交易次数增幅能达到 1413614%;社交中的 Dmail Network,年活跃地址增幅能达到 22094%,交易次数增幅能达到 23222%。

除此之外,新项目上线并完成冷启动,也是造成年活跃地址增幅和年交易次数增幅都特别高的原因之一。比如,游戏中的 Gamifly 和 5TARS;社交中的 Arkana 和 RabbitHole。

值得关注的是 Friend.tech,与其他大多数新项目的活跃度走势不同,Friend.tech 在 8 月份上线后立刻迎来了活跃度高峰,10 月 15 日活跃地址的峰值达到了 7.37 万个,但此后活跃地址数和交易次数双双下跌,全年走势呈下降趋势。

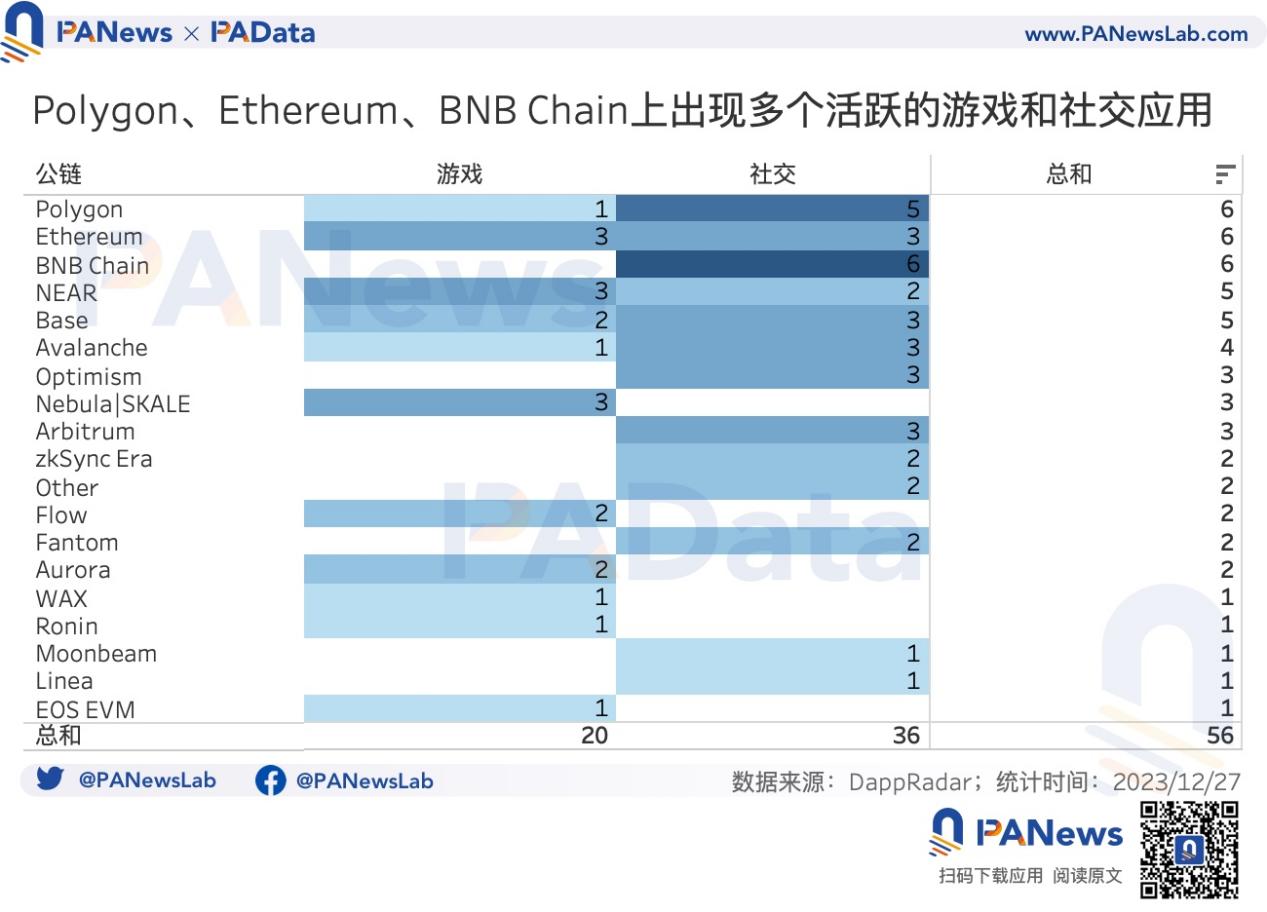

从高活跃度的游戏和社交项目布局的公链来看,游戏类项目的跨链布局更普遍,跨链的数量比游戏类项目更多。此外,Polygon、Ethereum、BNB Chain、NEAR 和 Base 上出现了较多的活跃项目。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。