L2 将主导以太坊生态,比特币将成为收益型资产。

撰文:Matthew Sigel、Patrick Bush

编译:Luffy,Foresight News

1. 美国经济衰退到来,现货比特币 ETF 首次亮相

美国经济将在 2024 年上半年最终陷入衰退。几个月来经济增长势头一直在放缓,通胀也随之降温,这导致经济更容易受到冲击。美国领先指标在连续 19 个月下降后,目前已进入衰退阶段,接近历史最低水平。股价陷入困境,大宗商品疲软,就业疲软,企业破产申请回到新冠疫情早期水平,收益率曲线倒挂但最近几周变得陡峭——所有这些都是周期末期的征兆。媒体频繁提及「软着陆」,这通常发生在正式宣布经济衰退之前。比特币只经历过一次美国官方宣布的经济衰退,即 2020 年 1 月至 4 月,期间比特币价格从高峰下跌了 60%,然后在美联储提供充足的流动性后大幅反弹。黄金在经济衰退初期也往往会下跌:2020 年 3 月的两周内下跌了 12%。不过,黄金最近的突破证实了美国当局无法避免的对硬通货的强劲需求,这一特征与比特币相同。由于债务水平在国家层面比企业或家庭层面更令人担忧,我们预计超过 24 亿美元将在 2024 年第一季度流入新批准的美国现货比特币 ETF,并推动比特币价格上涨。尽管存在大幅波动的可能性,但比特币价格在 2024 年第一季度不太可能跌破 3 万美元。

我们通过参照 SPDR Gold Shares(GLD)ETF 来估算比特币 ETF 的流入量。 GLD ETF 于 2004 年 11 月 18 日推出,在推出的最初几天内流入了约 10 亿美元,到 2005 年第一季度末,GLD 流入了约 22.6 亿美元。当时,实物黄金供应总量约为 15.2 万吨,每吨价值约为 1560 万美元,这意味着总市值为 2.36 万亿美元。 GLD 推出后的前几天,流入 GLD 的美元约占黄金市场总市值的 0.04%。大约一个季度后,即 2005 年 3 月 31 日,GLD 流入量达到 22.6 亿美元,考虑到供应增长和金价变化,GLD 已占全球黄金供应量的 0.1%。如果我们将这些数据应用到比特币现货市场,我们推测比特币现货 ETF 的最初几天流入量为 3.1 亿美元,一个季度内流入量约为 7.5 亿美元。

然而,那是一个利率较高、货币供应量低得多的时代。 2023 年,我们不再处于金融的「Dead Ball」时代,而是正在迈入 HGH/Steroid 时代。根据纽约联邦储备银行数据,2004 年 11 月的 M2 供应量为 6.4 万亿美元,而 2023 年 10 月为 20.7 万亿美元。因此,我们认为将比特币现货 ETF 的资金流入量扩大 3.23 倍是合理的。从而,现货比特币 ETF 的最初几天内将会流入 10 亿美元左右资金,一个季度内资金流入量将达到 24 亿美元。进一步延伸我们的逻辑,比特币 ETF 更成熟的状态可能约为比特币现货市场总量的 1.7% 左右(约 125 亿美元),即黄金 ETF 中持有的黄金总供应量的大约比例。我们假设比特币正在从黄金手中夺走重要的市场份额,并预计 2024 年选民将更加理解债务驱动的印钞的弊端,因此我们应用 M2 的 3.23 倍倍数,估算出比特币 ETF 交易前两年的中期流入额为 404 亿美元。

最后,我们注意到 Coinbase 向散户交易者收取约 2.5% 的手续费。我们认为现货比特币 ETF 的交易价差可能约为 10 个基点,许多经纪公司的佣金为零。这意味着现货 ETF 能给用户带来极大的成本优势。

2.风平浪静的第四次比特币减半

第四次比特币减半将于 2024 年 4 月,在没有重大分叉的情况下进行。随着新币发行量减少一半,无利可图的矿商将离场,将市场份额让给那些拥有低成本电力的矿商。尽管如此,由于上市矿商的资产负债表大幅改善,公开市场不会受到太大影响,这些矿商目前控制着创纪录的全球算力百分比(约 25%)。经过减半后短暂(几天到几周)的盘整,市场消化来自无利可图的矿商的额外抛售压力,比特币将升至 4.8 万美元以上,这是 2022 年 4 月完成的头肩形态的领口位置。总体而言,比特币矿商的表现将低于减半前,但低成本矿商 CLSK 和 RIOT 将脱颖而出。减半后,我们预计到 2024 年年底至少有一家公开上市的矿商将实现 10 倍的增长。

3. 比特币将在第四季度创下历史新高

2024 年下半年,比特币将跨越忧虑之墙。到 2024 年,全球人口在立法和总统选举中投票的比例将达到 45% 以上的历史新高。如此高水平的重要选举预示着高度的波动性和前景的重大变化。更具体地说,越来越多的证据表明选民和法院正在拒绝绿色游说团体的反增长议程。因此,在唐纳德·特朗普赢得 290 张选票并重新当选总统之后,人们对 SEC 的敌对监管方式将被废除感到乐观,我们认为比特币价格将在 11 月 9 日达到历史新高,距离上次创下历史新高整整三年。 (回想一下,比特币在 2020 年 11 月的突破也是距离 2017 年 11 月的顶峰整整三年的时间)。如果比特币到 12 月达到 10 万美元,我们预测中本聪将被评为《时代》杂志的「年度人物」。

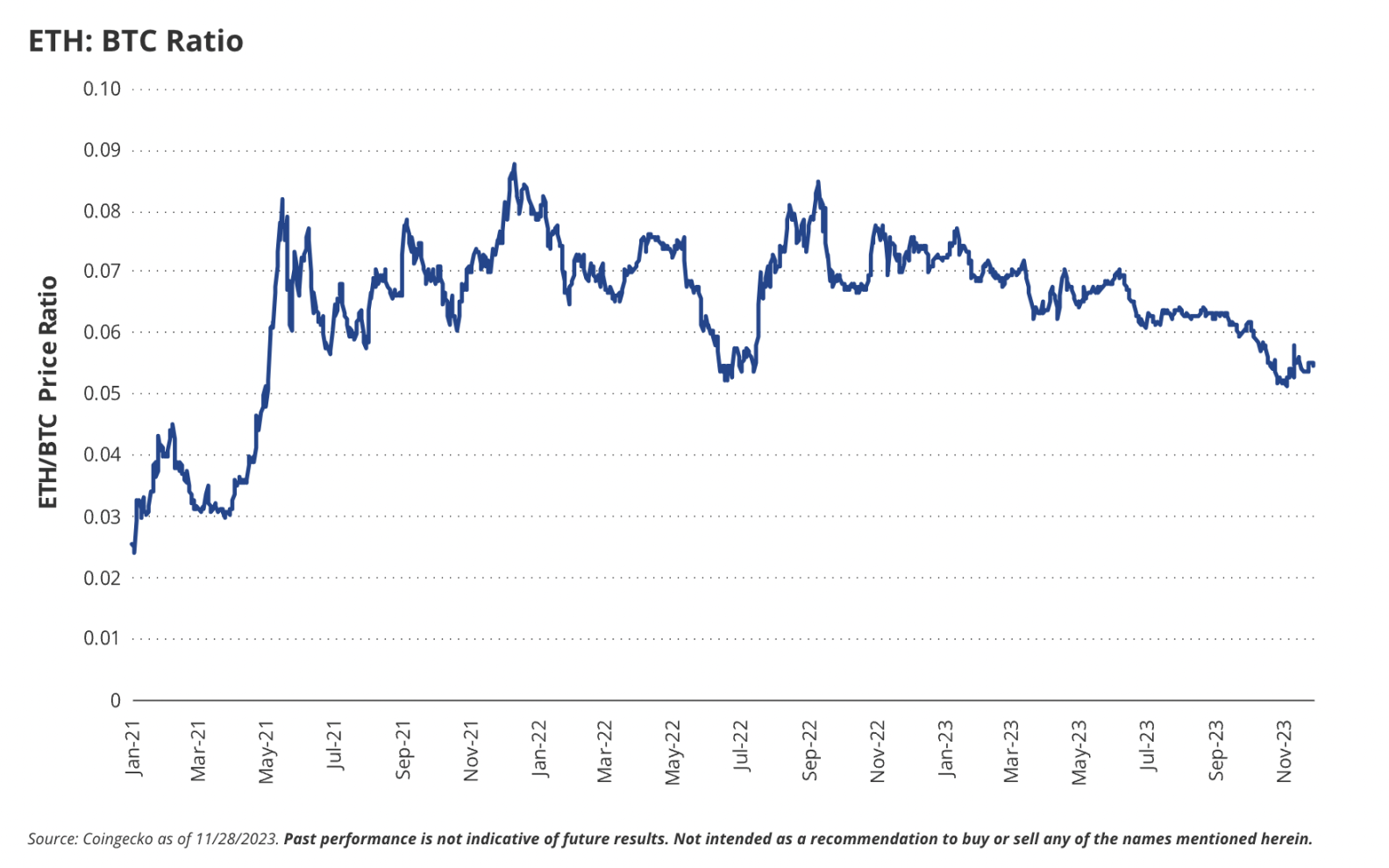

4. 以太坊没有超越比特币

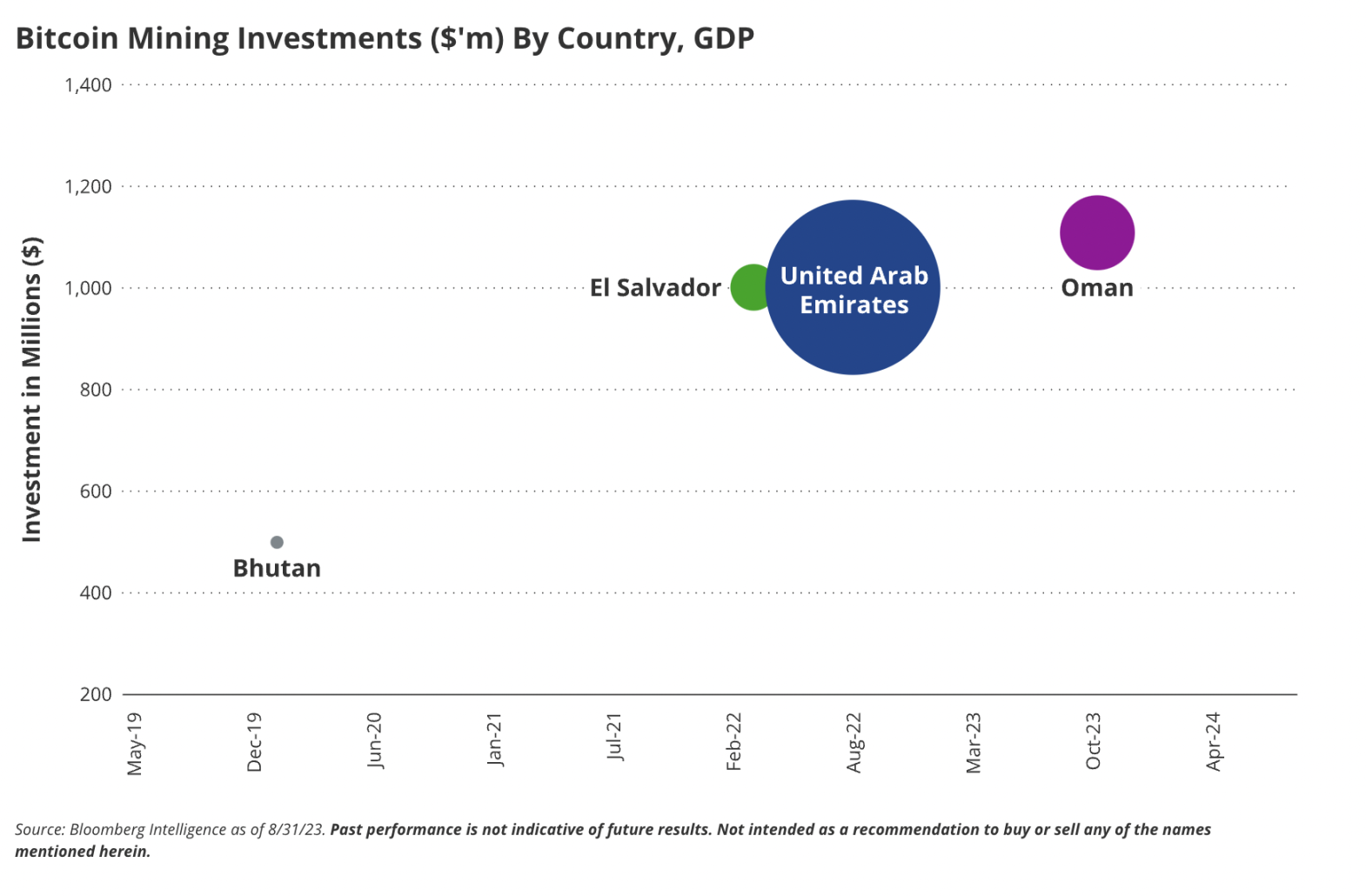

以太坊将无法在 2024 年颠覆比特币,但它将跑赢所有大型科技股。比特币更明显的监管地位和能源强度将吸引拉丁美洲、中东和亚洲地区实体的兴趣。阿根廷将加入萨尔瓦多、阿联酋、阿曼和不丹的行列,成为第五个赞助比特币挖矿的国家,因为阿根廷国有能源巨头 YPF 可能表示有兴趣利用多余的甲烷和天然气开采数字资产。与过去的周期一样,比特币将引领市场,减半后价值将流入市值较小的代币。以太坊的表现开始超过比特币,并且可能在 2024 年整体表现优于比特币,但不会超越它。尽管以太坊在 2024 年表现强劲,但其市场份额仍将被其他可扩展性路线图更稳固的智能合约平台(例如 Solana)夺走。

5. EIP-4844 之后,L2 将主导以太坊生态

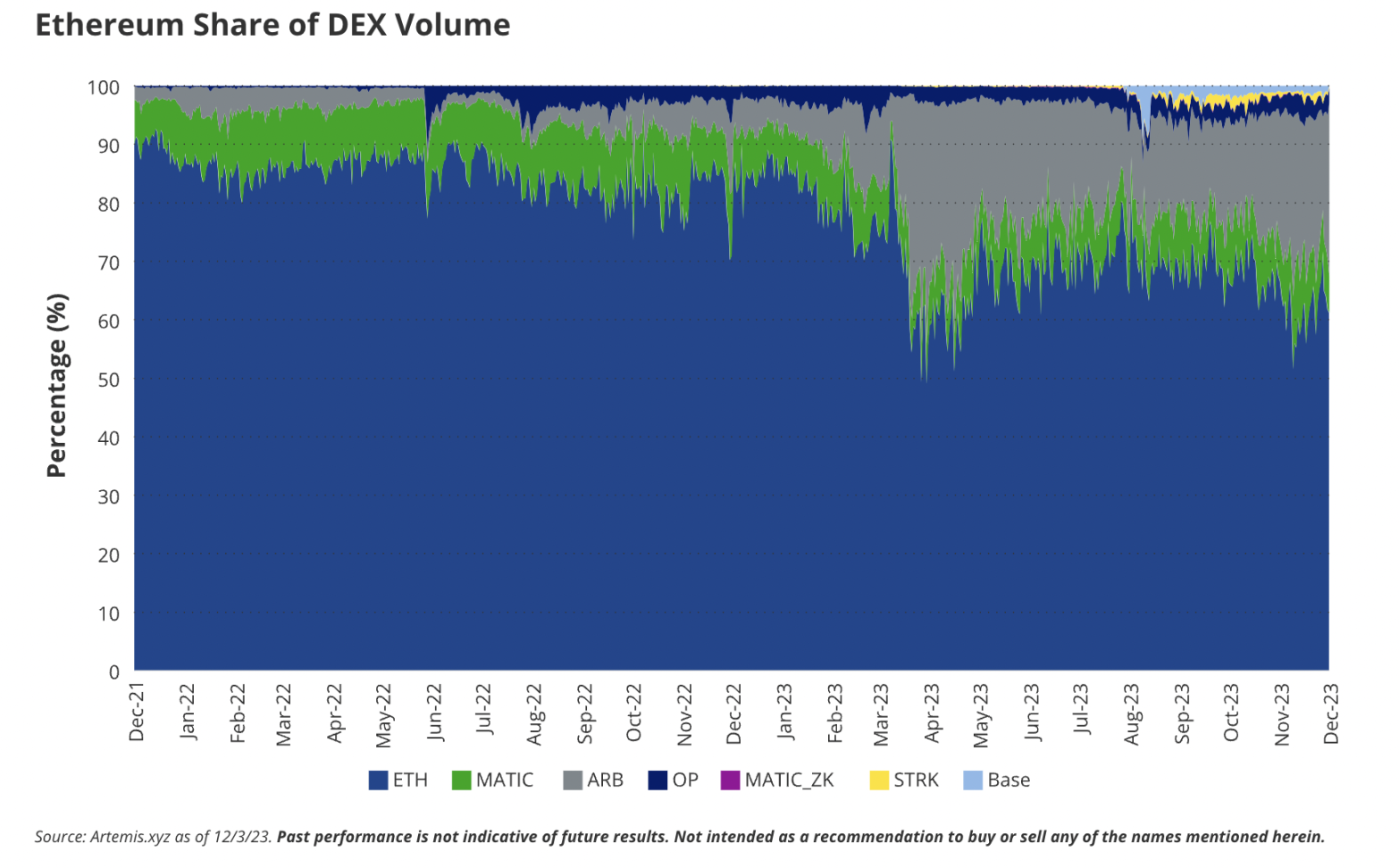

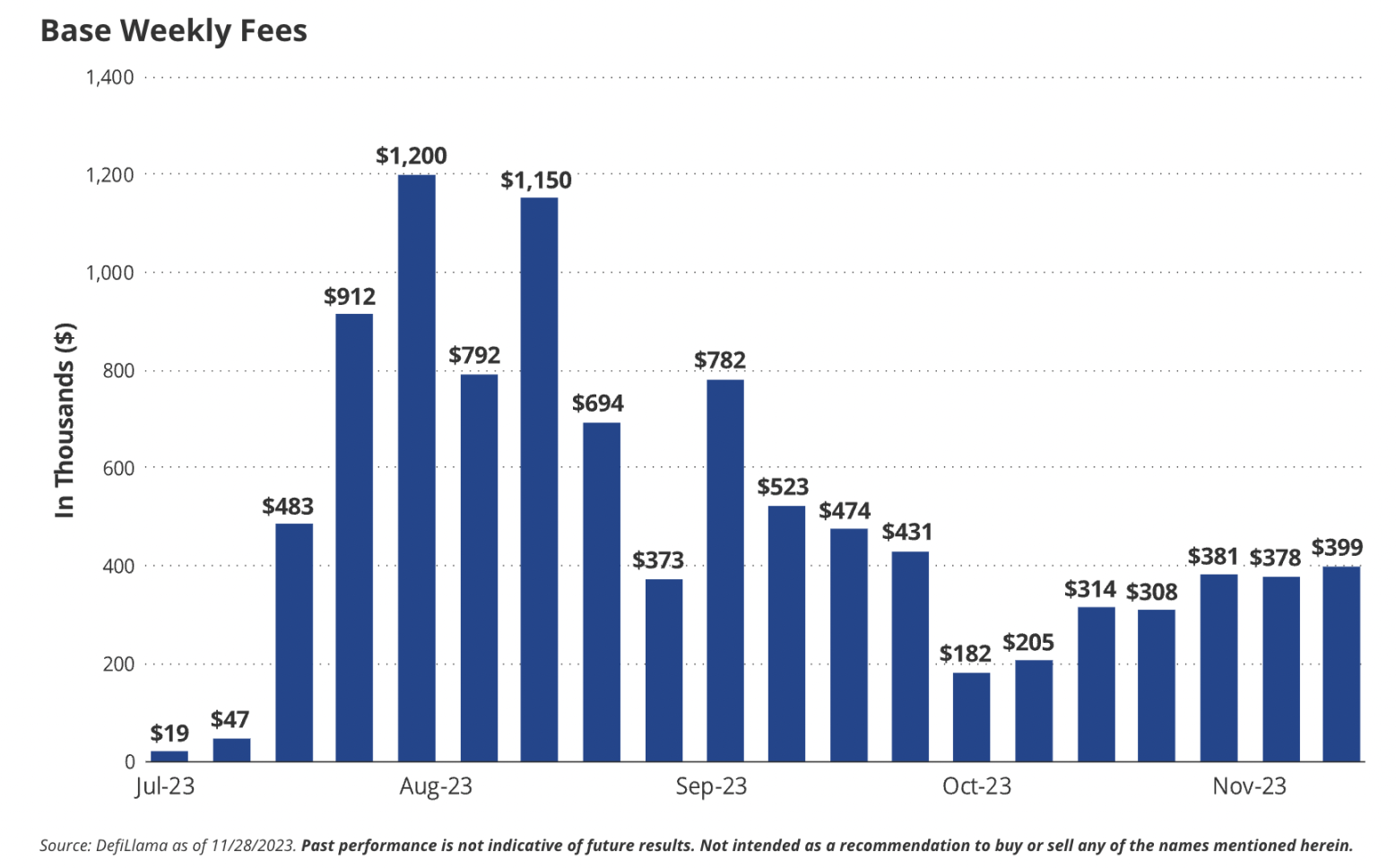

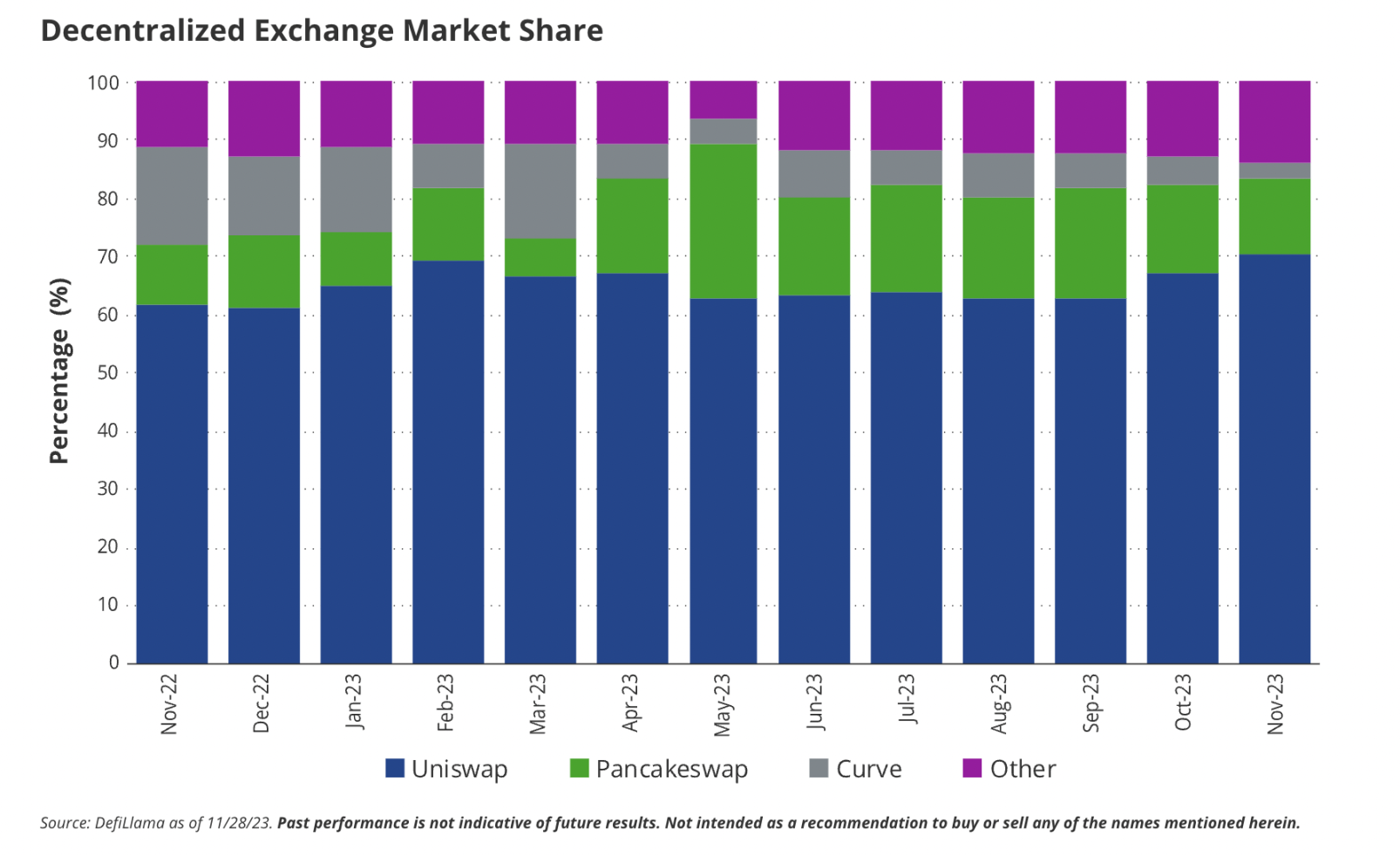

以太坊将实施 EIP-4844(proto-danksharding),这将降低交易费用并提高 Polygon、Arbitrum、Optimism 等 L2 的可扩展性。EIP-4844 升级后 1 年内,按价值和使用情况衡量,以太坊 L2 将诞生 2-3 名主导者。这是因为流动性碎片化将加速头部 L2 的主导地位。这种情况已经在 DEX 中发生,其中 Uniswap、Pancake Swap 和 Curve 在 2023 年占 DEX 交易量的 78%。L2 领域也将出现同样的市场整合,Arbitrum 和 Optimism 有望成为主要竞争者。

L2 将首次实现比以太坊更高的每月 DEX 交易量和 TVL。这是因为,L2 交易费用较低,因此买卖价差较小。买 / 卖价差越小,套利机会就越多,从而导致交易量越多。此外,更快的出块时间(在 Arbitrum 等链上仅为 0.25 秒)可实现更高的交易吞吐量,并为 CEX、DEX 间套利提供更多机会。因此,由于 DEX 和 L2 提供的交易机会,它们应该会吸引更多的交易量。总的来说,到 2024 年第四季度,这些链的 DEX 交易量可能会达到以太坊的 2 倍(目前为 0.8 倍),交易数量可能会达到 10 倍。

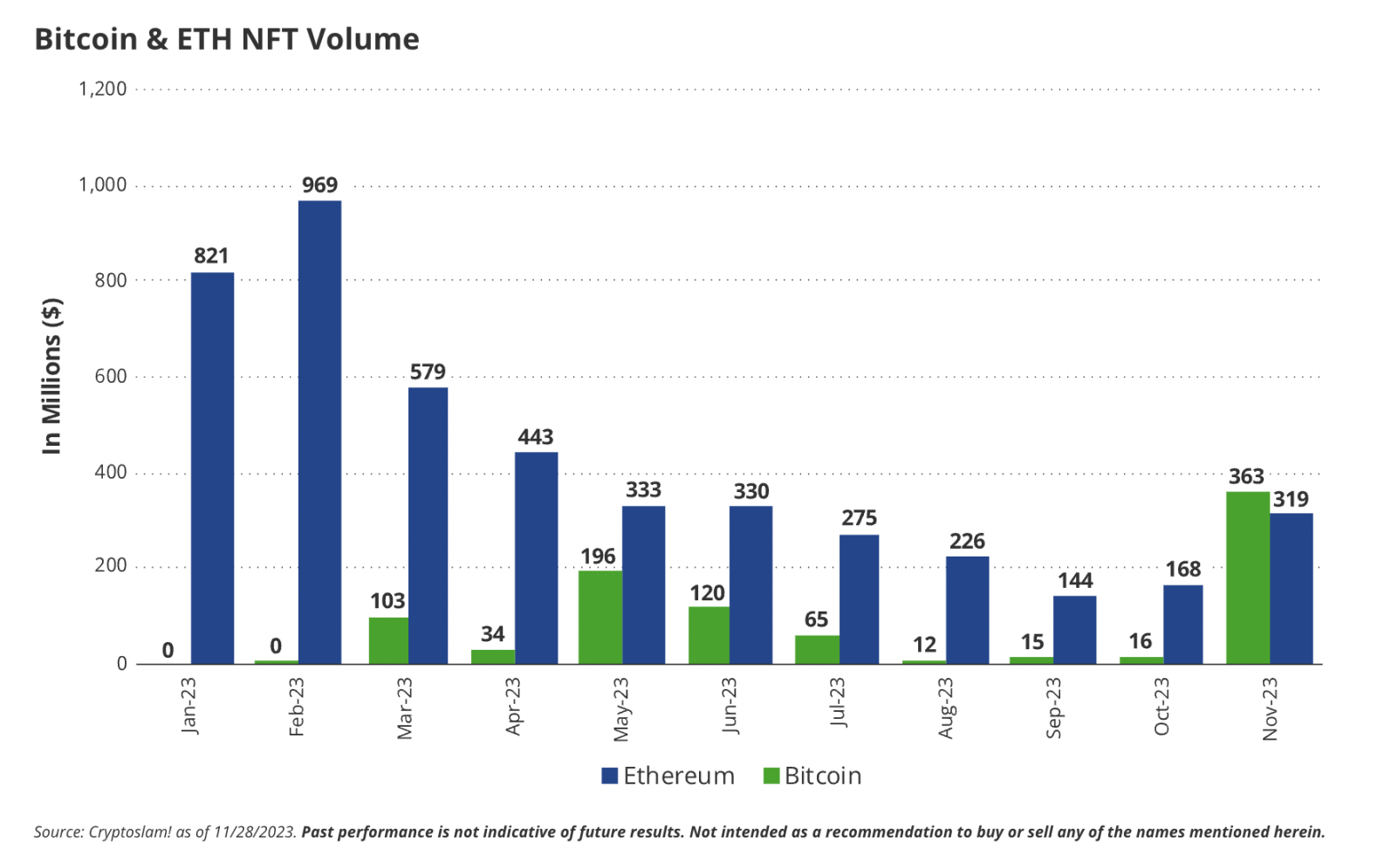

6. NFT 活动将反弹至历史新高

随着投机者重返加密货币并涌向以太坊上的顶级 NFT 系列、改进的加密游戏和比特币生态的新产品,NFT 月交易量将创下历史新高。尽管自诞生以来,在主要 NFT 销售中,以太坊与比特币的比例接近 50:1,但比特币的 Ordinals 协议和比特币上新兴的 L2 将推动比特币网络费用的持续增长。以太坊与比特币主要 NFT 发行比例将在 2024 年接近 3:1。Stacks (STX) 是一个基于比特币的智能合约平台,将成为市值排名前 30 的代币(目前排名第 54)。

7. 币安将失去现货交易领域第一的位置

在与美国监管机构达成 40 多亿美元的和解后,币安将失去交易量排名第一的中心化交易所的宝座。OKX、Bybit、Coinbase 和 Bitget 将成为资金雄厚的竞争对手,有可能抢占第一的位置。加密货币交易所的报价纳入受监管指数(例如由 VanEck 子公司 MarketVectors 管理的指数)将成为确定中心化交易所是否有资格为 ETF 授权参与者和发起人提供流动性的关键变量。由于币安现在面临司法部为期 3 年的监察,Coinbase 将抢占国际期货市场的份额,日交易额超过 10 亿美元,高于 2023 年 11 月的约 2 亿美元。

8. USDC 市场份额回升,稳定币市值创历史新高

稳定币总价值将达到 2000 亿美元以上(目前为 1280 亿美元)的历史新高。随着 MiCA 生效,欧洲推出受监管的稳定币,产生收益的稳定币激增,交易量持续反弹。更具争议性的是,USDC 将取代 USDT,因为机构更喜欢 USDC,这一点在新的 L2 链上已经很明显。在美国司法部 (DOJ) 对孙宇晨和他的公司采取强制措施后,Tether 的市场份额损失可能最终会成为现实。

9、DEX 现货市场份额将创历史新高

随着像 Solana 这样的高吞吐量区块链改善用户的链上交易体验,去中心化交易所(DEX)在现货交易中的市场份额将升至历史新高。与此同时,结合了「帐户抽象」钱包,实现了自动支付关键功能,这将推动更多用户链上活动并自行管理资产。由于比特币减半后比特币和以太坊的市场主导地位可能会下降,长尾资产可能会增长得更明显,积极上线新代币的 DEX 将占据优势。

10. 汇款和智能合约平台将推动新的比特币收益机会

汇款将成为区块链的杀手锏,因为稳定币的提现和支出更加容易,使得新兴市场乐于接受它。鉴于在一些汇款渠道中使用比特币和闪电网络 (LN),「比特币质押」成为可能。到 2024 年,这将成为一个主流叙事。随着比特币区块链上交易成本的上升,比特币最大化主义者将开始传播这样的消息:你可以在比特币网络上进行质押并赚取收益。如今,质押到闪电节点的案例已经发生,但存在风险且回报较低,因为你的比特币用于闪电网络上的支付结算。随着 Amboss 等抽象化管理闪电节点技术细节的协议发展,以及 Fedi 等联合自助托管解决方案普及,用户将能够通过冷钱包参与汇款市场并赚取一些收益。此外,作为权益证明区块链的安全提供商,比特币持有者将在 2024 年获得新的商机。利用像基于 Cosmos 的 Babylon 这样的项目,比特币持有者将能够通过非托管质押来赚取收益。

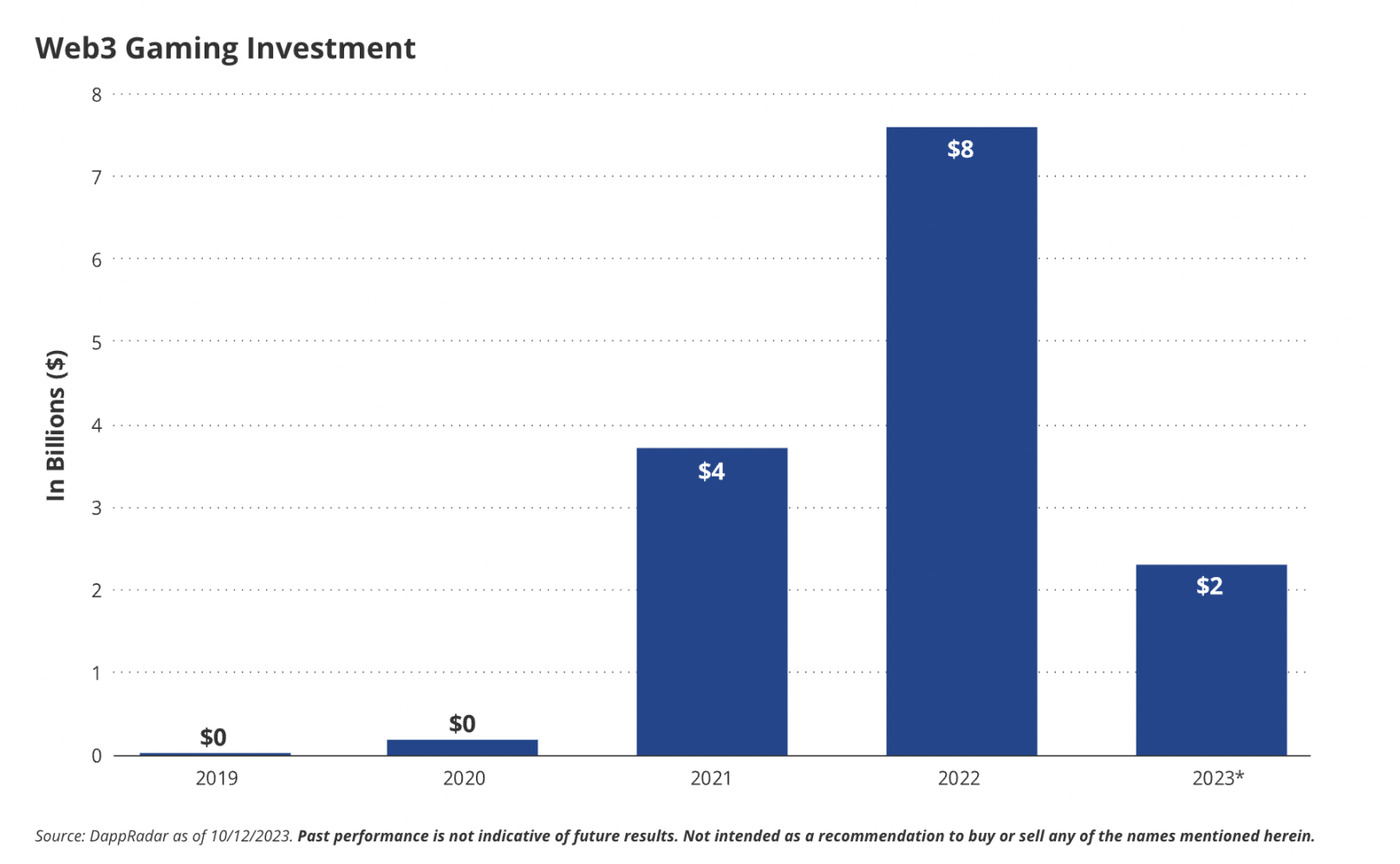

11.突破性的区块链游戏出现

至少有一款区块链游戏日活跃用户超过 100 万,展现出人们期待已久的潜力。在实现这一里程碑的候选者中,IMX 最有可能成为市值排名前 25 的代币(目前排名第 42),原因在于 2024 年 Illuvium、Guild of Guardians 和其他高预算游戏的发布和精心设计的代币。根据 DappRadar 最近的一份报告,WAX 区块链目前在游戏领域处于领先地位,每天有 40.6 万个独立活跃钱包,其中约有 10 万个正在玩 Alien Worlds,这是一个包含多种简单游戏的元宇宙,可以用 Trillium 代币奖励玩家。然而,由于游戏的简单性,这些玩家中的许多人可能是打金的机器人。另一方面,Immutable 在其平台上构建了多个 AAA 游戏,这些游戏实现了不能依靠机器人打金的代币模型,并且是真正有趣的游戏。这些游戏已经开发多年,并获得了超过 1 亿美元的资金,将于 2024 年发布。它们可以像《Starfield》等传统 AAA 游戏那样吸引玩家,《Starfield》于今年早些时候发布,两周内就吸引了 1000 万玩家。

此外,Immutable 一直致力于解决迄今为止阻碍 Web3 游戏成功的许多技术难题,例如钱包管理。 Immutable 的「护照」允许用户通过熟悉的单点登录流程登录游戏并管理基于区块链的游戏物品,同时抽象出区块链交互。 Immutable 为游戏玩家提供了简单性,与 Epic Games Store 和 GameStop 等大型发行合作伙伴相结合,最终可以让基于区块链的游戏成为主流。

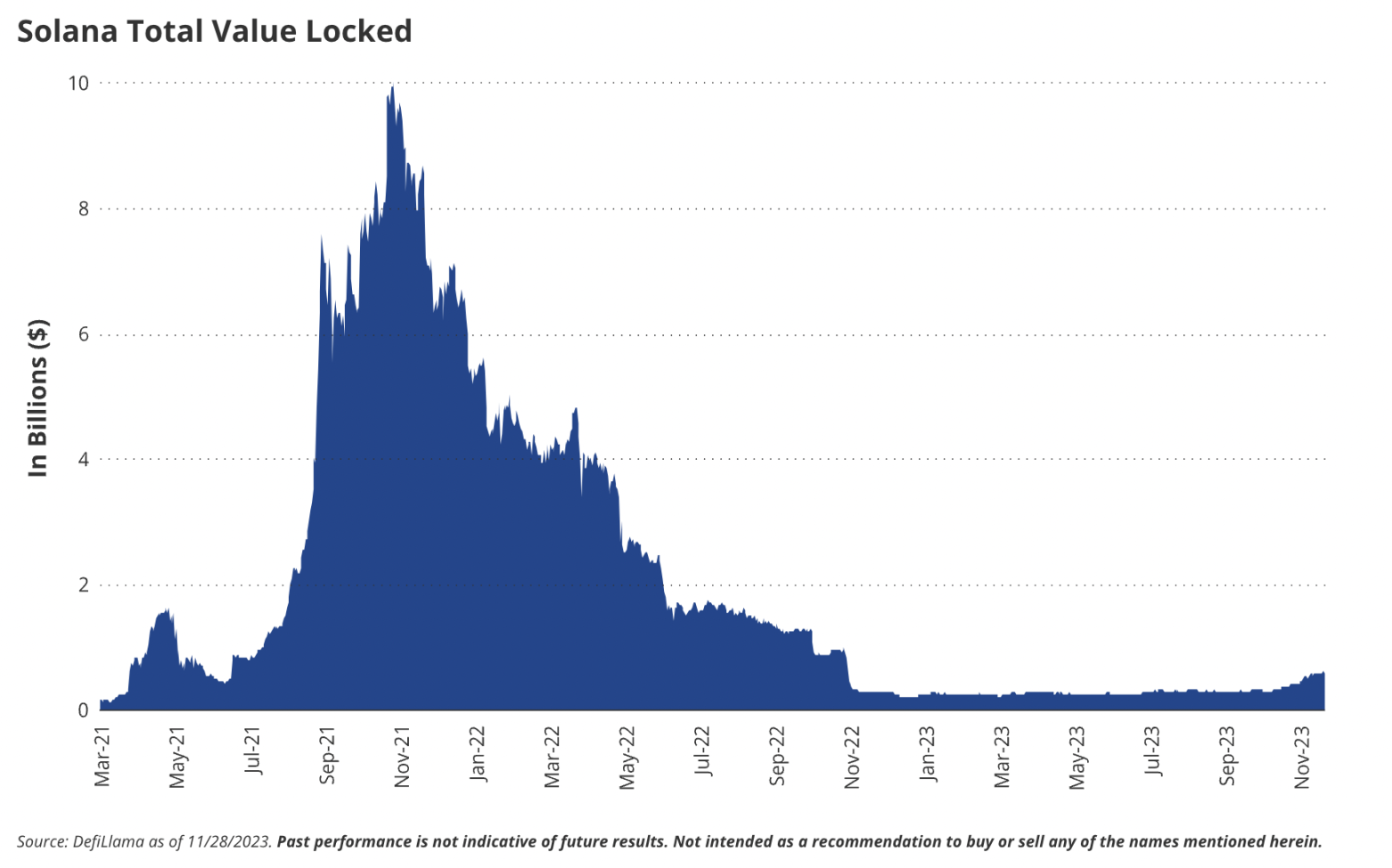

12. DeFi TVL 回归,Solana 将跑赢以太坊

Solana 将成为市值、总锁定价值 (TVL) 和活跃用户排名前三的区块链。在这一上涨的推动下,由于大量资产管理公司提交文件,Solana 将加入现货 ETF 大战。与 Solana 市场份额的持续增长相关,我们认为基于 Solana 的价格预言机 Pyth 在 TVS(Total Value Secured)方面超越 Chainlink 是有可能的。作为参考,Chainlink 目前的 TVS 约为 150 亿美元,而 Pyth 的 TVS 不足 20 亿美元,这一主导地位主要是由以太坊主网上的蓝筹 DeFi 协议推动的。随着 TVL 在高吞吐量链(如 Solana)中持续增长,而 Chainlink 继续努力寻找其 LINK 代币的机构采用,我们预计 Pyth 将在几项真正的创新(包括其「推送」架构和置信区间系统)的支持下获得有意义的市场份额。

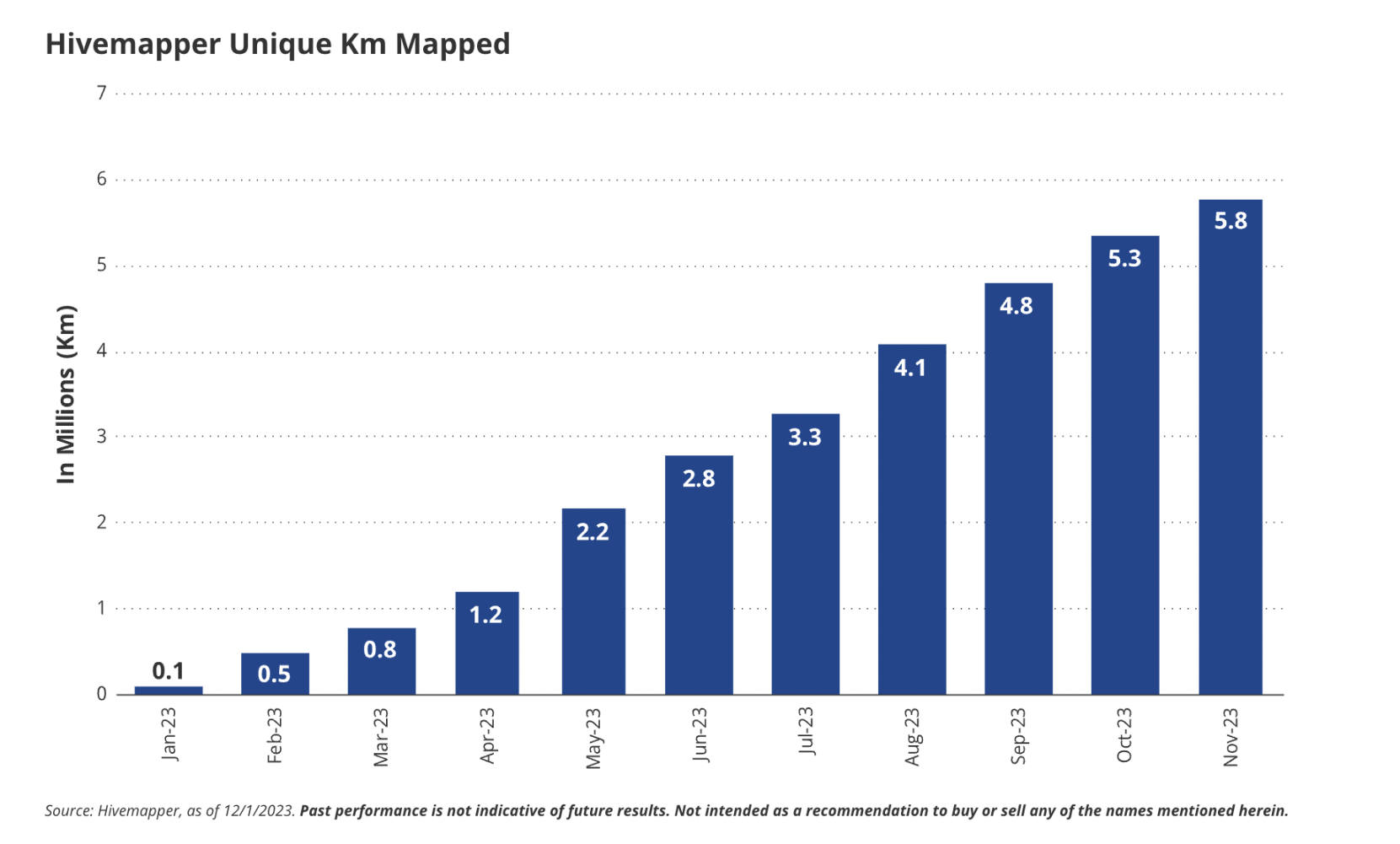

13. DePin 网络得到了有意义的采用

多个去中心化物理基础设施 (DePin) 网络将得到有意义的采用,从而吸引公众的注意力。

Hivemapper 是一种去中心化地图协议,旨在与 Google Streetview 竞争,它将绘制 1000 万 KM 地图,超过全球道路容量的 15%。Hivemapper 使用其原生代币 $HONEY 来激励全球数千名驾驶员将仪表板安装到他们的汽车上,并为其不断增长的数据库做出贡献。相对于现有的 Google,这个由无需许可的贡献者组成的全球网络可能会给 Hivemapper 带来有意义的进展和成本优势。预计到 2023 年,Google 地图的收入将超过 110 亿美元,这对 Hivemapper 来说将是一个有意义的机会。

Helium 是一个去中心化的无线热点网络,其全美 5G 计划的付费用户数量将从目前的 5,000 增加到 10 万。任何人都可以设置热点,热点运营商通过 Helium 原生代币接收付款。相对于现有无线网络基础设施,这种强大的激励系统为 Helium 提供了一些关键优势:

- 它是轻资本(从 Helium 的角度来看)。

- 它将热点提供商转变为倡导者和支持者(鉴于他们在网络中质押代币)。

- 它使 Helium 能够响应实时数据,通过调整激励措施来改善网络(即提高覆盖率较差地区的奖励)。

无线网络基础设施是一个 2000 亿美元、相对成熟的市场。随着最终用户倾向于具有差异化品牌(「用户拥有」)的低成本解决方案,我们将看到传统提供商去中介化的巨大空间。 Helium 声称他们可以以不到传统网络 50% 的成本提供数据。随着加密货币的采用变得更加主流,如果这种说法属实,他们可能会获得重要的市场份额。

14. 新会计准则推动企业加密货币持有量增加

Coinbase 将成为第一家在季度报告中公布 Layer 2 区块链收入的上市公司,其 Base 的年化收入突破 1 亿美元。企业采用新的 FASB 准则可能会促进额外的披露,该准则允许企业对加密货币按市值计价,这将推动企业持有比特币和其他加密货币作为库存资产。由于这些会计变更将于 2025 年生效,但企业可以更早采用,主要的非加密金融实体(银行、交易所)可能会宣布创建类似 L2 的公共区块链。

15. DeFi 与 KYC 法规的协调

支持 KYC 的围墙花园应用程序(例如使用以太坊证明服务或 Uniswap Hooks 的应用程序)将获得巨大的吸引力,在用户基础和费用方面接近甚至超过非 KYC 应用程序。 Uniswap 将引领此项功能,这将推动该协议的机构流动性和交易量。 KYC 门控挂钩(KYC-gated hooks)带来的额外交易量将显着增加协议费用,让新进入者无需担心与 OFAC 制裁的实体互动即可参与 DeFi。挂钩的增加将有助于 Uniswap 加强其护城河和竞争力,这应该会推动代币升值,特别是当 DAO 最终投票支持打开 Uniswap 协议费用开关以允许代币增值时。如果是这样,我们预计这项费用不会高于 10 个基点。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。