主要有四个手段提高 DeFi 应用的 TVL。

撰文:岳小鱼

提高 TVL 这是很多 DeFi 的核心目标,也是最关键的问题。

主要有四个手段:

1、发币预期:通过积分活动,吸引流动性。

这种方式是最直接的,投入产出比最高,前期并不需要付出真金白银的成本,只需要给用户未来的预期即可。

这就像空手套白狼。

币圈有两个核心群体:炒币的和撸毛的。这两个群体分别对应了二级市场和一级市场。

炒币的就是二级市场用户,通过交易赚钱;撸毛的就是一级市场,通过早期参与项目,为项目贡献数据,获得代币发行时的空投份额。

那么,对于尚未发币的项目来说,非常好的营销手段就是搞各种空投活动。

通过给予早期用户积分奖励,吸引他们参与,给用户预期积分可以兑换成平台的代币或其他奖励。这种方式能够在没有实质性资本支出之前就吸引用户,建立社区。

2、与其他项目合作:通过与不同项目进行合作,实现资产的互操作性和流通性。

这种方式比较依赖项目自身的背景和渠道,本质是资源互换。

例如,用户可以在你的平台上使用其他项目的代币作为抵押品或支付手段。

典型如 Merlin 和 Solv,比特币 L2 Merlin 发币后,为了把流动性留在自己生态,所以与比特币质押协议 Solv 合作,将流动性导入到了 Solv,Solv 一跃成为最大的比特币质押协议。

当然,Solv 目前仅支持 Merlin 这个比特币 L2,流动性就又留在了 Merlin,这就是 Solv 付出的成本,最终是变相双赢。

3、收益激励:典型的做法就是流动性挖矿,设立流动性池,通过交易费用奖励吸引用户将资产加入到流动性池中。

这是一个非常流行的激励机制,用户提供流动性到指定的池子中,并获得奖励。这种方式可以迅速提高 TVL。

这种方式需要设计合理的奖励机制,避免因奖励过高导致的通胀,同时也要注意风险管理。

4、创造更多新资产:流动性质押和流动性再质押就是在创造新资产,从而吸引增量资金。

发行新资产不只是为了释放已经被质押的资产的流动性,更关键的是可以吸引增量资金。 通过创造新的金融工具,如 stETH(质押的 ETH 凭证),不仅提高了已经质押资产的流动性,还创造了新的投资机会,吸引更多的资本进入。

当然风险就是层层套娃带来的风险累积。

一旦其中一环的代币爆雷,那么这个代币上下游的关联资产和应用都会出问题。

就比如说,stETH 爆雷,不只是上游的以太坊 PoS 机制的稳定性会受到很大的影响,而且下游接受 stETH 资产的各类再质押协议比如 Eigenlayer 都会有风险。

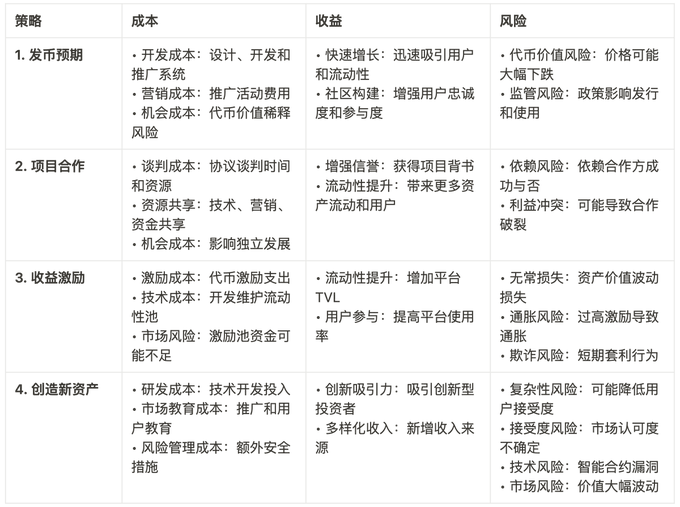

总结一下, 四种手段的成本、收益、风险列举如下:

如果一定要给 4 种手段排一个优先级,站在项目方的角度,实现资本效率最大化,排序如下:

- 发币预期第一:低成本高收益;

- 项目合作第二:成本不大,互换资源即可;

- 收益激励第三:成本较高,需要付出真金白银分享平台收益;

- 创造新资产第四:成本最高,需要维护新资产的流动性;

但是这个优先级排序是基于一个假设,即项目方希望快速建立市场地位并吸引用户,同时管理好风险并保持资源的有效利用。

在实际操作中,项目方需要根据自身资源、市场状况以及特定的业务目标来调整这些优先级。

另外,这些手段并不是互斥的,项目方可以根据不同阶段的需求和市场反馈来组合使用这些策略。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。