共和党对国会的控制和特朗普团队对加密货币的支持,可能推动美国加密行业的政策变化,包括银行托管数字资产和放松市场监管。

原文标题:《Entering the Digital Golden Era》

撰文:Alex Thorn

编译:Daisy, 火星财经

数字资产行业正处于黄金时代的边缘。美国的加密货币有望迎来新的监管方式,同时在国会两院和白宫获得更多支持者的背书。该行业展现了其政治力量,向敌人发出强有力的警示,影响将遍及政治光谱。过去四年里阻碍行业进步、增加法律成本的严峻逆风已经减弱,如今加密行业在全球最大资本市场上顺风前行。

关于星期二晚上

当选总统唐纳德·J·特朗普创造了历史——成为美国历史上第二位赢得非连续第二个总统任期的总统。此前唯一达成这一成就的是格罗弗·克利夫兰,他在 1892 年击败本杰明·哈里森,赢得了第二个非连续任期。当时,这位反关税、支持金本位的民主党人重掌权力;如今,这位支持关税、支持比特币的共和党人在 2024 年再次赢得非连续第二个任期。历史往往有相似之处。

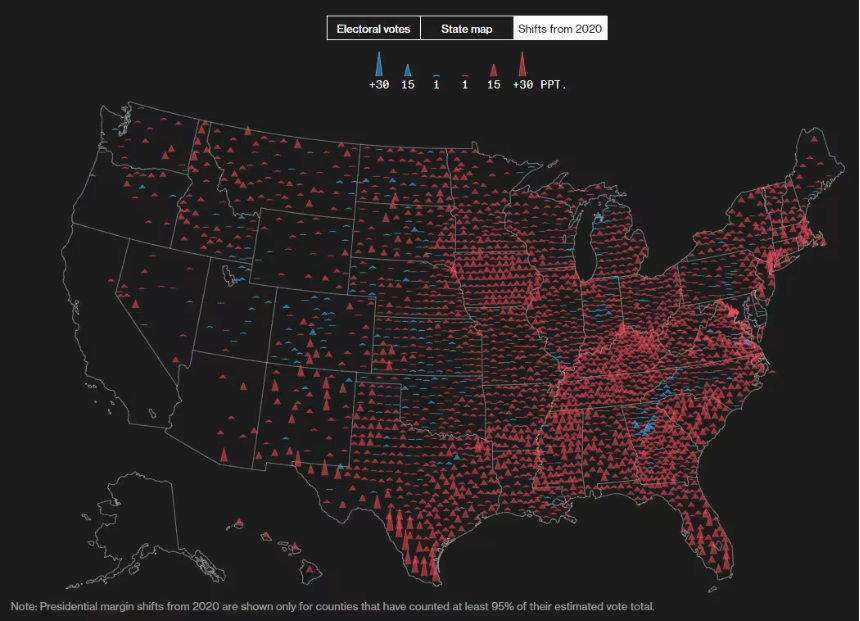

特朗普的胜利在现代也具有历史意义。他的选举人票数预计将超过 310 张,超过 2016 年的 306 票。他成为自 2004 年乔治·W·布什以来首位赢得全国普选票多数的共和党人。特朗普再次赢得宾夕法尼亚、密歇根和威斯康星这些「蓝墙」州,与 2016 年类似,但他很可能还赢得希拉里·克林顿在 2016 年获胜的内华达州。在佛罗里达州,特朗普以惊人的 13% 的优势获胜,这一表现部分归因于过去几届选举周期中该州人口结构的变化。这张来自彭博社的热图显示了各县 95% 以上的选票报告情况,以及 2020 年对比 2024 年共和党和民主党总统候选人的变化。红色显著增多。

来源:彭博社

参议院翻转为共和党控制,预计最终结果为共和党掌控 54 个席位。众议院的结果可能需要更长时间才能得出,但共和党稍占优势,有望维持对下议院的控制。

关于本次选举的其他要点:

- 加密行业展示了其政治力量。除了公开努力向当选总统特朗普提出全面而深远的加密议题外,该行业还在众议院和参议院获得了广泛支持。最引人注目的胜利是伯尼·莫雷诺(俄亥俄州,共和党)击败现任参议院银行委员会主席谢罗德·布朗(俄亥俄州,民主党)。加密政治行动委员会在击败布朗的竞选中投入了数千万美元。击败布朗——伊丽莎白·沃伦的盟友——传递了一个强烈的信息:反对加密货币在政治上是一条不归路。

- 特朗普进入他的第二任期。总统在第二任期通常会更关注复杂而前沿的议题,以建立政治遗产,而无需担心再度竞选的压力。这次的胜利规模比 2016 年更大,使特朗普获得了更大的施政授权,并且他得到了或许是数十年来最具多样性的共和党选民联盟的支持。这增加了特朗普实施大刀阔斧改革的可能性,其中可能包括对金融系统的重大现代化改造。

- 特朗普团队非常支持数字资产行业。特朗普的核心团队非常支持数字资产,许多人公开持有比特币。候任副总统 J.D.·万斯已公开他拥有比特币,Vivek·拉马斯瓦米在竞选过程中一直大力支持该行业,罗伯特·肯尼迪二世至少在过去两年内一直积极且深入地支持加密行业,过渡团队联席主席霍华德·鲁特尼克表示他和其他康托·菲茨杰拉德的成员持有大量比特币(康托银行支持泰达币),而许多主要捐赠者要么直接参与加密行业,要么对该资产类别和行业持有积极态度。此外,特朗普本人也曾发行 NFT,并推出了与去中心化金融(DeFi)协议相关的 World Liberty Financial。其团队、家人及捐助者的亲加密态度增加了特朗普兑现其对加密行业承诺的可能性。

华盛顿的预期政策变化

让我描绘一下加密货币政策在未来可能的发展方向:

银行监管机构。特朗普上任后将立即任命新的代理货币监理署(OCC)署长和联邦存款保险公司(FDIC)代理主席。这些机构拥有对银行和受保存款机构的审慎监管权力。或许在数日内,银行监管机构可能会发布指导方针,明确禁止针对特定行业的不公平打击(类似于「瓶颈行动 2.0」),如同特朗普首次上任时所做的那样,同时还可能撤销现有的不利于加密行业的解释性指导或信函(如 2023 年 1 月 3 日的联合信函)。在数周或数月内,OCC 可能会发布指导,明确允许银行托管数字资产,并允许使用、操作和与公共区块链及稳定币交互。(回顾一下,特朗普的前代理货币监理署署长布莱恩·布鲁克斯在 2020 年曾发布过类似的解释性信函)。

市场监管机构。特朗普将提拔现任美国证券交易委员会(SEC)和商品期货交易委员会(CFTC)的一位委员为代理主席。虽然特朗普承诺要「解雇加里·根斯勒」,但大多数宪法学者认为总统不能解雇已被正式确认的独立机构委员。不过,总统可以立即指定现有委员为代理负责人。人员变动后不久,部分加密货币执法行动可能会暂停,一些诉讼也可能会被暂停或撤回,SEC 可能会对特定项目或主题发出「不采取行动」信函,从而为行业和监管者讨论合理的发展路径敞开大门。更全面的规则制定将需要更长时间,但加密行业有望很快获得豁免性减轻,主要领域可能是放松 SEC 对「证券」和「交易所」的定义。CFTC 的态度相似,但在没有明确界定 SEC 和 CFTC 监管边界的全面市场结构立法的情况下,确保这两个市场监管机构的主席能共同协调制定进步政策将极为重要。

国会立法。国会中最大的加密货币政策议程包括:市场结构(明确数字资产的监管地位和监管机构)和稳定币(合法化并许可稳定币的发行)。今年 5 月,FIT21 法案以两党大比例支持在众议院通过,未来的市场结构法案可能会以此为基础。两党在稳定币立法上的分歧相对较小,众议院金融服务委员会的主要争议点在于 1)是否只允许国家银行发行,还是同时允许州内路径,2)由哪个(或哪些)机构承担对这些发行方的审慎监管职责。

- 关键是,如果共和党控制众议院,我们认为这些法案在 2025 年快速推进的可能性会降低。一个统一的共和党国会可能会将 2025 年最初的 100 天专注于税收改革、贸易和其他优先事项,通过预算和解推动共和党优先事项。这并不意味着加密货币立法在下一届国会不会取得进展,但在一个统一的国会中,我们认为它将让位于其他优先事项,因而需要国会和监管机构在加密货币政策上紧密协调。我们的基本预期是,加密立法将推迟到第 119 届国会的后半段,以便内阁官员和独立监管者在与国会展开政策讨论前先稳定立场。

- 能源政策。如果特朗普担任总统,特别是在共和党控制国会两院的情况下,国内能源和电力生产将极为乐观。这将对比特币矿工、数据中心、以及任何拥有大量电力供应的实体(当然也包括能源生产商)形成支持。

对市场参与的影响

随着监管阻力的缓解,结合具体的解释性信函、「不采取行动」信函或监管指导,美国的机构投资者将能更大范围地接触加密货币。

SEC 放松 SAB 121 的适用性

如果 SEC 在九月放松 SAB 121 的适用性,或甚至撤销该指导意见,将为全球最大的托管银行进入加密市场铺平道路。纽约梅隆银行(BNY Mellon)因其主要的审慎监管机构纽约金融服务部(NYDFS)未提出异议,从而获得了豁免,而花旗集团和摩根大通等全国性银行的主要审慎监管机构是 OCC。考虑到 OCC 在允许银行直接参与加密货币方面的立场可能会发生重大变化,这些大型银行将逐步获得更多参与机会。

进一步的机构化

这将促进加密资产的融资选择,使现货加密货币能够通过现有的机构交易平台和关系更加广泛地获得,并提升机构加密市场的成熟度。

SEC 对 Howey 标准的放宽

如果 SEC 放宽 Howey 标准对数字资产的适用性,或者扩大可在经纪 / 交易商平台上交易的「加密资产证券」范围,将允许更多机构进入交易市场,其中可能包括银行、交易所或经纪公司等传统金融机构。此外,SEC 放宽 Howey 标准的适用性可能推动美国推出更多现货型加密 ETF。

监管的清晰度和包容性

明确和包容性的监管政策将首次允许传统金融服务公司和投资者链上操作,带来收益和其他投资策略的新机会。扩大对公共区块链的接入还可能革新交易效率、透明度、发行以及金融的其他方面。取决于监管立场和可能通过的立法,传统金融和去中心化金融(DeFi)的融合可能会真正实现。

新的代币形式和扩展的资产生态系统

如果 SEC 对 Howey 标准和代币披露的立场进一步明确,我们可能会看到新型代币的大量涌现,甚至可能出现股权类代币。现有代币也可能增添更多类似股权的特性以增强其价值主张。扩展和改进的资产生态系统将支持流动加密对冲基金行业的发展,使其可投资的资产种类更加成熟并不断扩展。改进的代币披露和发行能力将挑战甚至可能颠覆目前由 VC 资本主导的 SAFT 模式,提升加密市场的流动性。

加密公司首次公开募股(IPO)机会

在风险投资方面,IPO 市场可能会向加密本地公司更加开放,最终为风险投资提供通过退出实现回报的途径。目前,唯一上市的风险投资支持的加密创业公司是 Coinbase(除了一些 SPAC 上市)。如果条件合适,监管机构支持,据我们估计,可能有数十家加密公司准备在美国上市。

比特币市场分析

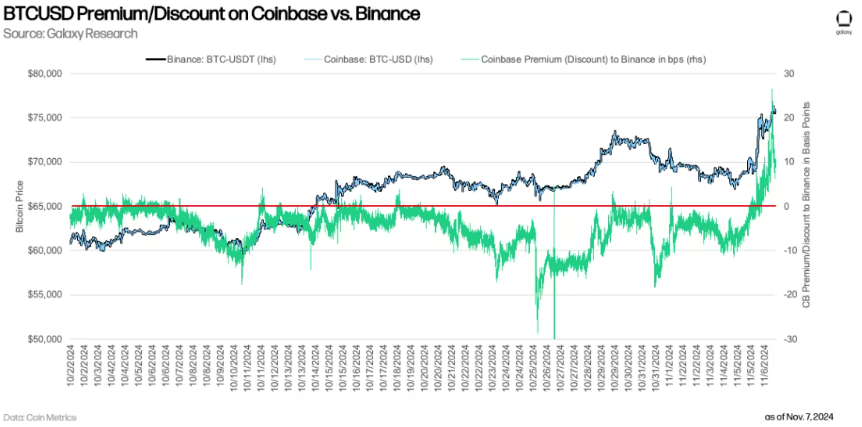

11 月 4 日(星期一),比特币最低交易价格为 66,700 美元,但自那以来上涨了 15%,创下历史新高。随着 11 月 5 日特朗普胜选的几率增加,比特币飙升至新的历史高点,并维持在 75,000 至 76,000 美元区间。尽管比特币自周一以来已上涨 15%,自 10 月 1 日以来上涨了 26%,但从基本面来看,市场并未显得过热。周二晚,比特币在选举新闻发布后大涨,「Coinbase 溢价」显著回升,至少一个月以来首次转为正值。

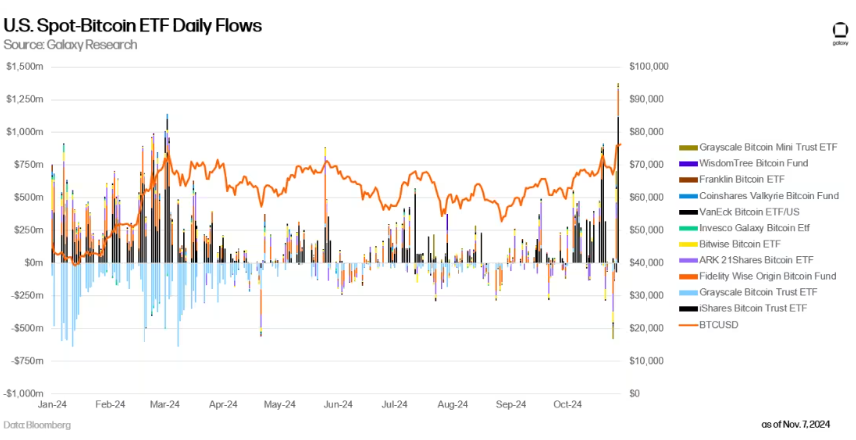

比特币 ETF 表现强劲,11 月 7 日(星期四)创下历史上最大的单日净流入量,达 13.75 亿美元,推动 BTC 再创新高。这一数字超过了此前的纪录,即 2024 年 3 月 12 日的 10 亿美元净流入。

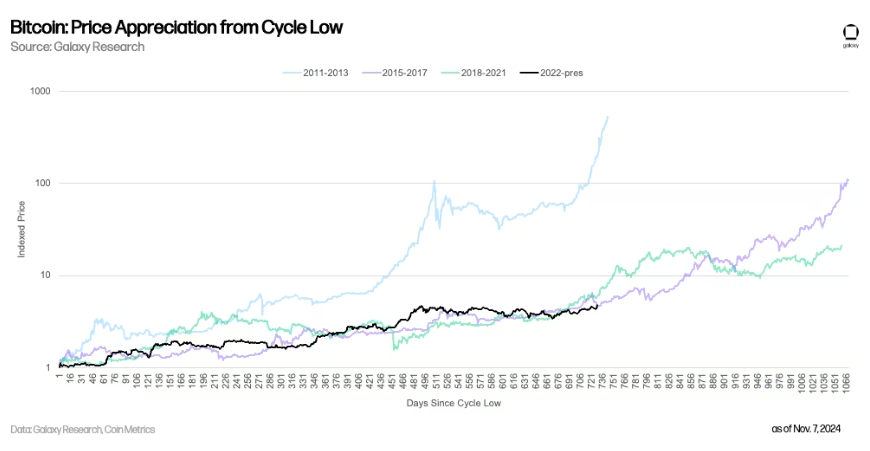

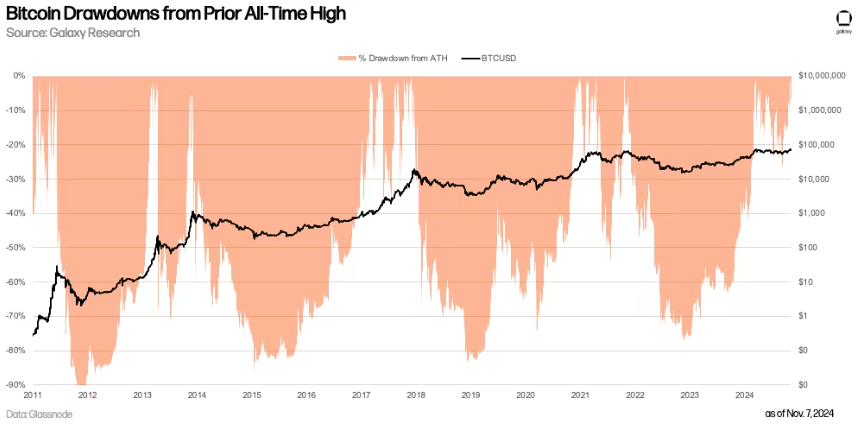

比特币的周期性

回顾比特币的历史走势,目前比特币的表现正符合此前两次牛市的轨迹。从周期低点测量(2011 年:$2,2015 年:$152,2018 年:$3122,2022 年:$15460),比特币的涨势与 2017 年牛市高度一致,仅稍微落后于 2021 年牛市的步伐。

回顾以往牛市中的回调,2024 年的回撤比 2021 年和 2017 年牛市期间的回调要温和得多。

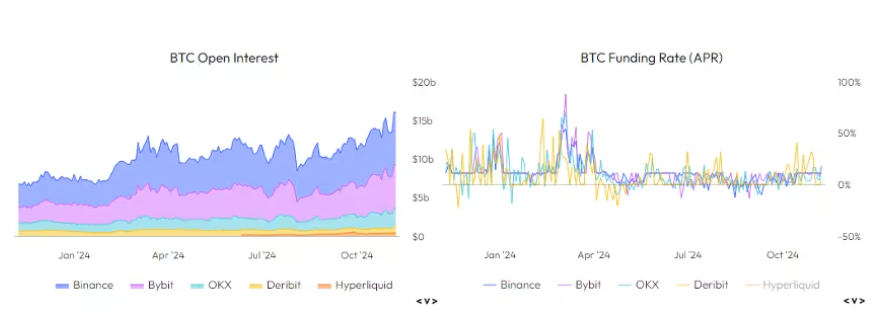

期货与融资

尽管加密交易所的期货未平仓合约略有上升,创下年度新高,但融资利率基本保持不变,这表明这些波动主要由现货市场推动。

来源:Velo.xyz

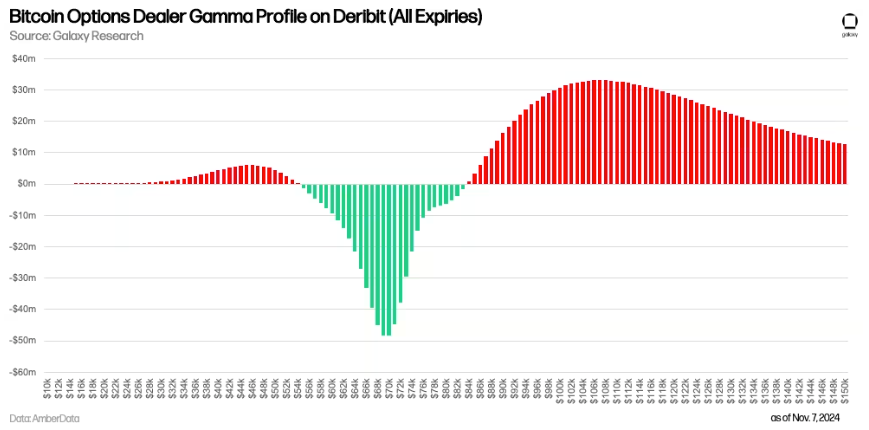

比特币期权市场

比特币期权交易商在 54,000 美元至 84,000 美元之间处于净空 Gamma 状态,这将加速价格的波动。简而言之,当交易商处于空 Gamma 时,通常在价格上涨时通过买入现货进行对冲,或者在价格下跌时通过卖出现货进行对冲。这种效应可以加速价格向任何方向的波动,并增加市场波动性。相反,当交易商处于净多 Gamma 时,他们会反向操作,在价格上涨时卖出,在价格下跌时买入,从而减少波动性。我们的分析表明,目前的最大空 Gamma 位于 70,000 美元,因此这一影响会随着 BTC/USD 的上涨而逐渐减弱。值得注意的是,目前高位行权价的许多看涨期权持有者已进入盈利状态,这些投资者可能会选择将期权延展至更高的行权价,从而将空 Gamma 推向更高的行权价区间。下图显示了我们对从 11 月 7 日到 2025 年 9 月 26 日所有 BTC 期权到期日的期权交易商净 Gamma 仓位的看法。

比特币基本面

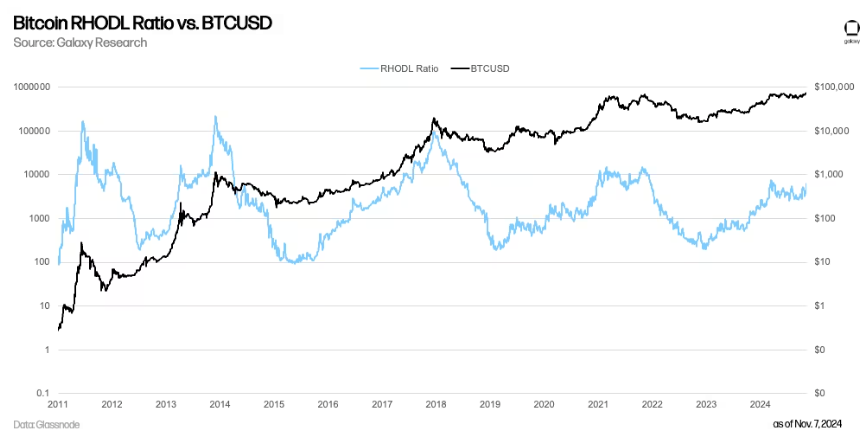

实现 HODL 比率(Realized HODL Ratio)是一个指标,用于衡量 1 周和 1-2 年实现市值 HODL 区间之间的比率(即在这些时间段内最后一次转移的币的实现价值)。较高的比率通常表示市场过热,市场顶部往往与此相吻合。2024 年 RHODL 的横盘走势更像是 2019-2020 年间的横盘整理,而不像是任何峰值活动,暗示在短期和中期内仍有更多的上涨空间。

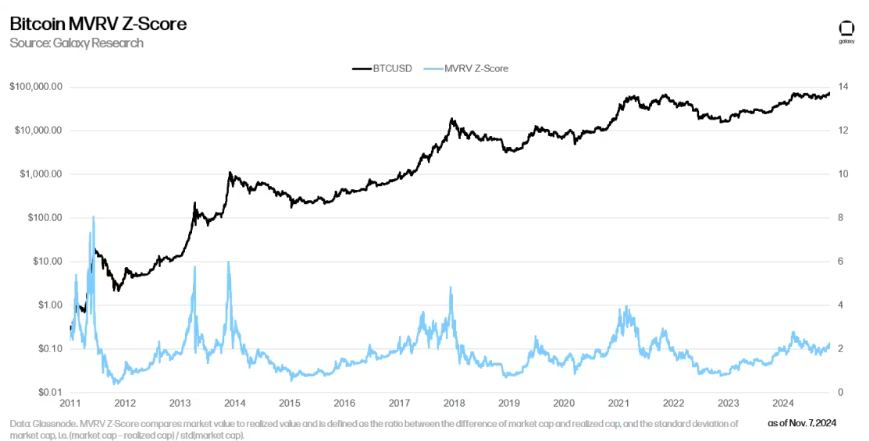

MVRV Z- 得分

MVRV Z- 得分是市场价值与实现价值的比率,以及市场价值的标准差,用来帮助识别资产的交易价值与整体成本基础之间的差异。从历史上看,这一指标在识别市场峰值方面非常有效,而当前的值表明 BTC/USD 尚未接近过热或顶部区域。

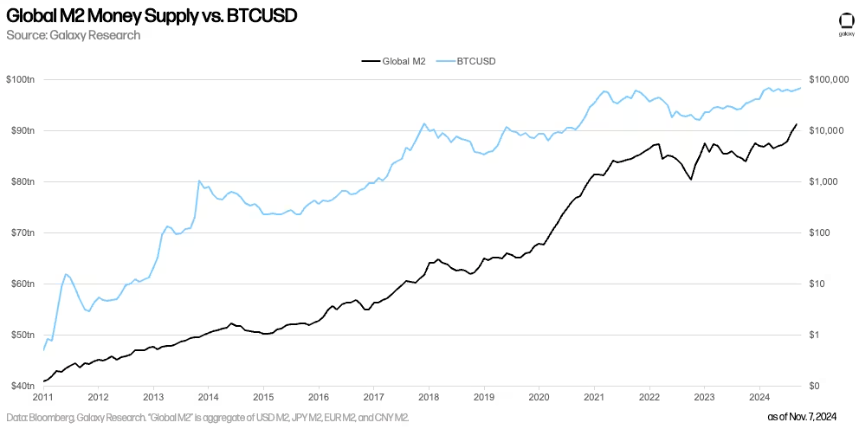

比特币与全球 M2

比特币历史上对全球货币供应量的变化有反应。尽管这种相关性并不唯一适用于比特币,但如果比特币开始更多地作为对冲资产使用,正如拉里·芬克所呼吁的那样,这一趋势值得关注。

前景展望

特朗普政府的到来,加上一个强有力的共和党参议院能够确认他的机构任命,这对美国加密行业的监管放松是一个利好消息。我们预计,某些形式的豁免救济将很快出台,但更稳固的支持性监管框架可能需要更多时间才能形成。监管执行环境的放松,加上进步的政策思维,将为传统金融服务公司和机构投资者更深度地参与这一资产类别铺平道路。这将挑战现有加密基础设施企业的护城河,但也将广泛支持资产类别的扩展和成熟。在这种环境下,我们预计比特币和其他数字资产将在未来 12-18 个月内交易于明显高于目前历史最高点的水平。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。