Researcher:Jessica Zhang

Contributors:Ashley / Basics Capital

两年加密牛市,BTC最高涨幅曾有20倍;半年轮转,BTC相对高点已经跌去70%。

万物皆有周期,金融资产投资的周期性非常明显,传统风险资本市场价格类似钟摆波动,大涨之后必有大跌,大跌之后必有大涨,在这两个极端之间的价格摆动的过程就是投资周期。

加密货币因其特殊的产业属性,其周期逻辑更多了几分独特的叙事,我们从三个维度来做分析:

- 1.科技属性 — 技术发展,对生产力与生产关系的优化;

- 2.商品属性 — 供需关系,BTC减半带来的供需失衡;

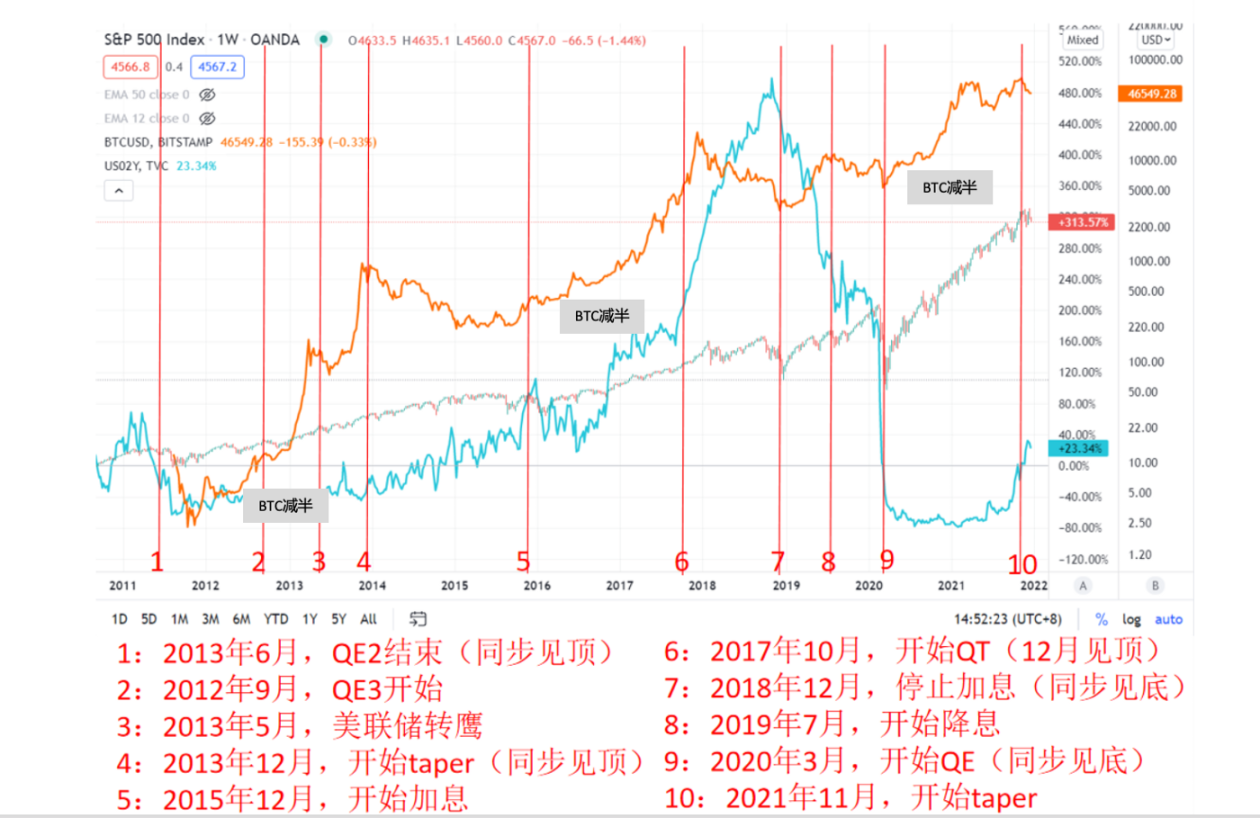

- 3.金融属性 — 流动性方向,目前高度关联传统风险金融市场,所以受美联储货币政策,利率+资产负债表等宏观流动性因素影响较大。

2018年以来,加密资产和美股指数的走势关联度已经超过80%,其金融属性已经成为其价格影响的主导因素,本文将会对加密资产的金融属性周期做深入探究。

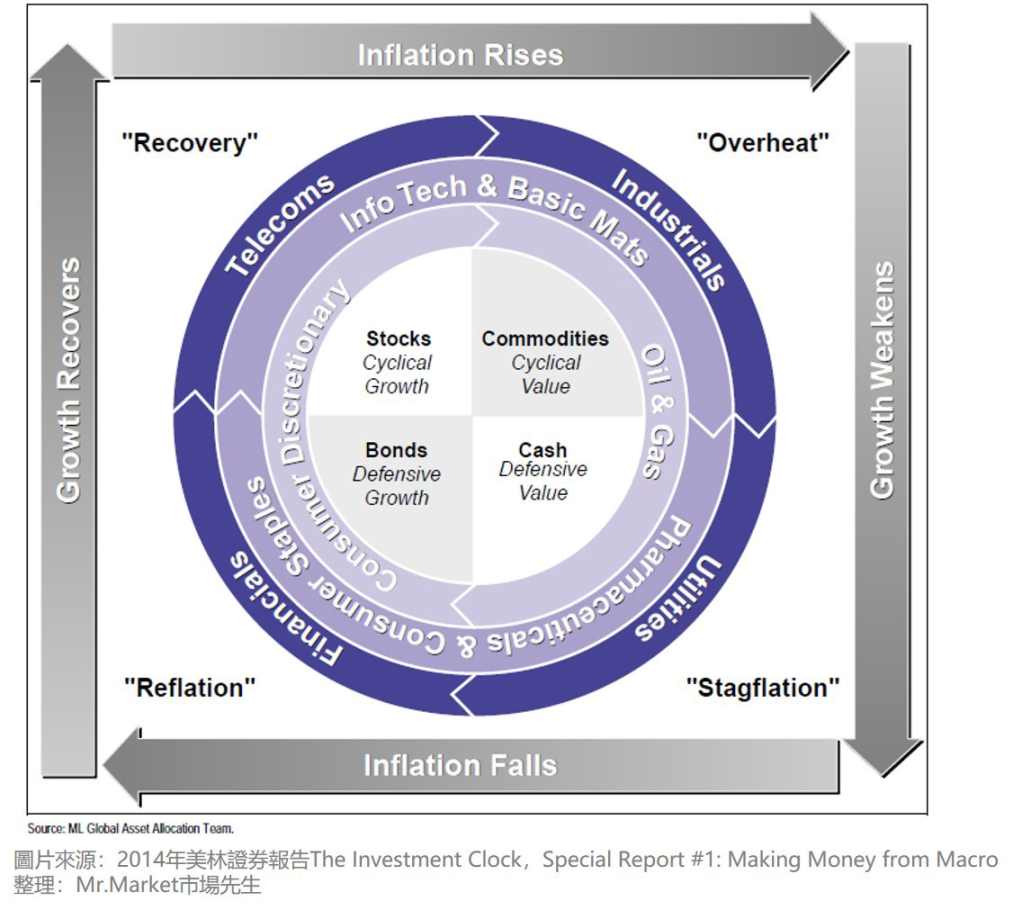

一. 美林时钟

美林时钟是分析基本面周期的一个模型代表,也是定位市场周期阶段的常用工具之一,它将经济周期与资产和行业轮动联系起来从而指导资产配置。

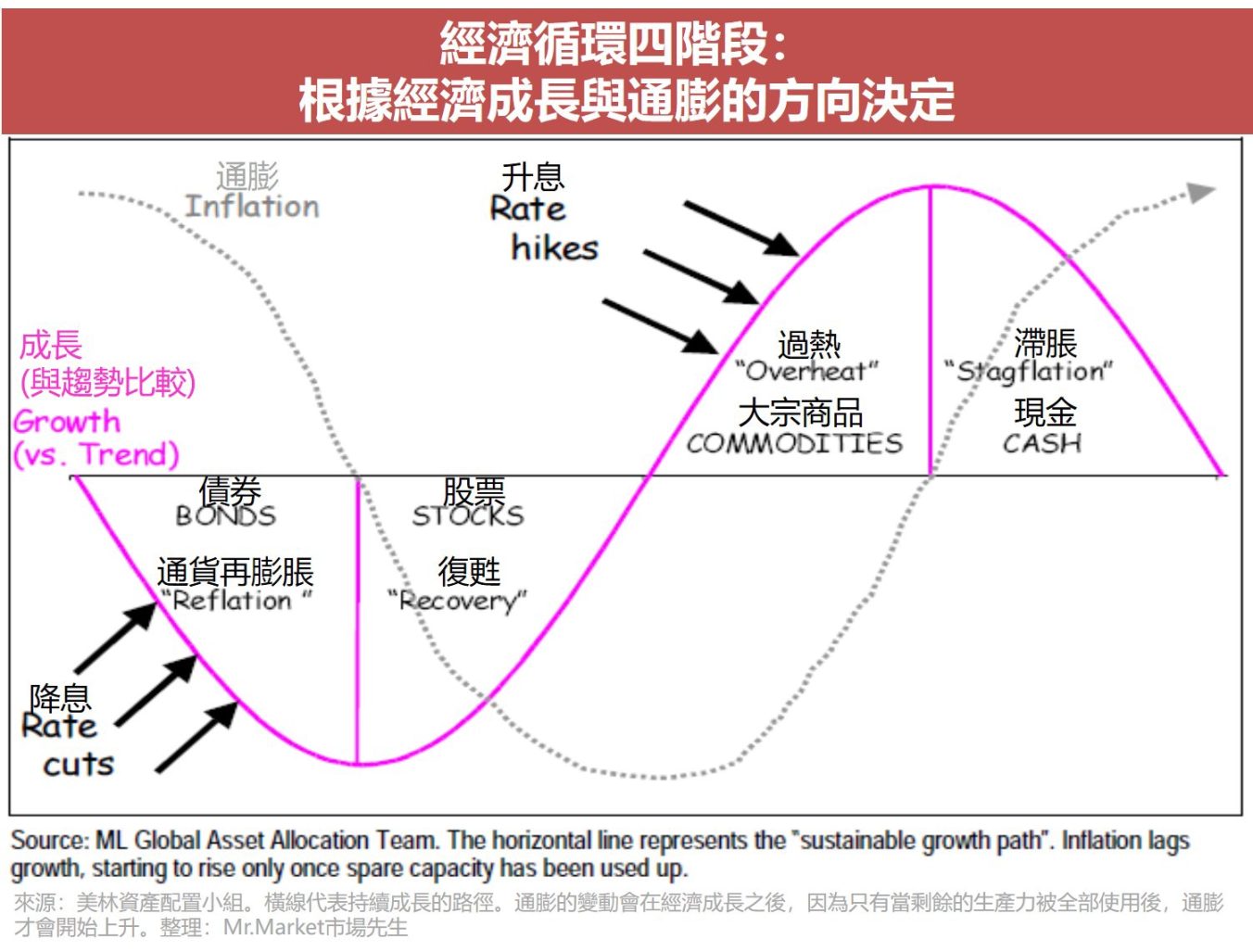

美林时钟用**经济增长率(GDP)和通货膨胀率(CPI)**这两个宏观指标的高和低,将经济周期分成了四个阶段:

- 经典的繁荣至萧条的经济周期从左下方开始,四个阶段顺时针推进,分为通货再膨胀(reflation)、复苏(recovery)、过热(overheat)、滞胀(stagflation) 四个阶段。

- 在一个完整的周期当中,各阶段表现最好(报酬/ 风险最佳)的资产不同,假如循环从通货再膨胀阶段开始,在此过程中债券、股票、商品和现金依次变现优于其他资产。回测的结果显示,虽然各个经济周期有不同的特性,但是都存在一定的共通性,而投资者可以用这些共通性来提升报酬。

- 美林时钟实践过程中的挑战。在现实过程中,不是每个周期都会按照顺序依次轮动;即使按照顺序轮动,停留时间很难判断,尤其是在衰退期,由于美联储的政策调节,底部和回转发生可能很快 — 大周期和小周期。 同时,也不是所有资本市场对宏观经济的反应都很及时,比如A股,比如加密市场。

- 最重要的是,资产走势渐渐脱离经济基本面,经济周期对金融周期的映射关系被打破。比如2020年3月之后并非经济的复苏期但风险资产上涨;比如2008年金融危机之后,全球大类资产走势并未完全遵循美林时钟的资产轮动模式,美国金融市场出现一波股债双牛格局;与此同时,大宗商品开始进入缓慢下行通道,即使美国经济由复苏走向强劲阶段,大宗商品市场依然惨淡。

另外,经济周期里面,货币周期是会跟着经济周期来去变动的,货币周期又会反作用于经济周期。例如美联储,他就会根据美国经济的情况来相应的调整货币周期。另外还有行业周期及企业周期,对于基本面周期来讲比较重要的宏观周期,其三者是来去相互影响。

二. 解析周期

结合美林时钟,根据过往不同资产在不同阶段的价格走势,我们可以从加密资产的金融属性周期看到以下几个状态:

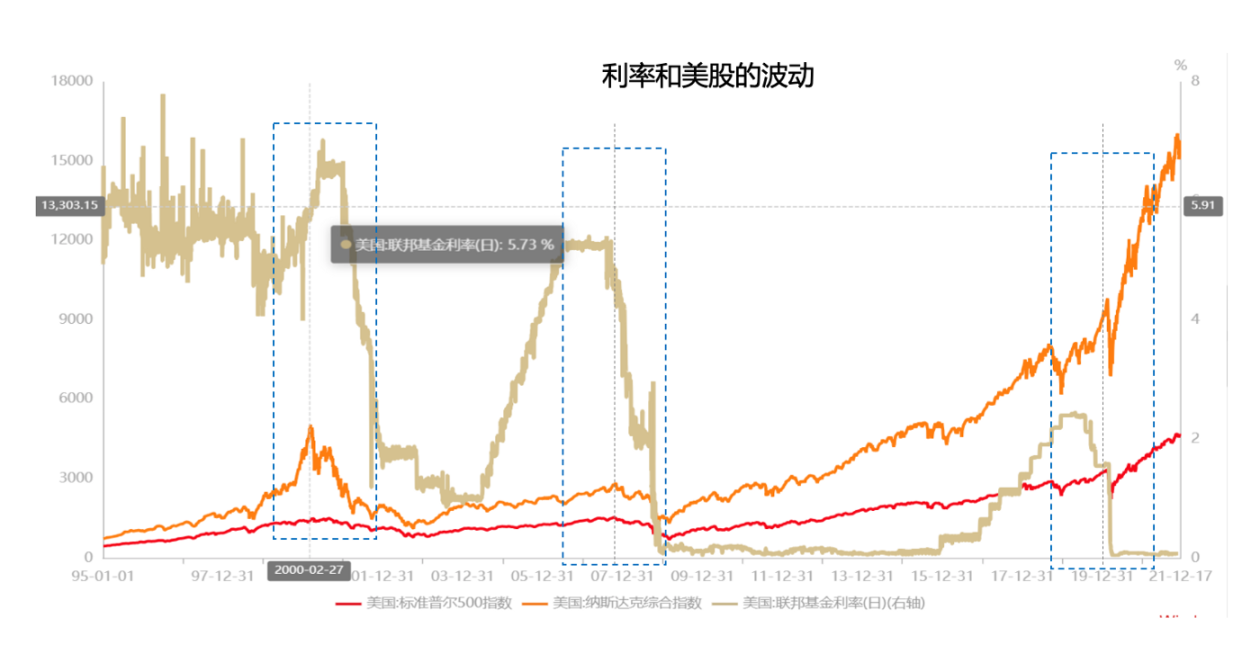

- 宽松周期:开始降息→开始QE→降息停止;

- 紧缩周期:美联储转鹰 →开始taper→不断加息→开始QT→ 加息若干次后停止加息,加息周期结束。

美股及加密资产对应的反应:

- 宽松周期:开始上涨,市场对于风险接受程度提升,风险溢价减小,极端情况出现泡沫;

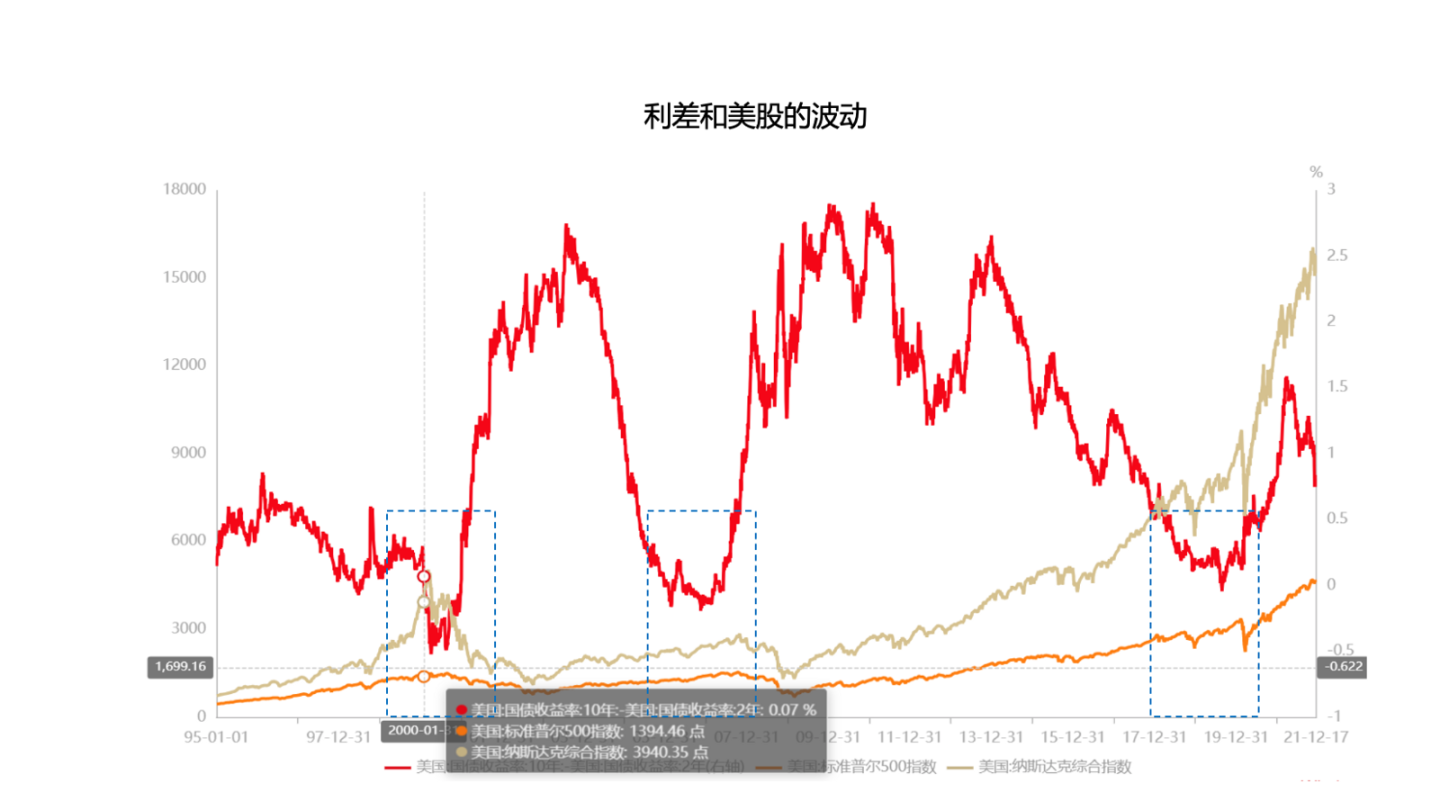

- 紧缩周期第一阶段:杀估值,股价下跌,表现为金融危机。紧缩推升十年期国债收益率,这直接导致无风险利率的上升,引发市场重新平衡投资组合,从风险资产转向无风险或低风险资产。

- 紧缩周期第二阶段:杀基本面,企业破产,表现为经济危机。加息后期,在利率提升和QT影响下,经济出现衰退预期,10y2y利差持续倒挂,极端情况出现大衰退甚至是经济崩溃。

- Taper,加息和QT不一定马上带来风险资产下跌,关键是紧缩规模和速度对于流动性的影响。

三. 当前阶段

从当下市场形势来看,通货膨胀居高不下,GDP增值率减缓,市场处在滞胀阶段。

另外,美国新房销售数据和消费企业的数据显示已经轻微衰退,美国经济下降的速度快于通胀下来的速度,而且接下来大概率会进入衰退。接下来主要是看衰退深度会不会超过已往周期的调整幅度(比如2008年的金融危机),以及持续时间是否会很长(比如2000年互联网泡沫)。

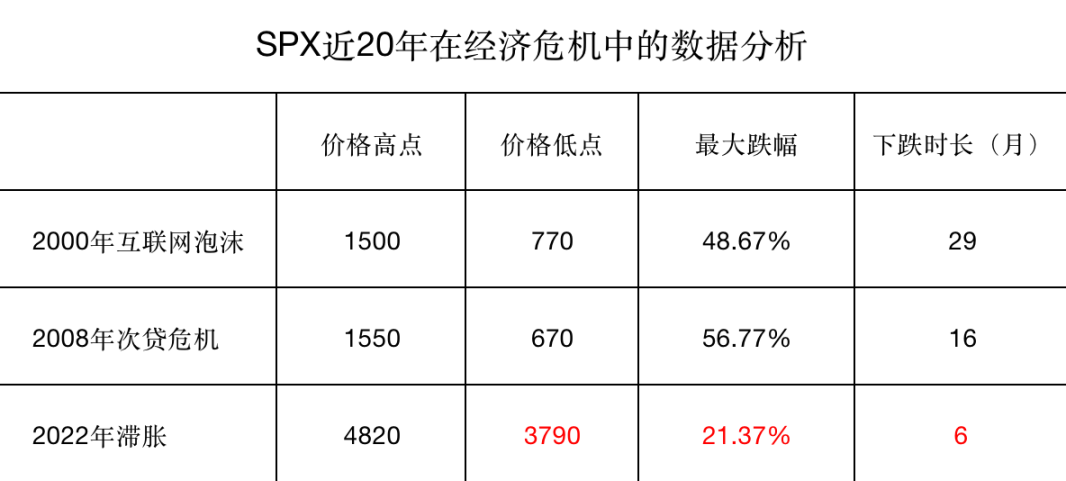

从图6可以看出,2000年的互联网泡沫带来的市场下挫持续了29个月,SPX从1500美金跌到最低770美金,三年哀歌,犹在耳畔;2008年的次贷危机SPX从1550美金跌到最低670美金,仅用了16个月的时间,尸横遍野,历历在目。

如果我们预测2022年的滞胀必然导致经济衰退进而引发全面的经济危机,那么无论是下跌时长还是下跌幅度都还没有到位,所以现在依然是经济危机的早期阶段。

四. 后势判断

以目前形势判断,美股还将面临一轮大抛售,按照过往规律推算,有可能是 7/8月财报季,或者11/12月财报季,但美联储可能会及时调整政策,所以9月份FOMC会议比较关键,危机可能不会持续时间很长,预计到2022年底。

一般来讲美股两个阶段下跌,但这次不同,复杂的内外环境让美联储也是进退维谷,这次的股市行情的下跌可能会走出三个阶段的形态:

- 第一个阶段由对通胀的恐慌造成;

- 第二阶段是美债利率上升杀估值;

- 第三阶段会是经济衰退杀基本面;

但是我们认为第三阶段还没有真正到来,因为过去十年美股的流动性溢价很高,目前还没有实现真正的价值回归,流动性风险和信贷风险也没有充分释放(US high yield bonds OAS is only half way through to price in credit event scenarios)。

当然,通胀在下半年下降也是大概率的,只要油价不再大幅度上涨,大宗商品大概率会跌。同时,美国企业盈利预期下调后已经开始缩减雇佣,劳动力成本会被动下降,住房销售也已经下降。但也有可能出现更糟的情况, 美联储没有空间在衰退预期发生时进行调节;如果通胀下来很慢(比如下半年还维持在6%的水平),那有可能发生大的衰退,持续时间会更长,因此9月份是个关键的走势判断时间点。

结尾

近期市场云谲波诡,Luna献祭、Celsius挤兑、三箭爆仓,所见皆缩影,任何个体力量都逃不过大经济周期的裹挟,加密资产亦是如此。在加密资产的金融属性已然成为主导的当下,对其金融属性周期的把握愈加重要。

BinaryDAO源于BasicsCapital等几家投资机构的联合投研,以个体提升认知为宗旨,以研究项目为抓手,熊市注重深度,侧重二级结构性赛道龙头,牛市注重广度,倾向一级趋势性热点。有意向和我们一起研究100个项目,穿越熊市的Degen们欢迎添加小助手微信:binarydao

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。