免责声明:本报告的内容反映了各自作者的观点,仅供参考,并不构成购买或出售代币或使用协议的建议。 本报告中的任何内容均不构成投资建议,也不应被理解为投资建议。

1. 引言

2024 年 1 月 10 日,美国证券交易委员会(SEC)批准了共 11 家机构提交的比特币现货 ETF 申请。这使得传统金融机构的大量资金涌入比特币市场,导致比特币价格创下历史新高。

美国证券交易委员会的 ETF 批准为比特币带来了大量资金,增加了利用比特币的需求。而市场对支持基于比特币的去中心化应用(dApps),并能够同时保持比特币的去中心化和稳定性等核心价值的比特币 Layer 2 解决方案的兴趣也日益增长。其中,Stacks 长期以来一直致力于将智能合约应用于比特币网络,并建立了一个比特币 dApp 生态系统,因此作为比特币 Layer 2 获得了相当多的关注。

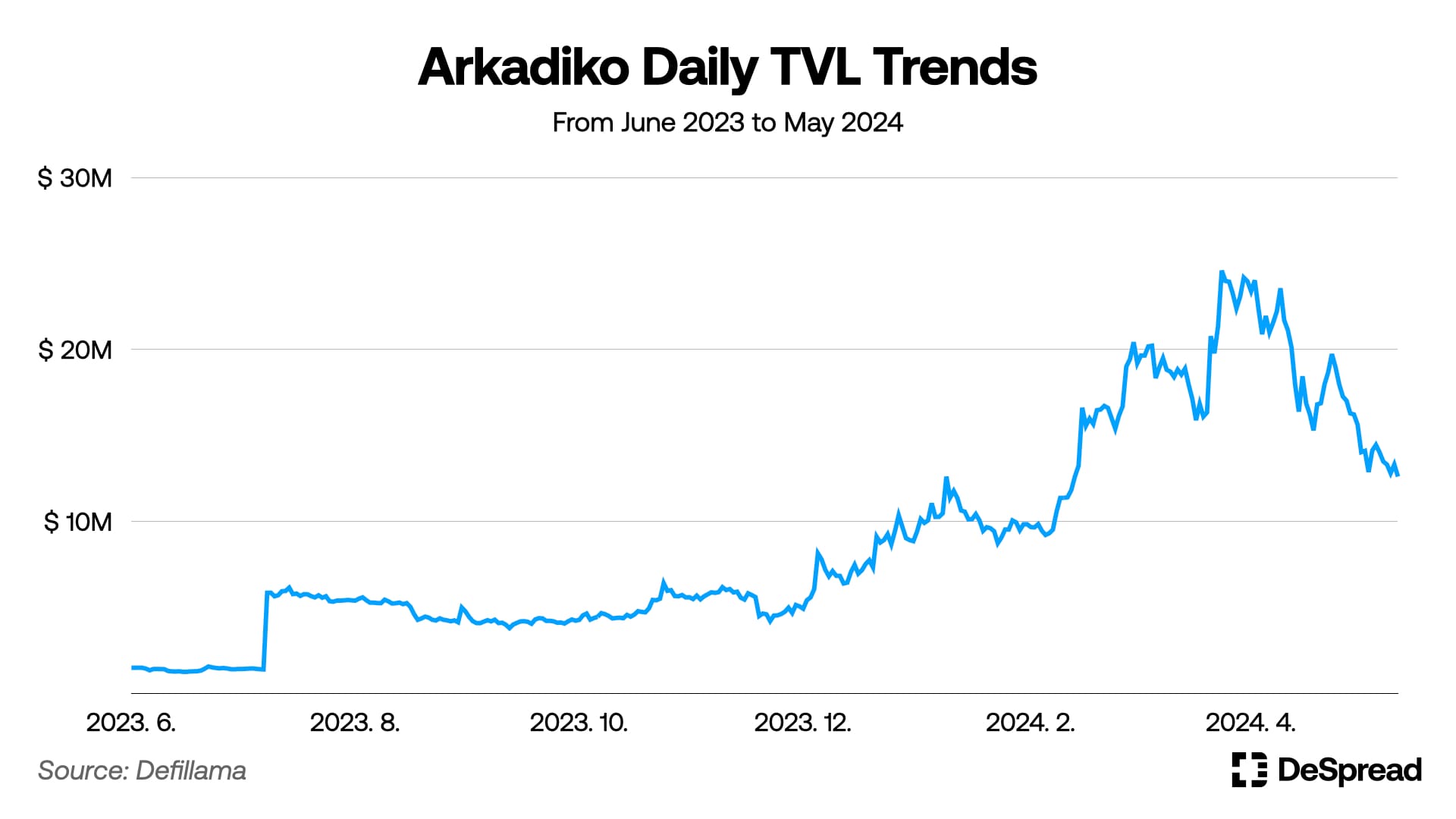

Arkadiko Finance 是 Stacks 生态系统中最重要的 dApp 之一,用户可以使用 Stacks 生态系统中的原生资产作为抵押发行稳定币。作为一个去中心化金融(DeFi)项目,Arkadiko 从比特币事件中受益匪浅,其锁定总价值(TVL)从去年 6 月到今年 3 月增长了 19 倍多。

本文将详细介绍 Arkadiko 在快速发展的 Stacks 生态系统中的作用,并探讨新推出的 Arkadiko 2.0 将如何影响比特币 DeFi 生态系统的发展。

2. Arkadiko 的特点和局限性

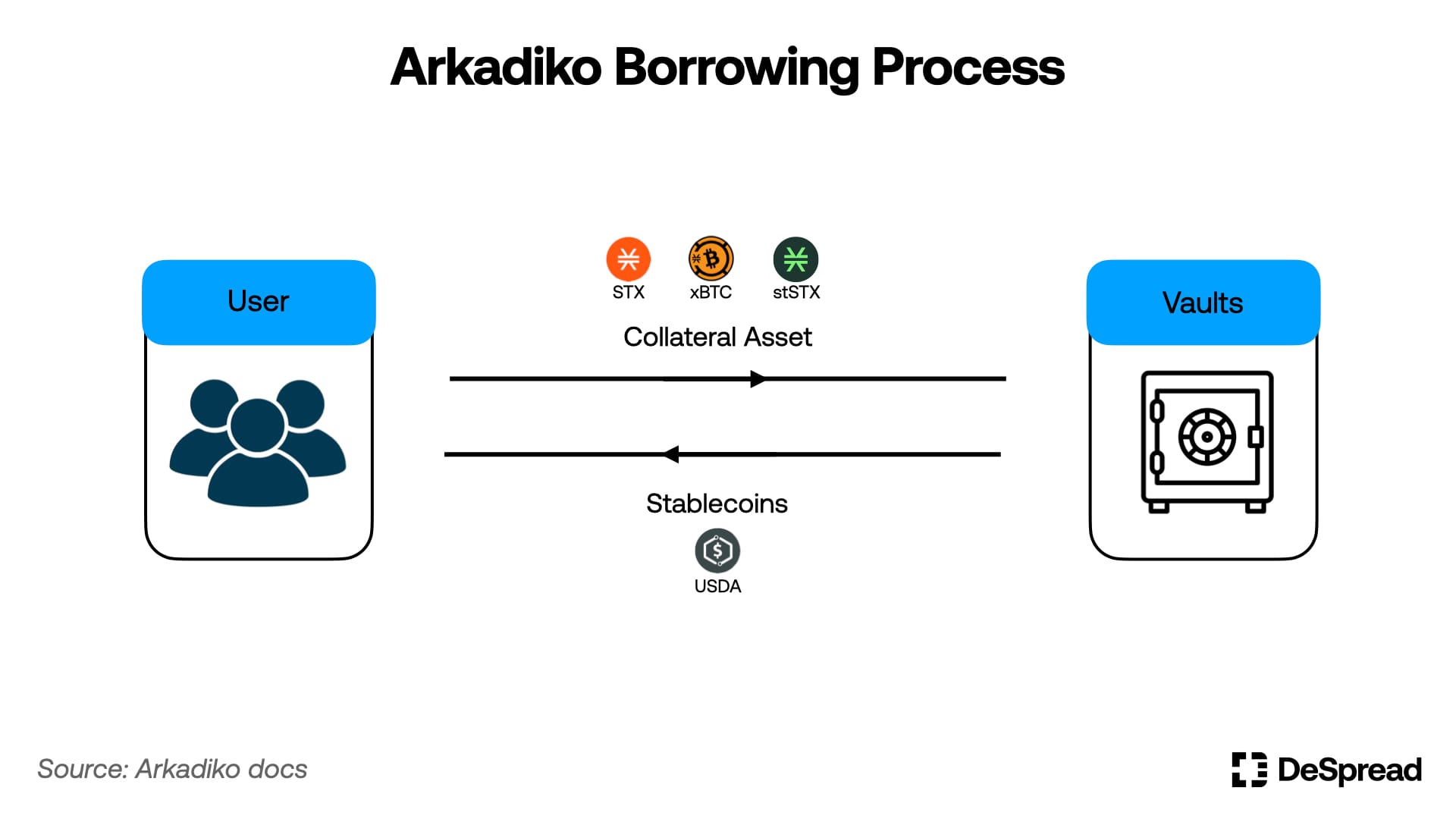

2.1. 运行机制:贷款和清算

Arkadiko 使用 STX 和 stSTX 等基于 Stacks 的资产作为抵押,发行价值 1 美元的稳定币 USDA(USD Arkadiko)。该项目基于抵押债务头寸(CDP)系统,允许用户利用其资产头寸,同时获得额外的资产利用机会。这一过程类似于在传统市场上用房屋或汽车等资产担保银行贷款,借贷和还款程序通过智能合约在去中心化环境中进行。

在 Arkadiko 中,抵押资产的价值必须超过所发行稳定币的价值,利用超额抵押系统确保稳定还款。如果抵押物的价值因市场波动而低于特定值,就会触发强制清算,抵押物将以 10% 的折扣进行拍卖。这将导致抵押品提供者损失 10%,所以用户若想避免强制清算,就必须提供额外的抵押品或提前偿还 USDA。

清算过程,来源:Arkadiko docs

在强制清算的情况下,用于发放 USDA 的抵押资产将被拍卖,贷款资产将被偿还。抵押品以 10% 的折扣出售,使买方获得 10% 的利润率。

Arkadiko 的清算池通过以下步骤促进强制清算:

- 用户在规定的锁定期内将其 USDA 存入清算池。

- 当抵押资产价值低于清算比率时,就会发生强制清算。

- 抵押资产自动以 10% 的折扣与清算池中的 USDA 进行交换,交换后的资产根据用户对清算池的贡献分配给用户。

清算过程中使用的 USDA 将退出清算池用于金库还款,而将 USDA 存入清算池的用户将根据其出资比例获得折现后的抵押资产。此外,USDA 清算池参与者还可获得 Arkadiko 的治理代币 DIKO 作为奖励(生态系统奖励的 10% 分配到清算池)。

通过这一机制,Arkadiko 提高了 USDA 储户的盈利能力,同时加强了 USDA 的稳定性。

2.2. 治理

Arkadiko 的治理代币 DIKO 及其质押代币 stDIKO 赋予代币持有者参与平台决策的权力。治理代币持有者可以提交 Arkadiko 改进提案 (AIP),以便根据市场情况优化协议发展,而这些 AIP 需经过充分的社区讨论和投票决定是否实施。最近期的 AIP 包括:

- AIP-19:取消 stDIKO 冷却期的建议

- AIP-20:调整 DIKO 奖励比率的提案

- AIP-21: 调整 USDA 贷款利率和铸造费的提案

AIP-19 提议取消 stDIKO 冷却期,并于 2024 年 6 月 6 日通过治理投票获得批准。最初,stDIKO 部署于 Arkadiko 的安全模块,以确保黑客攻击或漏洞利用时的协议安全,要求提款后有 10 天的冷却期。该项措施通过确保部署在安全模块中的资本能够保护协议,防止银行挤兑等事故。

然而,通过社区的讨论显示,stDIKO 并未有效发挥安全模块的作用,反而阻碍了 DIKO 的发展。考虑到基于 Stacks 生态系统的各种 DeFi 协议,利用 DIKO 和 stDIKO 为其他协议提供抵押贷款对 Arkadiko 的发展至关重要,因此,Arkadiko 提出了 AIP-19,让用户可以更自由地使用 Arkadiko,无需承担冷却期的负担。

Arkadiko 的治理机制有效的对应不断变化的环境,通过社区驱动的建议和决策最大限度地挖掘增长潜力,确保平台的持续发展。

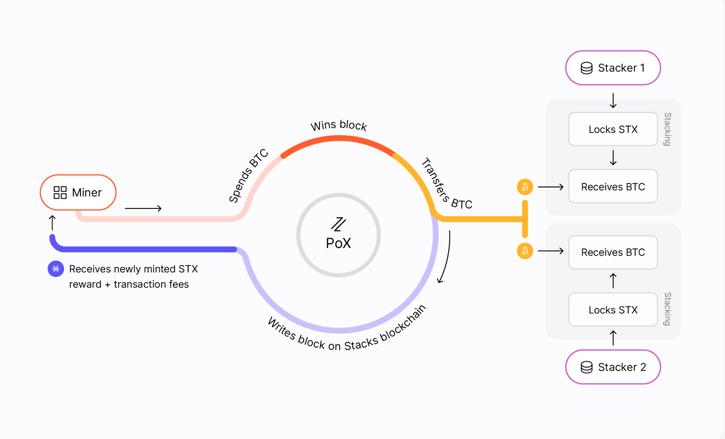

2.3. 利用 Stacks 的 PoX 算法

PoX(转移证明)机制,来源:Stacks docs

Stacks 的 PoX(转移证明)共识算法涉及矿工在 Stacks 链上创建区块,以及 Stacker 通过 Stacking 为网络安全做出贡献。Stacks 矿工根据比特币的区块生成周期出价 BTC 来创建区块,出价越高,创建区块的概率越大。成功的矿工将获得 STX 作为区块奖励,而竞价中使用的 BTC 将分配给参与 Stacking 的矿工。

Arkadiko 利用 PoX 算法建立了一个偿还抵押贷款利息的系统。Arkadiko 利用把用户提供的 STX 来参与 Stacking,从而产生 BTC 收入。该收入用于分配给贷款的用户,让他们不需要额外的程序即可获得 PoX 奖励,并用被分配的收入来偿还贷款利息,将资本的效率最大化。

2.4. 局限性

2.4.1. 挂钩机制和套利环境

稳定币(不包括美元稳定币)通常在其平台内保证 1 美元的价值,通过实现无缝套利以维持 1 美元的挂钩。CDP 稳定币的套利过程如下:

- 情况 1)稳定币 > 1 美元

- 套利者在 CDP 平台上发行稳定币,并在市场上以更高的价格出售。

- 由于 CDP 平台将稳定币视为 1 美元,稳定币的偿还需求减少。

- 市场供应和销售压力的增加导致稳定币价格下跌。

- 情况 2)稳定币 < 1 美元

- 由于稳定币可以在市场上廉价购买,稳定币还款需求增加。

- 与市场相比,借入稳定币的成本较高,借入需求减少。

- 市场上供应量减少,购买压力增大,稳定币价格上涨。

然而,仅有这些流程并不能确保 CDP 稳定币的挂钩关系的维持。这两种情况因为都需要额外的资本,无缝套利相较于困难,因此需要额外的补充机制。

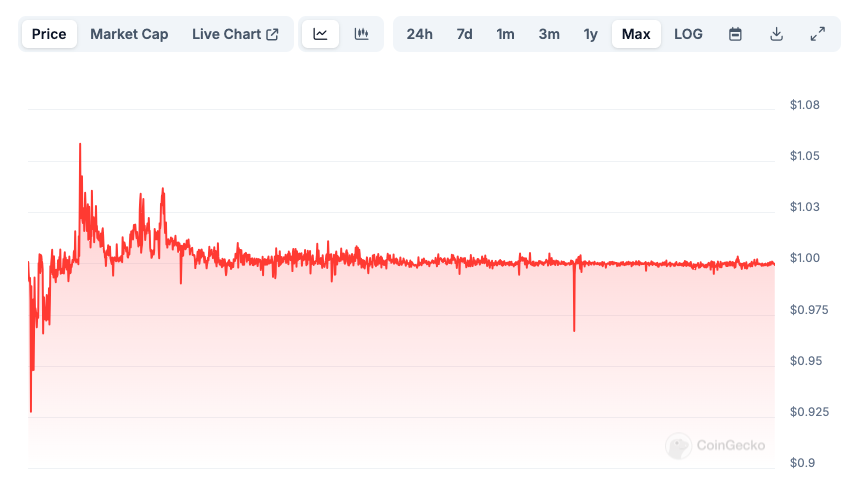

DAI 价格历史,来源:Coingecko

我们可以发现以太坊着名的 CDP 项目 MakerDAO 最初很难维持 DAI 1 美元的挂钩。然而,从 2020 年末开始,通过如 Curve Finance 的 StableSwap(以美元为基础的稳定币流动性充足),以及保证 1:1 USDC 与 DAI 兑换的挂钩稳定模块(PSM)等的一些辅助机制,才有效的稳定了 DAI 与 1 美元的挂钩。

2.4.2. USDA 挂钩机制的局限性

以太坊生态系统拥有大规模的 DeFi 生态系统,USDC 和 USDT 的大量分布,帮助了利于辅助稳定币挂钩的环境,对维持 CDP 稳定币的稳定性给了积极的影响。

相比之下,Stacks 生态系统在引入和铸造如 USDC 和 USDT 等的美元稳定币方面面临较多的挑战,阻碍了像 Curve Finance 的 StableSwap 和 MakerDAO 的 PSM 等有助于稳定币挂钩的机制的发展。

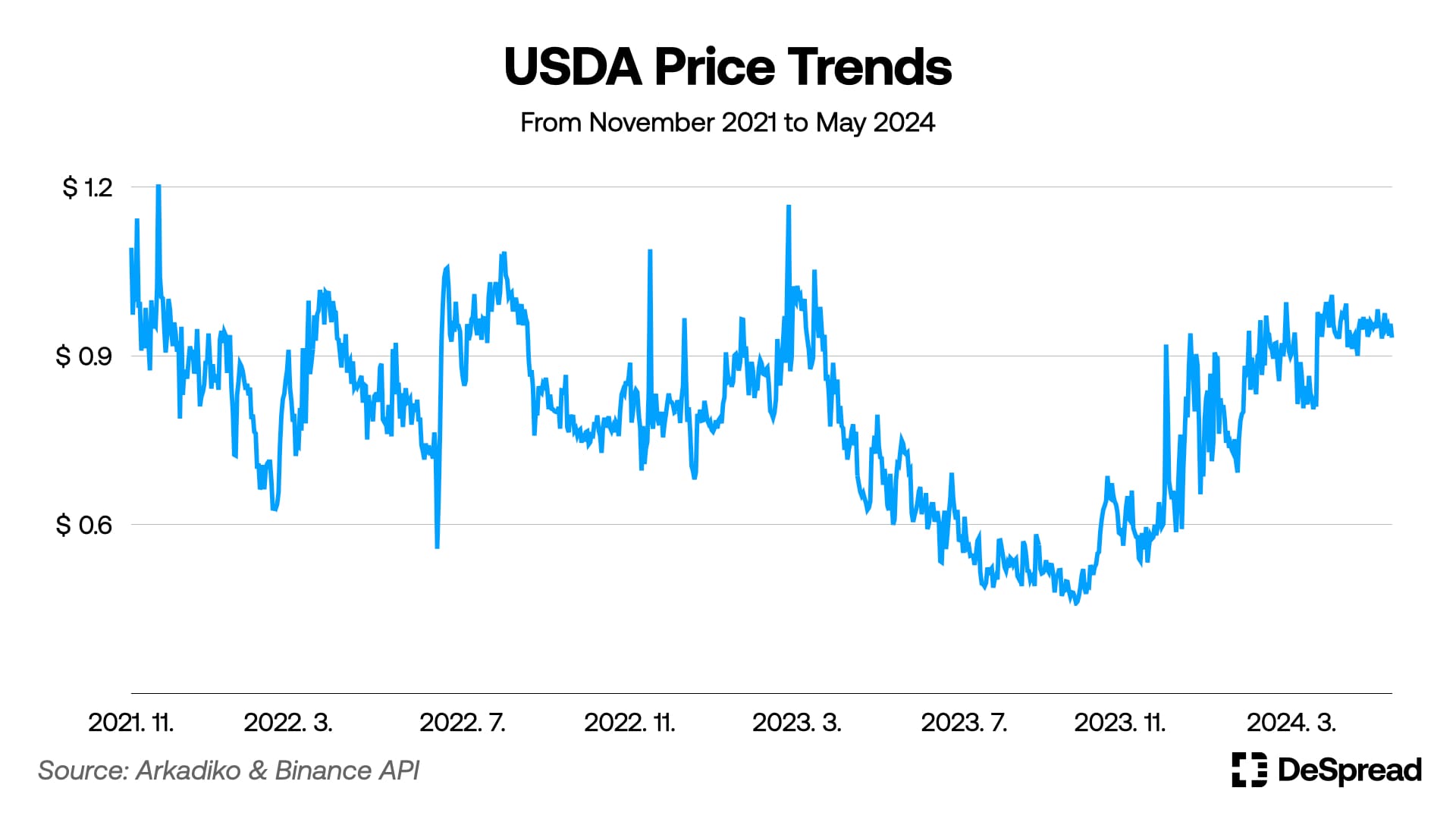

因此,自 USDA 推出以来,由于缺乏足够的交易环境和维持挂钩所需的套利机会,USDA 还处于努力恢复 1 美元挂钩的阶段中。

3. Arkadiko 2.0:恢复挂钩并增强协议稳定性

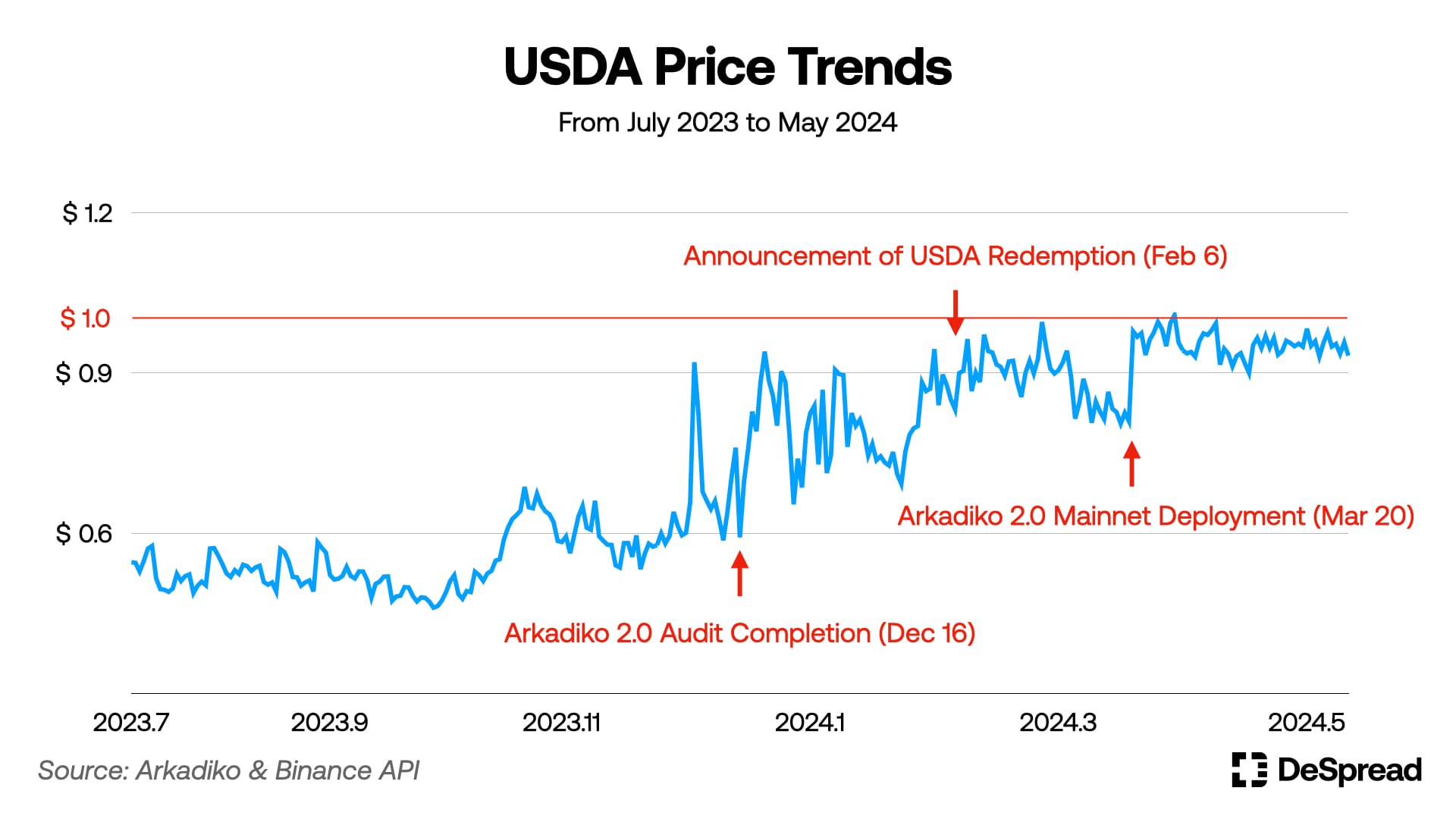

2023 年 12 月,Arkadiko 公布了其 2024 年的路线图,披露了称为 Arkadiko 2.0 的重大协议升级计划。

“由于去年我们的挂钩不太稳定,这次大部分的修复措施与我们的挂钩有关。最初,我们认为像 USDC 和 USDT 这样的原生稳定币会出现在链上,但到目前为止,我们只看到了它们的包装版本。我们最初的计划是在 StableSwap 池中建立深度流动性,并通过足够的 DIKO 激励措施来捕捉外流,但这一计划失败了。

...

我们已经错失了保持稳定的机会,因此需要一种更强力的方法来恢复 USDA 价格的跌势"。- Arkadiko 2024 路线图中

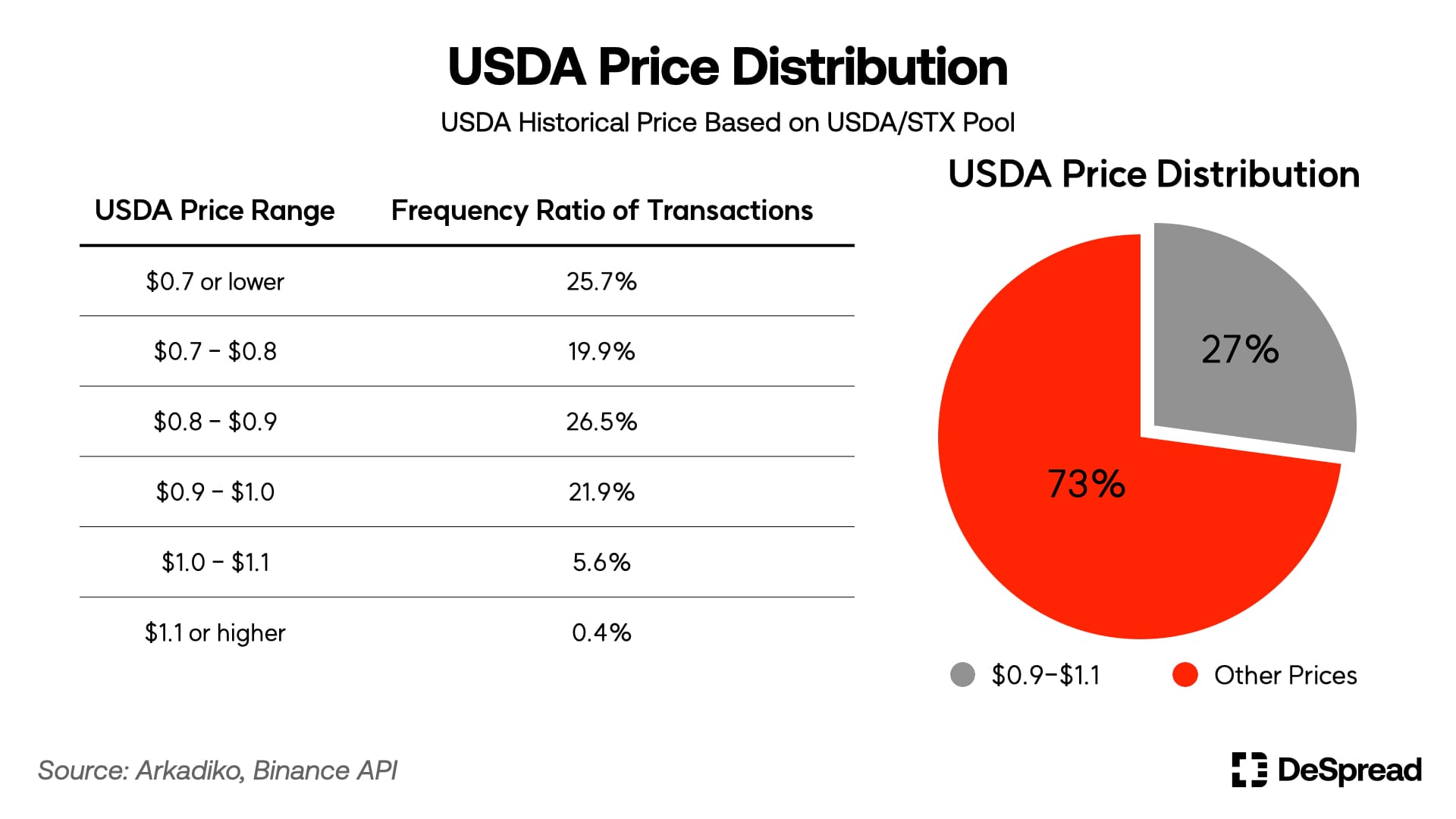

如 Arkadiko 路线图所示,Arkadiko 2.0 升级的主要原因是 USDA 挂钩的不稳定,从 Arkadiko 的 USDA/STX 池的所有交易进行审查可以发现,超过 70% 的交易中 USDA 的估值是低于 0.9 美元的。

对于基于 CDP 的稳定币项目 Arkadiko 来说,挂钩问题是协议操作中的一个漏洞和限制,为了解决这个问题,Arkadiko 在 2024 年 3 月的 Arkadiko 2.0 升级版中将整合赎回功能作为核心目标。

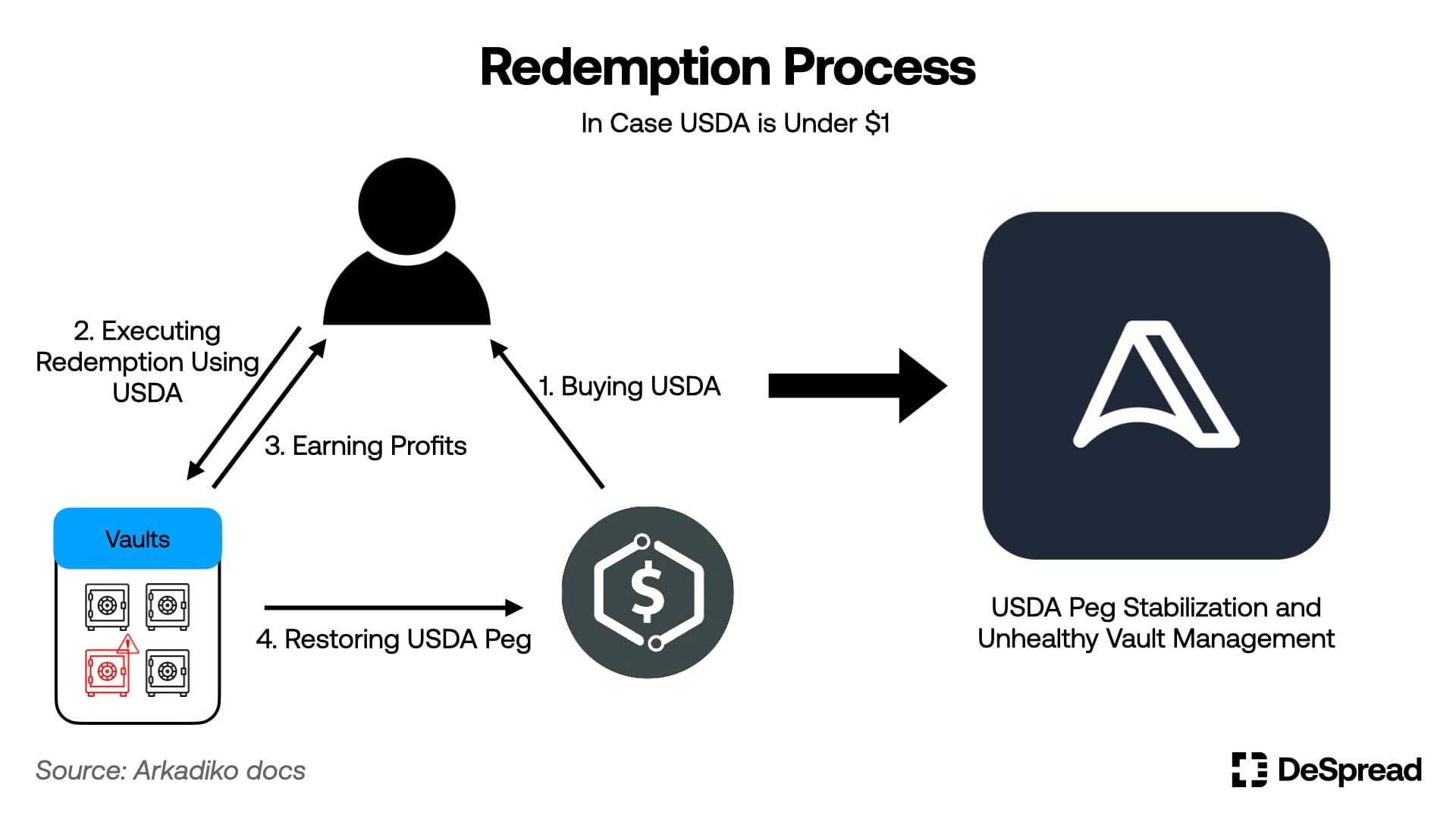

3.1. 赎回

典型基于 CDP 的稳定币项目的主要限制是套利环境相对有限,特别是当稳定币价格跌至 1 美元以下时,用户必须在市场上购买稳定币,然后在平台上赎回以进行套利。然而,只有创建了保险库的用户才能参与套利,这使得有效的挂钩回收变得更加复杂。

赎回功能解决了这些限制,并通过以下特点增强了挂钩机制:

- 任何用户都可以从市场上购买 USDA 并偿还面临清算风险的金库贷款,无论他们是否创建了金库。

- 用户可以为面临清算风险的保险库偿还贷款,并获得这些保险库中的抵押品(STX、stSTX、xBTC)。

- 清算风险由清算比率(抵押品 / 债务价值)决定,风险越高越接近清算比率。

- 动态赎回费率:

- 赎回收取 0.5% 的基本费用,并随着每次赎回逐渐增加。

- 如果在规定时间内没有赎回,费用将逐渐恢复到 0.5% 的基本费率。

- 这一机制可防止任意赎回造成的协议不稳定性。

赎回功能的引入将允许任何人在没有实际清算金库的情况下偿还债务,营造了一个无缝套利环境,以加强 USDA 挂钩,并鼓励金库创建者保持健康的清算比率。

具有赎回功能的 Arkadiko 2.0 在主网部署后,USDA 价格出现了挂钩 1 美元价格的稳定迹象,表明该更新取得了一定的成效。不过,该功能目前仍主要只对开发者开放,一般用户在使用上还是有一些局限性。

3.2. 协议更新

3.2.1. 增加 stSTX 作为抵押品

stSTX 由 StackingDAO 发行,是 Stacks 流动性质押解决方案的一部分,作为用户委托 STX 给 StackingDAO 的代币证明。

最近的更新允许 stSTX 与 STX 和 xBTC 等的资产一起用作 Arkadiko 的抵押品,使得用户可以通过 STX Stacking 赚取收入,并利用 stSTX 作为抵押发行稳定币,从而提高资本效率。

3.2.2. 预计新增 sBTC 作为抵押品

Stacks 计划在 2024 年第三季度推出 sBTC,实现 BTC 在 Stacks 链上的无信任转移。与以太坊和 Solana 等 Layer 1 不同,Stacks 可以直接读取比特币网络状态,允许通过 Stacker 与 BTC 进行去中心化交互,促进 BTC 在比特币链和 Stacks 链之间自由流动。

在 sBTC 发布后,Arkadiko 2.0 将采用其作为抵押品,允许 BTC 持有者与 Arkadiko 进行互动,无需额外的第三方信任。

3.2.3. 创建 StableSwap 交易池

与 DAI 通过 Curve Finance 上的 StableSwap 机制以维持其 1 美元挂钩的方式类似,Arkadiko 与 Bitflow、Stacks 的稳定互换协议和 Allbridge 合作,为 aeUSDC(Stacks 上的桥接 USDC)和 USDA 搭建桥梁。该 StableSwap 将支持 USDA 和美元稳定币之间的无缝交换,促进了稳健的套利环境,以助于 USDA 有效挂钩 1 美元。

4. 结论:现状与展望

从 2023 年年中开始,受比特币 ETF 获批的刺激,市场整体回暖,与比特币相关的主题受到极大关注。作为 Stacks 生态系统中的主要 CDP 项目,Arkadiko 也从这一趋势中受益,其整个协议呈现出显著增长。从 2023 年 6 月到 2024 年 3 月,Arkadiko 的 TVL 从 125 万美元增长到 2,460 万美元,增长了约 19 倍。

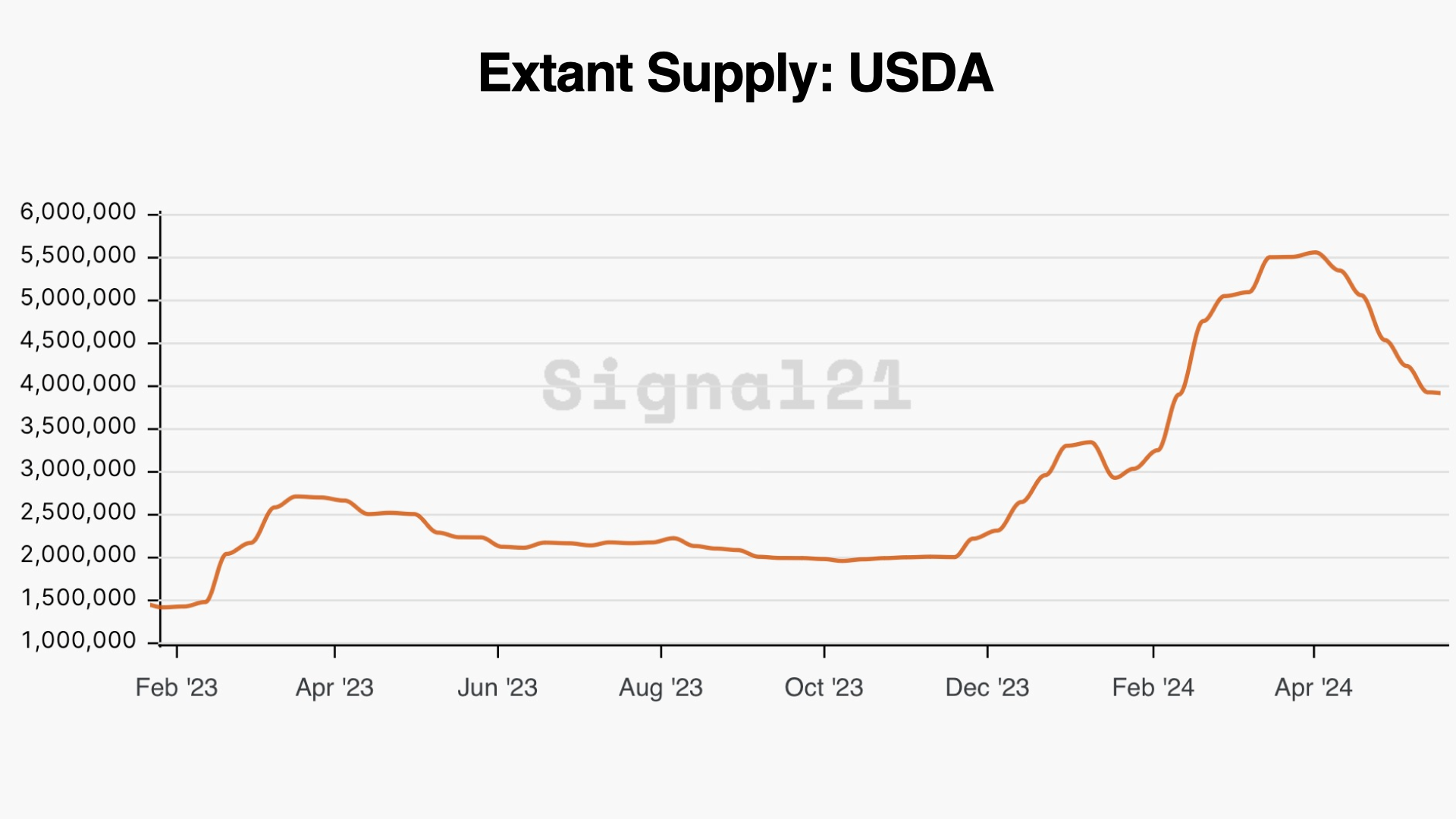

USDA 流通供应量历史,来源:Signal21

USDA 流通供应量历史,来源:Signal21

USDA 的发行量也有所增加,从去年 6 月的 210 万美元增加到今年 3 月的 550 万美元。尽管有这样的增长,Arkadiko 的 TVL 和稳定币流通量仍然低于其他链上的主要 CDP 协议,如 MakerDAO、Thala 和 Liquity。不过,随着 Nakamoto 升级和 sBTC 推出等重大更新即将在 Stacks 链上进行,可以期望将会有进一步的增长。

今年 1 月,Spartan Group 发布了《Bitcoin Layers: Tapestry of a Trustless Financial Era》报告,报告指出,与以太坊的市值与 TVL 比率相比,比特币网路的 TVL 目前被低估,如果比特币网路上的应用程序进一步发展成为主流,比特币的 TVL 有望增长 740 倍。如果 Stacks 的主要更新取得成功,比特币资产在 Stacks 链上将得到广泛应用,而 Arkadiko 作为一个重要的 CDP 项目,将成为主要受益者。

Arkadiko 与 Stacks 一同发展,旨在成为基于比特币的 CDP 协议。近期出现的符文协议(Runes Protocol)和围绕 OP_CAT 的讨论表明,比特币网络本身具有智能合约功能的潜力,再加上比特币 Layer 2 项目的兴起,Arkadiko 的愿景环境正变得越来越具体。观察 Arkadiko 如何利用这些变化来实现其愿景将是未来几年的关键。

<参考资料>

- Arkadiko docs

- Arkadiko White Paper

- Arkadiko Governance

- Arkadiko, Arkadiko 2024 Roadmap

- Arkadiko, Explaining Arkadiko 2.0: Redemptions

- Arkadiko, Arkadiko Nakamoto Update

- Stacks docs

- sBTC: Design of a Trustless Two-way Peg for Bitcoin

- The Spartan Group, Bitcoin Layers: Tapestry of a Trustless Financial Era

- Signal21, Arkadiko Overview

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。