本文将整理和分析市场上常见的 RWA 代币发行类型,希望读者能从中进一步理解 RWA 资产发行框架,在加密世界和真实世界进一步融合的过程中,能有效识别风险。

撰文:DigiFT

RWA 资产受到加密货币世界的广泛关注,既然是 RWA,所谓「现实世界资产」,就难免受制于现实世界的框架,特别是现实世界的法律体系和资产的确权结构。因此为解决相关问题,相比于以往直接在链上实现的代币发行,RWA 代币的发行框架和流程更加复杂。

区分资产发行模型非常关键。比如,同样类型的国债代币有近十个类似项目,提供几乎一样的收益,如何区分他们的优劣?特别是对于类似国债产品的这类固定收益类产品,往往都是理财类型的需求,配置比例往往不小,如何区分类似产品的风险点?

以国债类型代币举例,资产发行模型以及相关的法律文件决定了投资者购买的底层资产到底是什么:是某投资于国债的公司的公司债务,还是某投资于国债的基金的基金份额,还是通过某个主体再包装购买的国债 ETF,抑或是真实的、最终能到美国财政部兑换的国债代币?不同类型的底层资产,对应不同类型的风险,而这种风险在绝大部分时间里都可能难以感知,直到黑天鹅事件的发生。

本文将整理和分析市场上常见的 RWA 代币发行类型,希望读者能从中进一步理解 RWA 资产发行框架,在加密世界和真实世界进一步融合的过程中,能有效识别风险。

资产发行模型分类

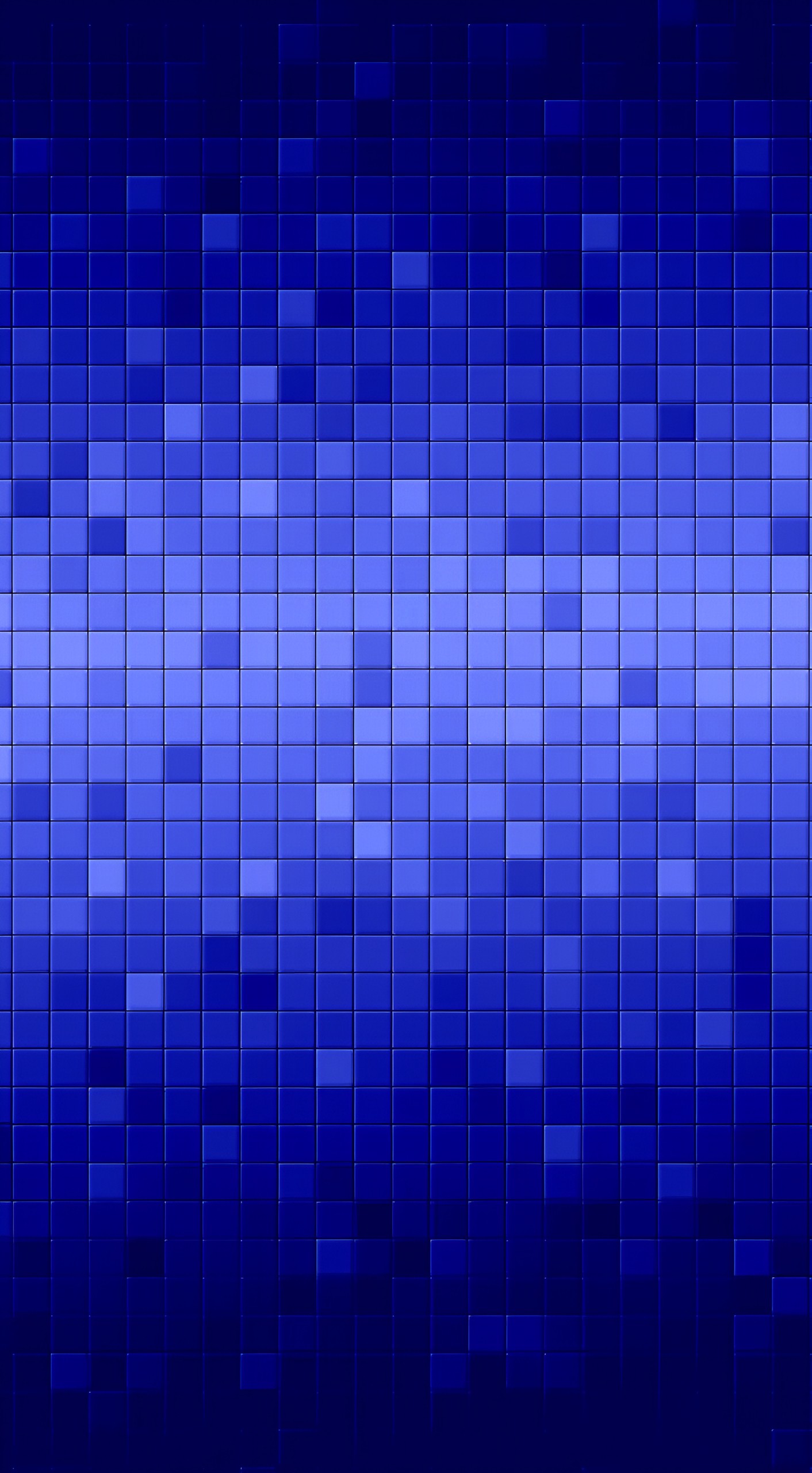

要理解 RWA 代币发行模型,我们先回头来看看传统资产的发行模式,以证券为例,下图为典型的新加坡公司股权的发行模型。

图一:传统股票发行模型,来源:DigiFT

一家公司会有多个股权持有者,这些股权的所有权都会在 ACRA 登记,其交易、转移记录也会需要在 ACRA 进行登记。

其中,ACRA 为新加坡的证券登记机构。若在其他国家的市场会有对应的机构,或有不同的市场机制涉及,比如美国的转让代理人,,他们在这里的职能为证券持有人的注册和登记。

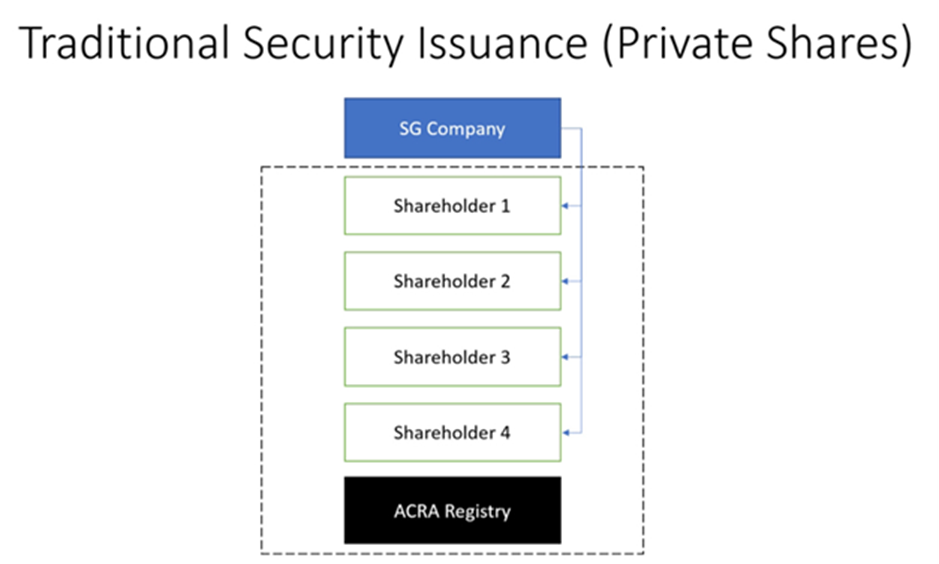

图二:直接发行模型,来源:DigiFT

若要在区块链上发行代币,实际上是以区块链作为账本进行股权所有权的注册和登记,并对每一笔转移过程进行记录。

在少数国家和地区,金融创新相对前列,他们支持在区块链上对证券进行直接登记,如瑞士的 DLT 法案,因此在这些地区和国家,证券可以通过相关授权机构以区块链作为账本直接发行。而目前在其他主要的金融市场,如美国、新加坡、香港等,相关法律暂时不支持链上对证券进行直接的注册和登记,因此大部分资产需要「绕路」。

由此,目前市场上主流的发行模型可以归类为两类:直接发行模型(Direct issuance model)和资产支持模型(asset backed model)。本质上两种发行模式都是在链上发行相关债券,但发行的形式和对应的权益完全不同。

要注意的是,私人证券若满足一定条件,比如有限的出售金额,面对有限的投资人类型,对金融市场造成的影响非常有限,也可以在合规的前提下发行。这也是目前大多数 RWA 项目仅针对合格投资人的原因。

直接发行模型 Direct issuance model

直接发行模型(Direct issuance model)由资产发行方将区块链作为记账工具,对资产进行注册登记,并发行对应的代币在链上。其中,代币即为底层资产本身。投资者购买并持有此类资产,能够直接获得归属于该资产对应的各项相关权益,如股票的投票权,债券的偿还权等。

但直接发行模式在当前的市场环境下还有很多限制,如该类证券是代币化的,和当前的主流证券交易所结构(Nasdaq,SGX 等)无法兼容,或有一定的摩擦成本。目前,相关法律结构也并不完善,也暂时没有足够的法律案件可以作为未来判例的参考。

案例分析

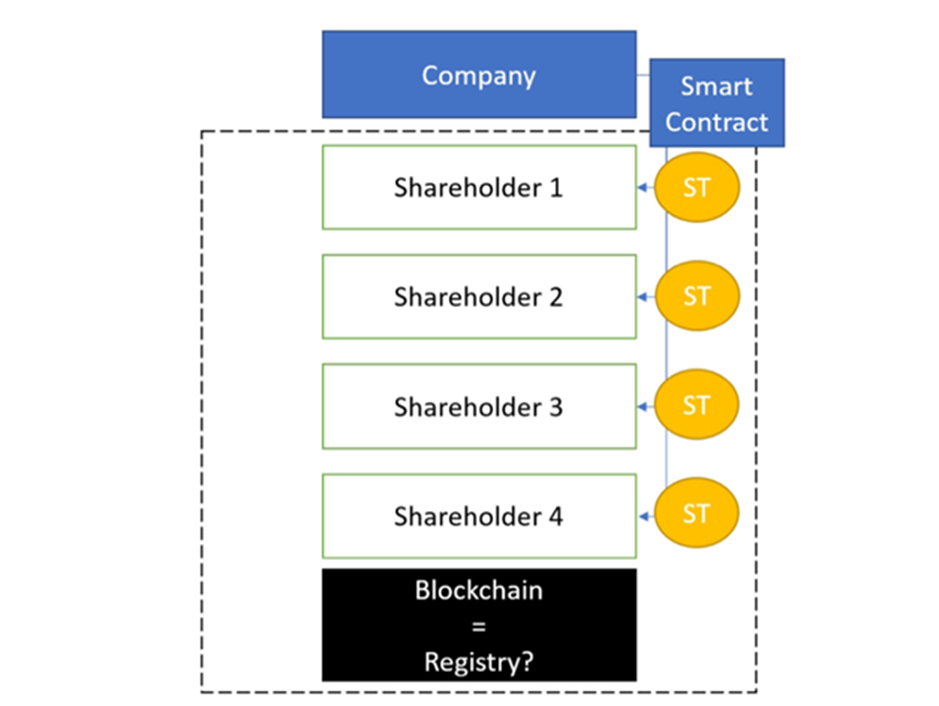

当前诸多 RWA 项目也是直接发行模型,比如采用债券的形式,来将现实世界的经济权益引入链上。此前,DigiFT 发行的 Diners Club Debt Security Token 就是其中一个案例。其发行结构如下:

图三:Diners Club Debt Security Token 发行结构 ,来源:DigiFT

Diners Club International Ltd. 是 Discover Financial Services 旗下的直接银行和支付服务公司,是美国金融服务领域中最知名的品牌之一。

Diners Club (Singapore) Pte Ltd. (DCS) 是 Diners Club International Ltd. 的特许经营实体,成立于 1973 年,是一家在新加坡注册的有限责任私人公司,其主要业务是在新加坡以「Diners Club」品牌名义提供信用卡和借记卡服务。DCS 在 DigiFT 上发行了为期一个月的代币化票据,作为其财务管理计划的一次尝试,采用了直接发行模型。

其中,DCS 为资产的发行方,发行的代币即为其公司的票据。任何持有该代币的用户能够在到期之后在 DCS 处赎回对应的资产。

资产支持模型 Asset-Backed Model

由于当前法律的不完善,并且链上资产非常有限的情况,不少项目也选择采用资产支持模型进行发行。本质上,该类代币是一个新的证券,来代表底层资产的经济权益。资产发行方将资产发行和登记在区块链以外的系统,由第三方购买资产后,按照对应的比例关系发行代币,对手方风险为资产发行方(asset issuer)和代币方(asset-backed token issuer)。

资产支持模型是目前比较常见的 RWA 模型,能够将真实世界的收益引入链上,但会引入额外的风险,并且发行的代币虽然能够包含底层证券资产的经济价值,但权益和真实的证券权益可能有所差异。

案例分析

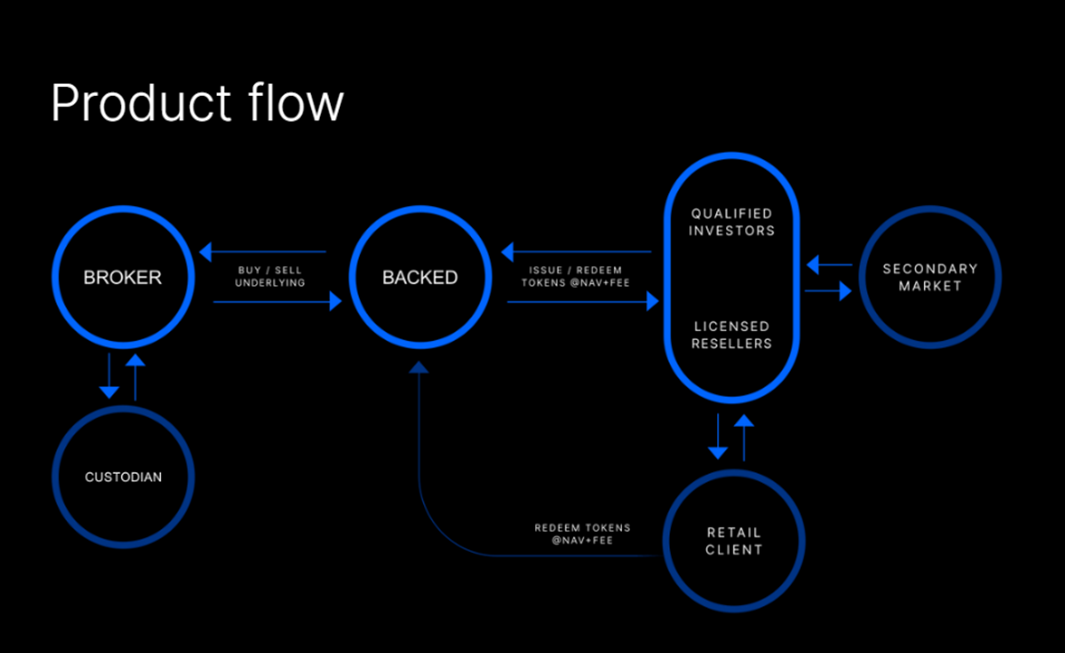

Backed Finance 是总部位于瑞士的受监管机构,在瑞士的 DLT 法案下,能够将现实世界的证券通过包装的形式上链,赋予代币经济权益。在资产支持模型的框架下,购买其代币仅能获得代币对应的经济权益,Backed Finance 在其法律文件中也表明,其代币化资产仅是追踪底层资产价格的代币,而不包含包括投票权等一系列传统证券所拥有的权益。其发行结构如下:

图四:Backed Finance 产品运行流程,来源:Backed Finance

Backed Finance 通过第三方机构买入对应的资产,在持牌的托管机构托管后,通过 Backed Finance 发行对应的代币,每一个代币通过链上链下的数据打通追踪底层资产的价格,但不会涉及股票投票权等其他权益。目前其发行的资产包括如 Coinbase 股票,和 Blackrock iShares ETF 等资产。 其中资产发行方为底层资产对应的发行方,如 Coinbase 的股票,发行方即为 Coinbase,代币发行方为 Backed Finance,在这里就有至少两层对手方风险,分别来自于 Coinbase 和 Backed Finance。Backed Finance 是典型的采用资产支持模型发行对应代币的项目,其在法律文件中也明确表明,该代币仅仅追踪底层资产的价格(tracker of the underlying),而并没有持有证券的其他权益。

总结

直接发行模式发行的代币即为底层资产,能够为投资者提供直接的相关权益,是更健康的发行模式。由于当前的法律并不完善,且暂时没有足够的法院案例作为参考,采用直接发行的 RWA 资产法律风险较大。资产支持模型则是信任映射资产的代币发行方。这种模型有非常高的信任成本,项目方通过各种形式,比如获取牌照,采用预言机做储备证明,定期公开银行账目等,提高自己的信任度。若有完整的法律文件、完善的运作流程和足够的信息披露,资产支持模型发行的代币也能给投资者相对完整的权益,并且有相对较高的灵活性。但资产包装模型是在现有框架下的「绕路」,我们更期待直接发行模型的大规模应用。

在过去的数百年时间,金融证券从纸质证券到电子化证券。但区块链作为新的金融记账工具,我们相信未来会有更完善的法律和相关基础设施,将证券代币化,来进一步提高效率和降低成本。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。