Moledao 和 OGBC 联合举办的 Web3 系列课终于在 2023 年 1 月 16 日正式开始啦!第一周为基建之周,内容涵盖了区块链基础,以太坊和 Layer2,Layer0,存储。

第二周:DeFi 之周 | 去中心化交易所 DEX

https://www.bilibili.com/video/BV17G4y1D7i7/?spm_id_from=333.999.0.0&vd_source=8497d6b38e91681ca1de4fd1c2530a4c

Rachel 导师 Twitter

https://twitter.com/rachel_alexgo

ALEXGO

https://alexgo.io/

学习收获

在本次课,Rachel 导师讲解了为什么我们需要去中心化交易所(DEX),去中心化交易所和中心化交易所(CEX)有什么区别,当红 DEX 做市协议 Uniswap、Curve,衍生品 DEX 和当前规模较大的 DEX 协议。

从比特币问世以来,大家就期待着一种更去中心化的方式来交易。但是很多年都没有成果,因为本身比特币的设计就决定了去中心化交易无法进行。直到以太坊的出现,智能合约的出现才让去中心化交易成为可能。这也是 Defi 得到发展的重要原因之一。这也推动了上一轮牛市的来临。

Web2 的公司都会做 IPO 吗?答案是不一定的。但是 Web3 项目为什么几乎都要发币呢?因为 Web2 的项目和 Web3 的项目在发展中的逻辑和先后顺序都是不同的。比如 Web2 的公司基本是靠天使轮或者 VC 获得启动资金,然后烧钱获客。接着再融资烧钱获客。在投资前期,普通散户几乎没有办法进入。只有在企业 IPO 之后散户才能投资。而 Web3 项目一般是反过来,很多项目都是先发币以获得项目冷启动。这样就给了很多普通投资者更多早期进入的机会。

CEX:centralized exchange,中心化交易所。币安、coinbase、crypto.com 都属于中心化交易所。

DEX:decentralized exchange,去中心化交易所。可以分为两个大类:

AMM DEX:自动做市去中心化交易所

Orderbook DEX:簿记式去中心化交易所

OTC:Over The Counter,场外交易。目前较少,更适合大宗、机构交易。

2.1 有了 CEX 还需要 DEX?

非托管的 Open(全球可访问):全球用户都能访问并使用。 透明:所有去中心化交易所的链上数据都是透明的。中心化交易所采用的方式是簿记式,需要一笔一笔交易去比对。传统金融资产的交易,包括股票、债券、掉期等,都需要数天的清算交割,交易双方会涉及到授信、合规等问题。去中心化的交易方式可以对此产生颠覆性地效率提升,除了没有信用风险、即刻确认清算以外, DEX 的交易都是可以追溯的且不能篡改的。 Composable:可组合。很多协议都是可以叠加的。这样就给很多新机会,可以在前人的基础上做很多延展。 去中心化:除了可以自己掌握自己的钱包之外,去中心化的治理方式还意味着很多决策会更民主地投票决定。当然带来的劣势就是可能会造成效率较低,需要找到一个平衡点。

2.2 对比

Liquidity providing: 在传统金融领域,做市商一般来自机构,比如高盛、JP Morgan、中金、中信等。CEX 的做市商包括 Jump, GSR, Amber, Alameda*, 以及各个交易所自己的做市团队,都是资金雄厚且有经验的机构。而在 Defi 中,散户也能做市,而且是被动的,小白用户也能 provide liquidity 并从中赚取交易费用。

3.1 基本概念

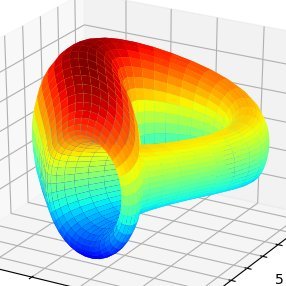

紫色的虚线就是 Uniswap 使用的自动做市曲线,X 和 Y 代表任意的两个 Token 的数量,这里 X 和 Y 的乘积永远为一个常数,Y/X 也就是曲线的斜率代表了币对的相对价格。

假设 X 代表苹果的数量,Y 代表橙子的数量。苹果的数量乘以橙子的数量是一个常数。在交易时,这个常数是不会改变的。但是如果有更多的人来提供流动性,这条曲线就会向外推动,并且形状不会改变。相反的,如果有人抽出流动性,这条曲线就会向内推动,形状仍然保持不变。

所有交易所都有两类重要的参与者,一类叫交易员(Price taker)价格接受者;另一类是做市商(Market maker),流动性提供者。

交易员的目的是买卖 Token,如果交易员觉得苹果会涨,他就会卖出橙子,买苹果。那么价格就会在曲线上移动。如果交易量不大,那么价格变动也不会太大;然而如果交易量过大,或者币对流动性不足的情况下,交易价格就会滑向曲线的两端,导致交易价格远离中间价,我们称之为 Slippage ( 滑点 )。

这条曲线在数学上非常优美,但是其局限性就在于滑点问题。比如黑客可以在流动性池里交易大量 Token,将价格打到曲线的极端值,以很低的价格买入或者在很高的价格质押,以此来获得很高的套利空间。

流动性提供者等同于做市商,他们希望通过收取做市交易费用来获利,Uniswap 的交易费用目前是 100% 返还给 LP 的,不同的协议有不同的设置。在 AMM DEX 引入了一个新概念是 CEX 做市商所没有的,就是 Impermanent loss ( 无偿损失 )。为什么会有 impermanent loss?

还是以苹果和橙子为例,在 T0,苹果和橙子的数量是各 50 个,价格为 1:1。到了 T1,苹果涨价了,涨成了 1 个苹果价值 10 个橙子。那流动性池里还有多少苹果和橙子呢?

3.2 过往表现

3.3 Pros & Cons

4.1 Curve

我们看回这张图,为了解决滑点和无偿损失的问题,更多的开发者投入到了对 Uniswap 的完善和改进中。红色虚线使用了 X + Y = C 这样的设定,也就是说在这条价格曲线上的币对斜率一直一样,价格不会发生变化,这样强的设定只能使用在稳定币间。但是不同的稳定币是不是一定价格不会发生变化或者 De-peg?答案是否定的。所以 Curve 就提供了一种很聪明的解决方式,即图中的 Stableswap invariant。它使用中间蓝色的实线作为价格曲线,当稳定币对价格相对稳定的时候,X、Y 在直线上滑动使得滑点和无偿损失都非常小,当一个稳定币开始出现大量卖盘的时候,X、Y 就会滑向交易曲线的两端,这个时候就会出现 De-peg。稳定币的脱钩我们已经看过很多的案例,比如最有名的 LUNA-UST。

4.2 Uniswap Version 3

4.2.1 为什么要做 CLMM?

减少交易滑点

减少无偿损失

Stable coin 很重要,因为这样就将虚拟资产和真实资产联通起来了,定价也会容易很多。稳定币的大力发展是上一轮牛市的主要推动,也因此产生了 Curve War,稳定币协议们为了吸引流动性,而争抢 Curve 的治理权。大家可以自行 Google“Curve Wars”。

算法稳定币几乎被证明了不可实现,但是稳定币又很重要。

Curve,AAVE 都提供了新的稳定币解决方案

CEX 的期货交易量大概是 57 兆美元

DEX 的永续合约交易量大概是 1.7 兆美元,是 CEX 的 3%

DEX 的现货交易量大概是 CEX 的 10%

保守估计 DEX 的永续合约交易还有 7% 的增长空间

期货市场要求很深的流动性,价格的精确性、低延迟,否则就会给交易者带来很大的损失;

长尾资产的价格很容易受到操控从而来带套利的可能;

迅速的价格确认和清算。

6.2 Perpetual-vAMM 簿记单

Perpetual 是在 Optimism 上部署的一个交易所。是一个虚拟 AMM 簿记单。它上面的所有交易都是上链的,没有托管问题。同时它运用了 L2 的技术,所以交易速度是非常快的。它使用 uniswap v3 的流动性来保证交易,所以仍然面临滑点高的问题。还有一个问题就是它不能开限价单。

6.3 GMX- 基于预言机的簿记单

6.4 这几个协议的优缺点

https://www.ogbc.com/

https://linktr.ee/moledao

https://discord.gg/khR98dRPum

添加微信申请入群:WeChat ID: Phoebe_Junbo

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。