原文作者:Luca Prosperi

编译:LlamaC

传奇的努力可能会带来黑暗的后果,DeFi 史上最大停工—Tribe DAO 后续

成长的烦恼

大约一个月前, TIP-121 正式提出了关闭 Tribe DAO 的意图,Tribe DAO 是 Fei 的稳定币协议的治理机构。提议之后,无论结果如何, Fei 实验室都会永远离开。作为提案的一部分:

$FEI 美元可以 1 对 1 兑换成 $DAI

Fuse 黑客大多数受害者可以收到付款

$TRIBE 持有者可以将代币兑换成按比例分配的剩余协议控制资产

作为利益相关者,我不会这么冷淡。对少数股权持有者表现出的缺乏同理心可能是一把双刃剑,随时准备反击。它确实做到了。6 月 12 日,Rari 的联合创始人 Jai砰的一声关上门离开了。6 月 16 日,Fuse 黑客还款在链上被拒绝,推翻了之前的决定。8 月 19 日是 TIP-121 和解除提案的时间。9 月 9 日,关于 hack make-whole 的决定被否决并被接受——这对科学治理非常重要。中间闪现了对内幕交易、股东偏袒和其他东西的指控。

早点挑战这种行为会更好,而不是在转机时抱怨。让我们早点看看迹象,而不是把好时光荒废,然后抱怨先知变成了恶棍。DeFi 行业需要加强,我们都需要尽自己的一份力量。

MakerDAO:终局之战就在这里

我不是唯一一个表达担忧的人。LongForWisdom 是 Maker 治理的前推动者,就该计划的潜在问题发表了一篇长而清晰的专栏文章。鉴于它关注政治激励的细微差别,我建议任何人阅读它。

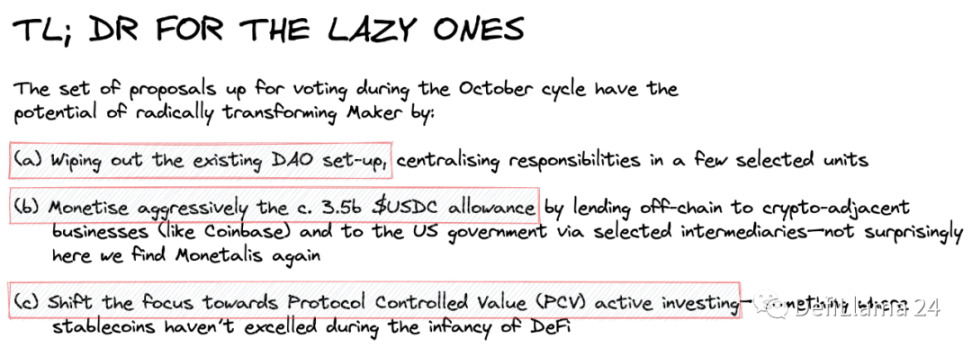

今天投票有什么进展→我们的注意力不是明天或终局游戏的复杂性,而是今天实际投票的内容,提醒我们即将到来的投票周期已经到来,其中大多数是基本提案其中的作者(或至少是祖父)由 Rune — Maker 的创始人。它们的影响非常非常深刻。本着科学治理分析的精神,我决定只关注已提出投票的内容,因为已经有足够的内容表明该协议的新目的地可能是什么。如果您是 $MKR 持有者,我建议您注意。

让我们直奔主题:Maker实际上会将其重点从基于智能合约的 CDP 产品部署转移到类似于 Fei 的 PCV 管理模型。我强烈鼓励大型 MKR 持有者深入分析这些 MIP 对其投资的潜在影响。除此之外,更广泛的终局不确定性迫在眉睫:

该计划通过新的排放和多个 subDAO 代币农业计划(很可能是非法证券发行)稀释当前的 $MKR 持有者,这些计划累积到选定的少数人

它引入了几个新的监管风险向量和攻击面,增加了大额持有者面临刑事和民事诉讼无限责任的可能性

它有加速走向致命人才流失临界点的风险,这将使任何路线图的执行都变得不可能

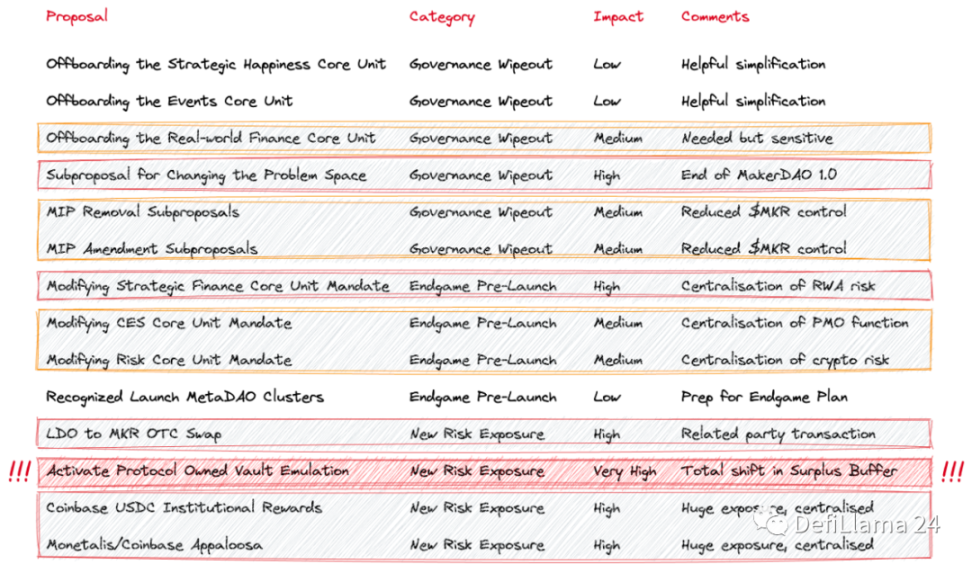

更深一层→到目前为止投票的许多与 Endgame 相关的 MIP 可以编译如下:

治理消灭:从根本上改变 Maker 治理方式

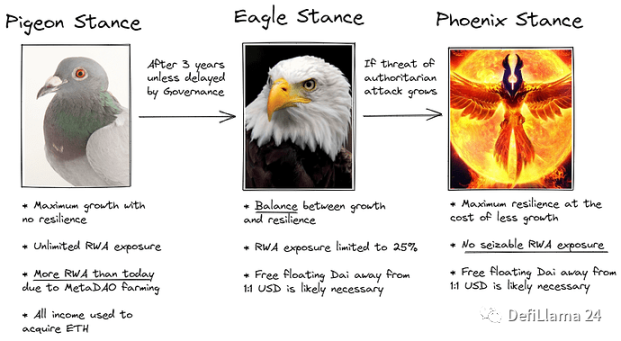

Endgame pre-launch:那些准备 Maker 转向 Endgame 计划中宣传的长期目标的人——转向专注于 PCV,实施 MetaDAO 结构,明确对立于全球监管机构的脱钩计划

新的风险敞口:在 Maker 的资产负债表中引入相当大的新风险——以巨额链下投资的形式,以及开发内部支撑对冲基金

我们在下表中总结了这些建议——您可以在 Maker 论坛上找到所有详细信息。所有提案仍处于征求意见阶段,其内容仍可能发生变化,这也要感谢您的意见。

在我看来,激活 Protocol Owned Vault Emulation ( POVE ) 模块的提议值得特别关注。这是一个具有深刻含义的复杂 MIP。

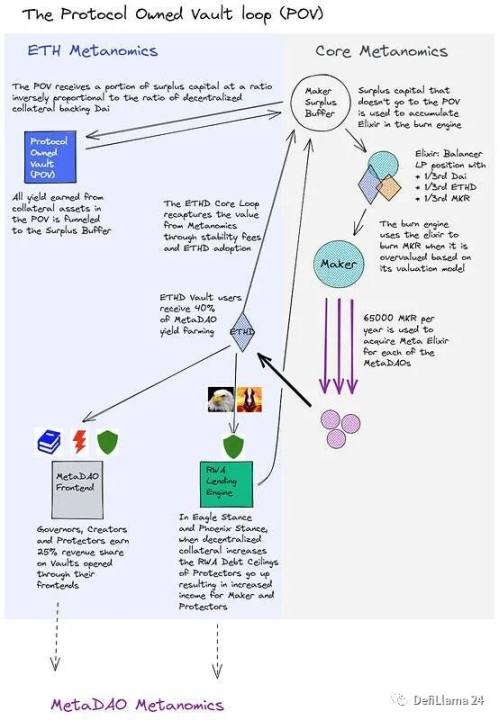

Maker 将开始以编程方式积累 $ETH 和 $ETH 衍生品,作为盈余缓冲区的一部分。从概念上讲,盈余缓冲将从类似于现金的缓冲以防止意外损失(与传统银行的普通股一级资本的概念一致)到某种 DAO 拥有的对冲具有收益率和波动性的基金。然后,其目的是以这种方式再投资使用 PSM 中的美元产生的大部分收益。我很清楚,从提供利用 $ETH 和 $BTC 的能力的无需许可的智能合约集转变为使用 $DAI 稳定币产品来汇总价值的类似 Fei 的协议控制基金。更具体地说,POVE 将:

确定盈余缓冲区所需的最低现金部分——最初为(可忽略不计的)2000 万美元 DAI,超过此值,盈余缓冲区中的 $DAI 对于该策略变得可替代

维护列入白名单的资产列表:最初是 $stETH、$ETHERDAI——尚不存在、$DAI、$LDO

使用额外的 $DAI 为那些列入白名单的资产提供杠杆——尽管没有清算模块来保护盈余缓冲免受盯市损失

将未来的利润流再投资到该策略中,包括使用 PSM 中可用的 $USDC 通过少数选定的集中式运营商购买美国国债的收益——其中一些与创始人(例如 Monetalis)有密切关系,而另一些则受到美国严格的监管审查(例如 Coinbase)

POVE 的通过立即引导启动,其中 4000 万美元 DAI 来自用于收购 $stETH 的盈余缓冲区,这可能通过 Rune 收购的 $LDO 增加——通过转换一些国库 $MKR,事实上类似于增资和稀释为您作为 $MKR 持有者。

对于最好奇的人,这里是终局元组学的总结

从 Rune 收购 2000 万美元 LDO 是另一个引人入胜的转折,它敲响了所有内幕交易的钟声。尽管 Rune 表示他的目的是帮助 MakerDAO 获得 Lido Finance 的成功,他认为该协议对 Endgame 计划的长期成功至关重要,但基于经验,我有强烈的担忧,因为:

事前评估定价的适当性是不可能的

不可能对交换的意图进行第二次猜测——策略、流动性、税收、控制、MetaDAO 结构中的农业影响等,尤其是在更广泛的 Endgame 计划的背景下

互换将进一步加剧控制权问题,降低 $MKR 鲸鱼拥有的大量股权的控制权溢价(和价值)

监管(和财政)影响可能是巨大的,而且在这一点上确实没有必要

但是 Maker 是否有替代方案?在我看来,有。Maker 已被证明是 DeFi 中非常成功、盈利且可扩展的产品,而这正是替代路线可以关注的地方:简化组织并恢复健康的盈利能力——我相信至少 30% 的 DAO 成本可以在没有的情况下被削减对业务的影响。以及转向基于项目的预算的建议,逐步和保守地改进核心产品——例如通过第 2 层扩展、协议到协议的流动性、更好的风险管理,尤其是开发建设性的与全球监管机构的关系。

如需完整体验,请添加微信号:DeFillama_CN 添加小编邀您体验

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。